Список популярных банков выдающих ипотечный кредит населению

Другое

Очень многие из нас видят единственную возможность приобретения квартиры в ипотечном кредитовании.

Но не все осведомлены, какие именно банки выдают ипотечные кредиты, и на каких условиях они это делают.

Где можно взять ипотеку: лучшие условия

Большинство не может позволить себе заплатить определенную сумму, необходимую для покупки жилья, единовременно.

Именно поэтому люди решаются воспользоваться услугами ипотечного кредитования в банке или иной кредитной организации.

Чтобы избежать неприятных ситуаций, крайне важно подробно изучить все условия, которые предоставляются банками при выдаче ипотеки.

Также необходимо понимать, что определенные финансовые организации потребуют разные пакеты документов.

Очень многие люди интересуются, в каких именно банках можно получить заем, что нужно сделать, чтобы ускорить процесс получения средств. В статье мы постараемся рассмотреть различные варианты, которые актуальны сегодня.

Начать следует с того, что волнует подавляющее большинство людей, которые рассчитывают взять ипотеку. Речь идет о первоначальном платеже, заплатить который могут далеко не все. А сумма бывает действительно внушительной.

Сейчас большинство ипотечных программ предполагают первоначальное внесение денежных средств. Но существует несколько вариантов, где можно обойтись и без этого.

Сегодня наиболее выгодными считаются условия в следующих банках:

- Сбербанк России;

- ВТБ 24;

- ДельтаКредит;

- Альфа-Банк;

- Россельхозбанк;

- Газпромбанк;

- Центркомбанк;

- Союзный;

- Связь-Банк.

Из-за наиболее приемлемых условий, все больше людей стремятся оформить ипотеку именно в этих банках. Кроме всего прочего, перечисленные банки дают уникальную возможность взять ипотеку на дом или квартиру, минуя первоначальный взнос.

Однако, отсутствие взноса будет обусловлено рядом ситуаций, о которых речь пойдет далее.

Таким образом, вот случаи, когда ипотеку можно получить в Сбербанке, Газпромбанке, ВТБ 24 и банке Альфа без первоначального взноса:

- Под залог имеющейся недвижимости;

- Ипотека для военных;

- Под материнский капитал;

- Потребительский кредит на первоначальный взнос.

Когда роль залога играет уже имеющаяся недвижимость – это один самых лучших вариантов.

Можно сэкономить значительные средства, одновременно получив снижение процентной ставки.

В нескольких из перечисленных банков, максимальная сумма кредита под залог недвижимости будет составлять только 70% от залоговой суммы.

Военнослужащие могут также рассчитывать на выгодные предложения от банков Связь-Банк, Зенит и Газпромбанка.

Военнослужащим не потребуется вносить первоначальный платеж. Однако, здесь существует несколько условий, которые необходимо будет уточнить в самих кредитных организациях.

Банки, работающие с материнским капиталом, предоставляют очень выгодные условия молодым родителям. В этом случае сам капитал будет играть роль первоначального взноса.

А молодая семья автоматически становится участником одной из программ государственного субсидирования на покупку жилья. В этом случае процентная ставка будет начинаться от 12% годовых.

Многие люди решаются взять потребительский кредит, чтобы с его помощью сделать первоначальный взнос. Специалисты рекомендуют воспользоваться предложением от банка ДельтаКредит, где процентная ставка очень доступна – от 14% в год.

Будет полезно просмотреть:

Можно ли получить ипотеку, предоставив всего два документа

При изучении того, при каких условиях дают ипотечный кредит крупные банки и банки поменьше, мы натолкнулись на факт, что в некоторых из организаций ипотеку можно получить всего по двум документам.

Действительно, сейчас сбор всех необходимых бумаг может занять очень много времени. Для очень многих людей это становится проблемой.

Сегодня государство решило помочь потенциальным заемщикам, избавив их от лишней бумажной волокиты.

Очень многие банки делают реальный шаг навстречу заемщикам, предоставляя возможность взять ипотеку, предоставив для рассмотрения всего два документа.

Первый документ – это паспорт гражданина Российской Федерации.

Роль второго могут играть:

- Действующие водительские права;

- СНИЛС;

- Документ военнослужащего (военный билет);

- Справка 2-НДФЛ.

Фотогалерея:

Но здесь не все так просто, как может показаться. Избавив себя от процесса сбора документов, заемщик заведомо соглашается на довольно жесткие условия кредитования.

В крупных банках такой взнос может составлять одну треть от общей суммы кредита

Ипотека по двум документам становится возможной, только при внесении довольно крупного первоначального платежа.

Однако, это становится возможным только в исключительных случаях. Обычно банки потребуют внести от 40% до половины суммы.

Что же касается кредитной ставки, то она априори будет выше. В данном случае везением является ипотечное кредитование по ставке на 1% выше стандартной. Но по всей вероятности ставка будет выше на 2% и 3%.

Но преимущества получения ипотеки по двум предоставленным документам все же имеются.

Существует несколько случаев, когда получение денежных средств по такому варианту одобрения ипотеки будет очень выгодным для заемщика:

- Когда заемщик много зарабатывает;

- Когда имеется возможность внесения крупного первоначального взноса;

- При наличии материнского капитала;

- Если требуется взять ипотеку в течение минимального времени.

Касательно банков, которые практикуют выдачу ипотечных кредитов по двум документам, то к ним относятся Сбербанк и Россельхозбанк, а также ВТБ 24, ТрансКапиталБанк и ДельтаКредит.

Видео по теме:

Материнский капитал, как средство получения ипотеки

Очень много молодых семей решаются на получение ипотеки с помощью материнского капитала.

Под материнский капитал выдают ипотеку достаточно много банковских организаций, среди которых Сбербанк, ДельтаКредит и ВТБ 24.

Ниже представлена таблица, где воедино собраны все моменты, которые надо учесть, если принято решение воспользоваться материнским капиталом именно в таком ключе.

| Общие нюансы, связанные с материнским капиталом | Использование материнского капитала, если ребенок только что родился | Получение ипотеки по достижении ребенком трехлетнего возраста |

|---|---|---|

| 1.Выгода использования материнского капитала для погашения кредита, полученного до рождения ребенка. Гасится ипотека по сертификату. | 1.Материнский капитал не может использоваться в качестве первоначального взноса. | 1.Материнский капитал может быть использован в качестве первоначального взноса. |

| 2.Если капитал используется в качестве первоначального взноса, необходимо ждать, пока ребенку не исполнится три года. | 2.Необходимо озаботиться получением сертификата. | 2.Получение сертификата и предварительный выбор жилья. |

| 3.Нет необходимости дожидаться достижения ребенком трехлетнего возраста, если требуется погасить обычный кредит. | 3.Следующий этап – это подача заявки в Пенсионный фонд. Эта организация принимает решение о направлении средств на участие в ипотечном кредитовании. | 3.Обращение в банк после заключения договора купли-продажи. |

| 4.В любом из случаев потребуется обязательно дождаться решения специалистов банка. | 4.Необходимо дождаться перечисления суммы материнского капитала на счет. Ожидание может занять несколько месяцев. | 4.Обращение в Пенсионный фонд с заявлением на целевое использование средств. |

| 5.Необходимо обратиться в тот же Пенсионный фонд, который должен будет перевести средства на счет кредитной организации. | 5.Оформление ипотеки | |

| 6.Важный нюанс заключается в том, что в этом случае материнский капитал погашает часть основного долга. | 6.Обращение в Пенсионный фонд по поводу перевода суммы на счет банка, выдающего кредит. |

Ипотечное кредитование для пенсионеров в различных банках

Пенсионеры, как и другие категории граждан, очень часто желают получить заем на улучшение собственных жилищных условий. Так некоторые люди по достижению пенсионного возраста решаются на приобретение частного дома.

Большинство банков, составляя список условий, ограничивают максимальный возраст для потенциальных заемщиков.

В организациях, где получение имеет место, пенсионеры могут получить кредит двумя способами:

- На общих условиях;

- По социальной ипотечной программе.

Последний вариант становится возможным, если человек стоит в очереди на улучшение условий проживания.

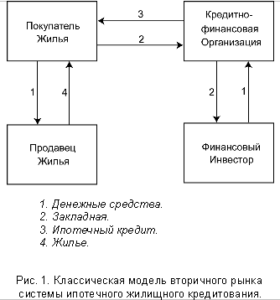

Схема по получению ипотеки

Алгоритм получения жилья будет стандартным:

- Подбор жилья;

- Подготовка необходимых бумаг;

- Подача заявления в банк;

- Рассмотрение банком возможностей заемщика;

- Выдача ипотеки;

- Оформление страховки;

- Погашение согласно договору.

Сегодня лучшими вариантами банков для пенсионеров являются Совкомбанк и Россельхозбанк, а также ТрансКапиталБанк. В любом из банков условия могут меняться в зависимости от определенных условий. Это необходимо обязательно учитывать.

Интересное видео:

Список самых популярных у населения банков, выдающих ипотеку

Ниже представлен список банков, дающих ипотеку на выгодных для населения условиях. Это обуславливает их популярность у людей. Для удобства мы составили таблицу, куда входят десять лидеров:

| Место в рейтинге | Название | Количество одобренных заявок на получение ипотеки |

|---|---|---|

| 1 | Сбербанк России | 230000 |

| 2 | ВТБ 24 | 75000 |

| 3 | ГПБ | 9050 |

| 4 | Банк ВТБ | 8800 |

| 5 | Societe Generale | 7200 |

| 6 | Банк «Санкт-Петербург» | 5126 |

| 7 | Связь-Банк | 4752 |

| 8 | Абсолют Банк | 4502 |

| 9 | АК БАРС БАНК | 3760 |

| 10 | Банк «Возрождение» | 3545 |

Опрос для пользователей

Заключение

При получении ипотеки в том или ином банке очень важно разбираться в тонкостях условий предоставления займа.

При получении ипотеки в том или ином банке очень важно разбираться в тонкостях условий предоставления займа.

Это поможет уберечься от неприятностей, а также заключить договор на максимально выгодных для себя условиях.

Источник https://ob-ipoteke.info/drugoe/banki-kotorye-vydayut-zajm

Источник

Источник

Источник