Как открыть вклад в банке выгодно?

Как открыть депозит в банке под проценты выгодно и грамотно? Где, в каком банке и какой вклад лучше сделать физическому лицу? Как не стать жертвой «околобанковских» мошенников? Отвечаем на популярные вопросы читателей InvestFuture.

Банковский депозит – один из инструментов накопления денежных средств. В России банковские вклады пользуются огромной популярностью, так как другие инструменты инвестирования все еще вызывают у широкой аудитории недоверие.

Вклад в банке считается надежным инструментом, который помогает накопить средства для оплаты учебы, на приобретение собственного жилья или, например, обеспечить прибавку к своей пенсии

Недостатком данного инструмента можно считать невысокий процент по вкладу, а также возможность утратить некоторую часть начисляемых процентов, если будет необходимость расторжения договора раньше срока. Неоспоримое достоинство — гарантии сохранения вложенных денежных средств, которые предоставляются государством в лице АСВ («Агентство по страхованию вкладов»).

Банковские вклады физических лиц: необходимые документы

Для открытия счета российскому гражданину нужен только паспорт. Специалисты банка вправе затребовать также ИНН, но на нашей практике такого не было ни разу. В процессе открытия счета, российские банки руководствуются Гражданским Кодексом (пункт 2 статья 846 ГК), где прописаны все аспекты заключения договора.

Кстати, несовершеннолетние лица, достигшие 14-летия, также имеют право на открытие вклада при наличии паспорта. Правда, для них действуют некоторые ограничения, и оформление вклада происходит в статусе «частично дееспособного гражданина».

Если вклад открывает иностранец, ему необходимо предоставить сотруднику банка:

- паспорт гражданина иностранного государства;

- миграционная карта;

- временное разрешение на проживание/виза.

Иностранцу, у которого есть право на постоянное проживание в стране, нужно предоставить два документа: паспорт и вид на жительство.

Пенсионный вклад – счет для начисления пенсии. Для открытия такого вклада необходимо предоставить пенсионное удостоверение, подтверждающее, что вкладчик является пенсионером. Имея все вышеперечисленные документы, потенциальный клиент вправе обратиться в банк.

В каком банке открыть вклад?

Первое, что нужно сделать – это выбрать банк, где будет открыт счет. Помните: банковский вклад – инструмент сбережения, а не преумножения средств. Поэтому главный критерий выбора для разумного инвестора – не доходность вклада, а его надежность.

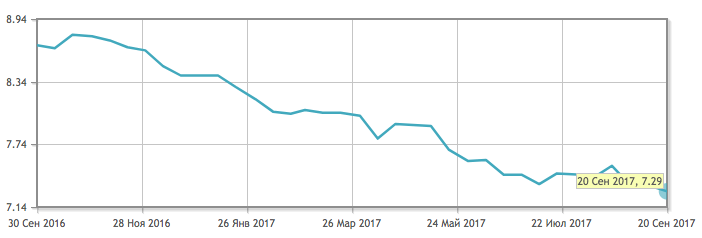

Средняя доходность по вкладам в России на октябрь 2017 года

Две основные категории банковских вкладов:

- Срочные вклады ;

- Вклады до востребования.

Срочный вклад размещается на определенный срок, который фиксируется в договоре. Самые распространенные сроки – три месяца, полгода или год. Если вы заберете средства до истечения срока вклада, то, скорее всего, потеряете большую часть накопленных процентов.

Виды срочных вкладов:

- Сберегательный. Пополнение и частичное снятие по таким вкладам запрещены. По таким депозитам ставки, как правило, самые высокие.

- Накопительный. В течение срока действитя вклада возможно его пополнение. Подходят для накопления на определенную крупную покупку, например.

- Расчетный (универсальный). Более гибкий вариант депозита, позволяющий вкладчику активно распоряжаться своими средствами. Расчетные вклады могут быть расходно-пополняемыми или расходными.

Вклад до востребования – вторая категория депозитов. По такому договору средства можно забрать в любое время. Для банка это не удобно, поэтому и ставка по таким вкладам – минимальная.

Важно понимать, с какой целью вы открываете счет. Самое главное — правильно подобрать основные параметры (максимальная прибыль и удобство условий). Также обратите внимание, есть ли плата за обслуживание, какие дополнительные возможности предоставляются (дебетовая карта для доступа, комфортный интернет-банк и т.д.)

Теперь можно уверенно отправляться в офис банка. Если вы отдали предпочтение банку, клиентом которого уже являетесь, можете легко воспользоваться возможностью дистанционного открытия вклада. Однако для первоначального открытия счета, как правило, требуется личное присутствие со всеми необходимыми документами.

Специалист в банке подробно расскажет о банковском продукте, который вы выбрали, пояснит условия (могут быть отличия от информации, представленной на сайте).

Задавайте вопросы, будьте настойчивы – не бойтесь показаться глупым. Требуйте внимательного и уважительного отношения к себе, ведь клиент здесь – именно вы!

Если вопросов не возникнет, и вы согласитесь на все оговоренные условия, менеджер попросит предоставить документы для идентификации и ксерокопирования. Далее необходимо совершить следующие действия:

- Заполняем бланк идентификации клиента ;

- Оформляем карту образца подписей, она передается на хранение в картотеку банка. В будущем все подписи будут идентифицироваться по этой карте ;

- Подписываем договор, обязательно изучив все условия ;

- Подписываем приходно-кассовый ордер (при внесении наличных средств), или же платежное поручение (если деньги переводятся по безналу) ;

- Оплата комиссии (если она предусмотрена тарифами) ;

- Вносим денежные средства в кассе;

- Получаем все документы, которые подтверждают факт зачисления денег.

Теперь более подробно поговорим о документах, которые остаются на руках у вкладчика. И перечислим рекомендации, благодаря которым вы сможете защитить себя при возникновении спорных вопросов и ситуаций с банком.

Советы и рекомендации вкладчикам

Никогда не стоит исключать человеческий фактор и забывать, что каждый человек может допустить ошибку. Это относится и к оформлению банковских документов. Поэтому важно внимательно ознакомиться с договором перед подписанием.

Обязательно проверьте ваши паспортные и контактные данные, сумму вкладаи его срок. Будет ли договор пролонгироваться?

Пролонгация позволяет продлевать вклад автоматически. Важно знать, на каких условиях и на какой срок ваш договор будет пролонгирован.

Прочитайте пункты договора о досрочном расторжении очень внимательно. В договоре обязательно указываются: сумма, которая вам полагается при досрочном расторжении, а также судьба начисленных по вкладу процентов.

Когда подписан договор с обеих сторон, один экземпляр остается у банка, а второй с круглой печатью банковского учреждения отдадут вам. Если печати на договоре нет, он считается недействительным.

В некоторых банках договор приравнивается к анкете-заявлению клиента. Это возможно лишь в том случае, если в ней указаны все данные вкладчика и данные банковского учреждения, и анкета-заявление засвидетельствована печатью и подписью банковского работника.

Помимо договора вам должны предоставить:

- приходно-кассовый ордер с подписью и печатью кассира ;

- договор об открытии банковского счета, куда будут начисляться проценты ;

- банковская карта (опционально) ;

- платежное поручение (если средства переводятся по безналу).

В тексте договора перечисляются все документы, которые клиент получает на руки. Указывается, предусмотрено ли перечисление процентов на банковскую карту. Договор оформляется с указанием реквизитов карты или текущего счета, куда перечисляются проценты.

Список документов, которые остаются у вкладчика на руках, если вклад оформлялся удаленно:

- — договор банковского обслуживания ;

- чек, если при операции использовался банкомат ;

- сохраненный интернет-документ с пометкой «исполнено», «оплачено» и т.д. – если вклад был открыт в онлайн-режиме.

Вкладчик должен быть предельно внимательным при оформлении депозитного вклада, тогда он будет уверен в сохранности внесенных денежных средств. А правильный подход при выборе типа вклада и детальное изучение документов позволит избежать спорных ситуаций и даст уверенность, что закон будет на вашей стороне.

10 способов сохранить деньги в 2021 году

По данным Минэкономразвития, в мае 2020 года инфляция в России составила около 3 %, именно настолько подешевели наши сбережения на год. Это средние данные — если копить на квартиру, то инфляция составит уже 4,5 %, предупреждает Росстат. Машины подорожали еще больше — на некоторые модели из-за скачка валюты цены подняли на 10-15 %.

Все эти цифры означают лишь одно: если мы будем просто складывать накопления под подушку, то в любом случае станем беднее — минимум на уровень инфляции.

Рассказываем, какие есть варианты избежать этого, какие риски в каждом из способов и что лучше выбрать в кризисные времена.

Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, расчета на доходность, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму . Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки.

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты высказывают свое мнение. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это грамотное финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад сделать это будет сложно.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования (Федеральный закон от 23.12.2003 № 177-ФЗ) — государство вернет максимум 1,4 млн руб. по общим основаниям. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

C 1 октября 2020 года в законе о страховании вкладов произошли некоторые изменения. Размер страхового возмещения вкладчику-физлицу увеличился до 10 млн руб. (включая возмещение в размере 1,4 млн руб., выплачиваемое по общим основаниям), но при условии наличия на его счетах временно высоких остатков, которые образовались в связи с особыми жизненными обстоятельствами. К таким обстоятельствам относятся:

- получение наследства;

- продажа недвижимости;

- социальные выплаты;

- субсидии;

- выплаты по обязательным видам страхования;

- выплаты по решению суда.

Чтобы получить страховое возмещение в повышенном размере, нужно предоставить документы, подтверждающие поступление средств в безналичной форме в связи с особыми обстоятельствами.

С 1 января 2021 года вступил в силу закон, который обязывает вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

- Кладите в один банк не больше 1,4 млн руб.

- Проверьте, входит ли банк в перечень застрахованных на сайте агентства.

- Выбирайте банк с долгой историей и средней процентной ставкой. Если предложение существенно выше среднерыночного, стоит быть осторожнее.

- Проверяйте, как начисляются проценты. Чаще по самым выгодным предложениям проценты выплачивают в конце срока. Решите снять раньше — потеряете весь доход.

Облигации

Этот вид сохранения денег похож на вклады — тоже достаточно простой, с фиксированной доходностью. Смысл в том, что бизнес или государство с помощью облигаций берет у вас деньги в долг. Условия оговариваются заранее — процент дохода и дата возврата номинала или основного тела долга.

Продать облигации можно и раньше оговоренного срока, но по рыночной цене, которая меняется. То есть с помощью облигаций можно не просто сохранять деньги, но и отслеживать актуальные цены и пытаться выиграть на разнице покупок и продаж.

В России инвестировать в облигации можно от 1 000 руб. Но лучше использовать минимум 10 000 для покупки 10 разных облигаций — тогда у вас будет так называемый устойчивый портфель.

В устойчивом портфеле удельный вес каждой инвестиции составляет минимум 10 %. В каких-то непредвиденных и непрогнозируемых ситуациях в отдельной бумаге пострадает только десятая часть портфеля. Это не очень критично, такой убыток можно восстановить за один год.

Кирилл Вихлянцев

Управляющий партнер KYC и Vax Capital

В основном доходы по облигациям немного выше, чем по вкладом, но есть предложения и под десятки и даже сотни процентов. В таких случаях, объясняет Вихлянцев, рынок оценивает риск дефолта данной бумаги высоко — можно быстро приумножить свой капитал, а можно потерять вообще все, если компания разорится.

Ведущий аналитик QBF Олег Богданов считает, что больше надежности у облигаций федерального займа, выпускаемых Минфином.

Облигации считаются устойчивым инструментом, но не гарантируют абсолютную надежность. Как и в любом другом инвестировании, вы можете потерять все.

Акции

Популярнейший и основной вид инвестиций — вы покупаете акцию и буквально становитесь одним из владельцев компании. Прибыль получают двумя способами.

За счет дивидендов

Раз в год компания распределяет часть прибыли между владельцами. Рассчитывать на устойчивые дивиденды стоит, покупая акции известных и финансово стабильных корпораций. Это могут быть нефтяные или газовые компании, банки, организации, работающие в сфере ритейла. Сколько денег будет распределено между акционерами, решают на общем собрании основных владельцев.

Есть также бездивидендные акции. Покупая их, инвестор стремится заработать на росте стоимости бумаг, а не на процентах. Компании, которые выпускают такие акции, относительно молодые и вкладывают всю прибыль в развитие вместо того, чтобы делиться ею с акционерами. Такая стратегия оправдана: она позволяет хорошему бизнесу быстро расти. Как следствие, растет и стоимость его акций. Например, акции Facebook с момента выхода компании на биржу подорожали на 658 %, при этом компания еще ни разу не платила дивиденды.

Николай Кленов

Финансовый аналитик инвестиционной компании Raison Asset Management

За счет торговли акциями

Здесь работает принцип «купи дешевле, продай дороже». Стоимость компаний, а значит и акций, постоянно меняется. На это влияет множество факторов — от новостей в СМИ до общего положения индексов на рынке.

Торговля акциями считается инвестированием с высоким риском — никто не может гарантировать вам доход. Чтобы уменьшить риски, нужно заниматься диверсификацией активов — покупать акции не одной, а нескольких компаний сразу. Плюс следить за тем, насколько надежны компании, насколько быстро они растут.

В портфеле должны присутствовать акции разных компаний в разных секторах экономики — например, финансовом, технологическом, нефтегазовом. Разбивка должна быть и по странам эмитентов. Вкладываться только в российские акции рискованно, учитывая нестабильность курса рубля. К тому же на российском фондовом рынке почти не представлены компании технологического, фармацевтического и других инновационных секторов, что обедняет выбор акций. Поэтому российским инвесторам стоит обращать внимание также на акции американских и европейских эмитентов.

Николай Кленов

Финансовый аналитик инвестиционной компании Raison Asset Management

В акциях работает главное правило экономного инвестора: использовать стоит те средства, потеря которых для вас будет не критична. При этом, даже если вы планируете «играть» на изменениях курсов, часть денег стоит вкладывать в долгосрочные акции.

Частный инвестор и владелец ГК «Залог 24» Ян Марчинский рекомендует 30 % всех денег перевести в акции, а остальные — в другие инструменты.

Прежде чем покупать акции, стоит проверить историю компании и отрасль, в которой она работает. Конкретный бизнес может быть с идеальной бизнес-моделью, но акции могут обвалиться из-за кризиса во всей сфере.

Важно проанализировать финансовую отчетность компании, рынок и новостной фон. Даже один твит президента США Дональда Трампа может «уронить» акции компании или целой отрасли, предупреждает Николай Кленов. Правда, потом котировки обычно корректируются. Торговые войны, санкции, новые законы и, конечно, пандемии могут драматически изменить движение рынка.

Онлайн-сервис для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так: много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже.

Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам.

Владимир Масленников

Вице-президент QBF

Паевые инвестиционные фонды ( ПИФ)

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните: к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

Краудлендинг

Это альтернативный вид инвестирования, когда с помощью онлайн-платформы много людей сбрасываются и дают деньги бизнесу. Процесс относительно новый, законодательно только начинает регулироваться — с 1 января 2020 года вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ о привлечении инвестиций с использованием инвестиционных платформ.

Сейчас компании, которые занимались краудлендингом, приводят свои процессы в соответствие с законом.

Краудлендинг считается инвестицией с высокими рисками — достаточно почитать отзывы о проектах, которые фактически разоряются и не возвращают вложения. Нужно понимать, что онлайн-площадка, на которой вы инвестируете, является посредником и в случае дефолта какого-то проекта не будет возвращать вам деньги.

Средний чек сейчас 420 000 руб., рассказывает руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег» Олег Новиков. Минимальный порог зависит от площадки — от 5 000 до 50 000 руб. за один перевод. Инвестиции лучше собирать не в один проект, а создавать портфель из нескольких. Один из основных плюсов этого инвестиционного инструмента — доходность от 20 % до 30 % годовых.

Олег Новиков рекомендует проверять и площадку. Мошенничество — второй потенциальный риск. Особенно громко о нем заговорили после истории с “Кэшберри”, когда площадка фактически обманывала инвесторов и забирала их деньги.

CEO краудлендинговой платформы JetLend Роман Хорошев перед крупными вливаниями денег в этот инструмент рекомендует протестировать проекты небольшими суммами.

Негативно о таком виде инвестиций высказался предприниматель, частный инвестор и основатель холдинга «Ильич» Иван Родионов.

Это странное хобби. Тут и профессиональному бизнесмену не поздоровится, а начинающему инвестору даже лезть не стоит. Посоветовать этот способ могу разве что малому и среднему бизнесу. Выбирайте направления, в которых вы хорошо разбираетесь, смотрите, сочетаются ли ценности основателя проекта с вашими.

Когда речь идет о больших суммах, общаться с представителями проектов вы будете лично. Не пренебрегайте документами и протокольной системой договоренностей. Не будьте удобным и комфортным.

Недвижимость

Один из самых старых и традиционных способов сохранить деньги — инвестировать их в квартиры. Сейчас распространены два варианта заработка.

Покупка для сдачи в аренду

Ищите объекты с минимальной ценой и приличным ремонтом. Стоит присмотреться к отдаленным районам, в которых есть крупные вузы, обычно там лучше сочетание цены покупки и аренды. Это долгосрочная инвестиция, деньги на покупку отбиваются за 10-20 лет.

Еще можно попробовать вариант накопить первоначальный взнос и купить квартиру в ипотеку так, чтобы ежемесячный платеж можно было закрыть с арендной платы. Здесь риски выше, лучше иметь финансовую подушку на случай проблем с арендаторами.

Покупка новостройки на этапе котлована, продажа после сдачи дома

Какой-то устоявшейся разницы в ценах нет — это может быть и 5-10 %, и 50 %. Риски высокие — застройщик может задержать сдачу дома, и ваши средства окажутся заморожены. Еще нужно найти покупателя, поэтому вы зависите от спроса.

Чего нужно опасаться

Есть несколько категорий инвестиций, в которых риски потерять все деньги растут пропорционально:

- Предложения с очень высокой доходностью. Лучше избегать компаний, которые на вложенные 100 руб. обещают быстро вернуть 150. Даже если их еще не проверил Центробанк и не нашел в их деятельности признаков финансовой пирамиды, риски всё равно очень высокие.

- Форекс-трейдинг. В самой системе нет ничего плохого, это игра на курсах валют. Но в сфере очень много недобросовестных компаний. По оценке газеты «Коммерсантъ», основанной на отчетности форекс-дилеров, клиенты таких которых за два года потеряли больше 200 млн руб. К форекс-трейдингу стоит относиться не как к способу сохранить деньги, а как к азартной игре — так будет честнее.

- Криптовалюта. Нет ничего плохого в попытке заработать на курсе даже электронной валюты. Проблема в том, что криптовалюты ничем не обеспечены, а на фоне всплеска интереса к биткоину в 2018 году их появляется довольно много. Предугадать, какая именно быстро вырастет в цене, практически невозможно. Поэтому покупку «крипты» тоже стоит отнести к азартным играм.

Кратко о главном: как сохранить и приумножить деньги

- Если не хотите сильно рисковать, открывайте вклады в проверенных банках на сумму не более 1,4 млн руб. Или покупайте облигации государственного займа.

- Если есть сумма, которой готовы рискнуть для большей доходности, попробуйте собрать портфель акций. Готовы довериться другим людям — покупайте ПИФ или ETF. Если хочется попробовать новые способы инвестирования, используйте краудлендинг, но очень аккуратно.

- Опасайтесь компаний с обещаниями быстро приумножить ваш доход. И если используете форекс или криптовалюты, не обманывайте себя и относитесь к этому как к азартным играм.

- Чтобы гарантированно сохранить деньги, разделяйте их на несколько инструментов. Например, 30 % оставьте как вклад, еще 30 % потратьте на облигации. 10 % оставьте на игру в высокие риски, а еще 30 % — для сбора портфеля акций на долгий срок.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник https://investfuture.ru/edu/articles/kak_otkryt_vklad_v_banke

Источник https://kontur.ru/articles/5802

Источник

Источник