Что лучше аннуитетные или дифференцированные платежи по ипотеке

Часто заемщики задают вопрос: что лучше аннуитетные или дифференцированные платежи по ипотеке. Ответ будет прост: второй способ оплаты гораздо выгоднее. Поэтому банки неохотно предоставляют клиентам возможность выплачивать долг дифференцированно.

Поставим вопрос иначе: можно ли взять ипотеку с дифференцированными платежами в России. Да, такая возможность есть. Из крупных банков ее готовы предоставить Россельхозбанк и Газпромбанк. В Сбербанке, Альфа, ВТБ и ряде других учреждений ипотеку можно гасить только равными платежами.

Отличие дифференцированных платежей от аннуитетных

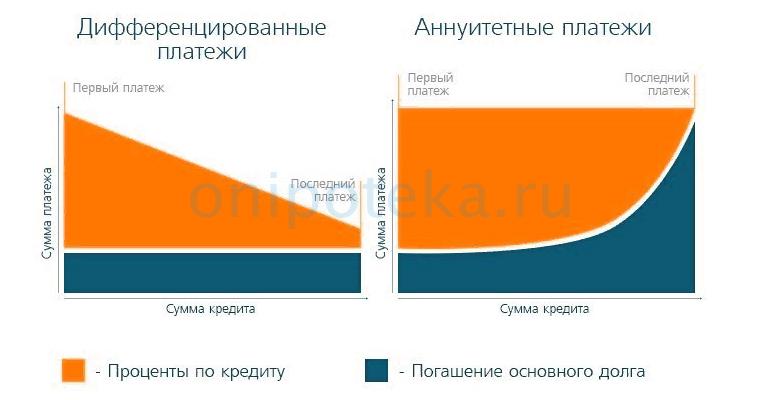

Здесь все просто. Банк складывает сумму долга с суммой процентов за весь период кредитования, затем делит ее на количество месяцев. Это аннуитетный способ платежа. Если же долг сначала разделить на общий срок, а затем начислить проценты, получим дифференцированный способ оплаты.

Условно можно назвать первый способ оплата равными частями, второй – оплата неравными частями. Преимущества аннуитетного способа:

- ежемесячный платеж получается не слишком большим;

- должник постоянно выплачивает одну и ту же сумму – не надо узнавать каждый раз новую цифру;

- банки охотнее оформляют займ, поскольку им это выгодно.

Недостаток равномерных выплат в том, что в первую очередь гасятся проценты, а затем основной долг. Таким образом, кредитор зарабатывает на заемщике больше.

Какие банки дают ипотеку с дифференцированными платежами и на каких условиях

Ипотечные кредиты – прерогатива больших финансовых учреждений. Из первой десятки крупных российских банков дифференцированный подход практикуют Газпромбанк и Россельхозбанк. Они предлагают заемщику 2 схемы: аннуитетной и дифференцированной оплаты – на выбор.

Но это не значит, что кредитуемый может свободно выбрать более интересную для себя схему. Имеет значения уровень его дохода. Ведь при оплате неравными частями наибольшие выплаты приходятся на первые годы кредита. Банк может не одобрить займ, если сочтет доход недостаточным.

Для справки. В Газпромбанке заемщику предложат широкий спектр кредитных продуктов. Здесь можно оформить в ипотеку жилье на первичном и вторичном рынке, приобрести квадратные метры от партнеров банка на выгодных условиях. Начальная ставка – от 9,5%. Хороший показатель для ипотеки.

В Россельхозбанке ставки начинаются от 10%. Калькулятор позволяет сразу произвести расчет с учетом дифференцированной схемы погашения. Приобрести можно квартиру, апартаменты, дом с земельным участком. Банк участвует в государственных поддержках молодых заемщиков, военнослужащих, семей с детьми и т.д.

Таким образом, прежде чем решать, в каком банке ипотека с дифференцированными платежами будет для вас наиболее выгодной, оцените свои шансы. Просчитайте оба варианта погашения на ипотечном онлайн калькуляторе и выберите наиболее подходящий.

Почему выгоднее взять ипотеку с дифференцированными платежами: пример

Допустим, вы одолжили у банка на 10 лет 1 млн. рублей под 10% годовых. И выбрали аннуитетную систему. Кредитор сразу насчитает проценты за пользование заемными деньгами за весь срок кредитования – 585 800 рублей.

Эти деньги прибавят к основному долгу – вы уже должны банку не 1 млн., а 1,6 млн. рублей. Затем сумму поделят на 120 месяцев (10 лет). Получаем ежемесячный платеж – 13,2 тысячи рублей. Общая переплата за 10 лет – 586 тыс. рублей.

Внимание! Если посмотреть на график, то в первый месяц 8 тысяч из 13–ти составит выплата процентов и только 5 тыс. рублей – пойдут на погашение основного долга. Со временем соотношение будет меняться (проценты снижаются, списание основного долга растет). Но сумма помесячного платежа на протяжении десяти лет не изменится. В итоге заемщик выплатит в виде процентов больше, чем при дифференцированной системе.

Но возможен и другой подсчет. 1 млн. рублей сначала разделят на 120 мес (получится 8 333 рублей). А затем насчитают проценты на остаток долга (тоже 8 333 рублей). Всего – 16 667 рублей. Но в следующем месяце долг уменьшится, проценты снизятся до 8 263 рублей, а ежемесячный платеж – до 16 597 руб.

С каждым новым периодом платеж будет снижаться. После пяти лет он упадет до 12 500 рублей и продолжит снижение. Последний год должнику придется выплачивать около 8,5 тыс. рублей. Таким образом, общая переплата за 10 лет составит 504 тыс. рублей. Это на 82 000 руб. меньше, чем при погашении равными частями.

Важно! Из приведенного примера видно, что общая переплата банку при дифференцированном подходе будет ниже. Но кредитная нагрузка в первые годы ипотеки – больше. Поэтому при выборе схемы погашения нужно учитывать доход заемщика. Если зарплата позволяет, лучше выбрать дифференцированную систему. При недостаточном доходе – остановиться на аннуитетном.

Подведем итоги

Выгода кредита определяется не только шкалой платежей. Важны:

- процентная ставка;

- размер первоначального взноса;

- возможность отсрочки в случае форс–мажорной ситуации.

Если вы – давний клиент Сбербанка, имеете право на льготы, возможно, вам будет выгоднее обратиться в это учреждение. Хотя здесь кредитуют только по аннуитетный системе.

И напротив. Если ипотека растянута на долгий срок, а сумма превышает миллион, общая переплата по аннуитетный системе может достигать 200–300 тысяч руб. В таком случае лучше взять ипотеку с дифференцированными платежами. Придется поспешить! Ведь кредитных предложений с подобными условиями осталось очень мало.

Источник https://onipoteka.ru/ipoteka-onlajn/chto-luchshe-annuitetnye-ili-differencirovannye-platezhi-po-ipoteke.html

Источник

Источник

Источник