7 самых выгодных кредитных карт с льготным периодом-2021

Cамая выгодная кредитка с льготным периодом — это какая? Вопрос не из лёгких — карт очень много, а банки активно хитрят и недоговаривают. Но — мы прорвёмся :).

В статье вас ждут:

- Кредитки с подвохом — льготный период по ним не так прост, как кажется поначалу;

- Актуальные акции и спецпредложения — узнаете, где разрешают снять на льготных условиях хоть весь кредитный лимит, закрыть «проблемную» карточку в другом банке, дают повышенный кэшбэк и т.д.

- И, конечно — кредитная карта с большим льготным периодом на все операции ;

Если читать некогда или лень — переходите сразу к визуальному сравнению, там будут вот такие классные карточки:

… А теперь — подробнее о каждой карте:

«100 дней без %» («Альфа-Банк»)

- Внимание, акция : «Альфа-Банк» разрешил снимать с карты «100 дней без %» сразу весь кредитный лимит! Б ез комиссий и штрафов, разумеется. Срок действия — 1 год с момента оформления. Подробнее.. .

Пример: если вам выдали кредитку на 140 000 рублей, вы сразу же сможете снять все деньги в любом банкомате мира и потратить их так, как вам хочется. Обычный лимит на «обналичку» без комиссии — 50 000 рублей в месяц.

Льготный период: до 100 дней без %.

На что распространяется: на покупки, снятие наличных и переводы.

Когда начинается: после 1-й покупки или списания годовой комиссии за обслуживание.

Тип грейса: «нечестный».

Кэшбэк: «Альфа-Банк» предлагает кэшбэк 2% за все покупки в первые шесть месяцев и 1% в дальнейшем.

Обслуживание: бесплатно в 1-й год, далее от 590 до 1 490 рублей в год.

- …М ожно заработать! Всё просто — снимаем кредитные деньги и кладём их на дебетовую карту с большим % на остаток. И не забываем рассчитываться с банком вовремя, конечно :). За год так можно заработать до 7 000 рублей (если снимать по 50 000 руб./мес.);

- Есть рефинансирование : «Альфа» разрешает переводить кредитный лимит на другую кредитку и дает рассрочку 100 дней. Единственное: в течение 2 недель будет необходимо закрыть карту другого банка.

Выводы: преимуществ у карты «Альфа-Банка» хватает — вы получаете 100-дневную рассрочку на все популярные операции: покупки, снятие наличных и рефинансирование.

Плюс сейчас по карте дают интересные бонусы:

- Первый год будет обналичка всего кредитного лимита по карте без комиссий и штрафов. Нужны деньги — просто снимаете и решаете свои проблемы.

- Повышенный кэшбэк 2% на все покупки на полгода;

- Б есплатное обслуживание.

«Карта Возможностей» (ВТБ)

Льготный период: до 110 дней без %.

Льготный период: до 110 дней без %.

На что распространяется: первые два месяца — на покупки, снятия наличных и переводы. Далее — только на покупки.

Когда начинается: с 1-го числа месяца, когда вы совершили покупку по карте.

Тип грейса: «нечестный».

- На снятие наличных и переводы беспроцентный период действует только первые 2 месяца . Что будет дальше? В случае с обналичкой — 50 000 руб./мес. без комиссии за снятие, но начисляются проценты — 34,9% годовых;

- Можно подключить кэшбэк 1,5% . Опция стоит денег — 590 руб./год.

Выводы: безусловные плюсы «Карты возможностей» — чуть бОльший, чем у «Альфы», льготный период и бесплатное обслуживание.

Кэшбэк — тоже хорошо, но здесь он не такой большой (всего 1,5%), плюс еще придется «отбивать» комиссию за подключение (почти 600 рублей).

А вот с переводами и снятием наличных дела обстоят не очень. Два «льготных» месяца пролетят быстро. А потом? Если снимать или переводить — заплатите «сверху» почти 35% годовых. Так себе «перспектива»…

«Разумная» (банк «Ренессанс»)

Ну, рекламу этой карты вы точно видели по ТВ или в Интернете:

Льготный период: до 145 дней без процентов;

На что распространяется: на покупки и снятие наличных.

Правда, по снятию наличных есть неприятный нюанс. Да, вы получаете на эту операцию грейс-период до 145 дней. Но — придется платить фиксированную комиссию — 2,9% от суммы обналички + 290 рублей. Что и говорить — не супер.

Впрочем, есть и новость со знаком «плюс» — обналичивать можно хоть весь кредитный лимит сразу (максимально возможный по карте — 300 000 рублей), главное — вовремя вернуть :).

Когда начинается: первая покупка .

Тип грейса: «нечестный». Раз в месяц попросят вносить минимальный платеж (5% от суммы задолженности).

Обслуживание: бесплатно без каких-либо условий.

Выводы: карта «Разумная» — кредитка довольно интересная. Здесь ОЧЕНЬ приличный грейс-период — как-никак, почти 5 месяцев! Да ещё и бесплатное обслуживание впридачу. Только вот с наличностью получилось не очень хорошо — всё-таки сейчас хватает карт, где эта операция бесплатна. Но если вас не смущает комиссия в 3%, или просто нужно очень много «налички» — welcome.

P.S. «Ренессанс» известен и как банк, где получить кредитку легче, чем у большинства конкурентов.

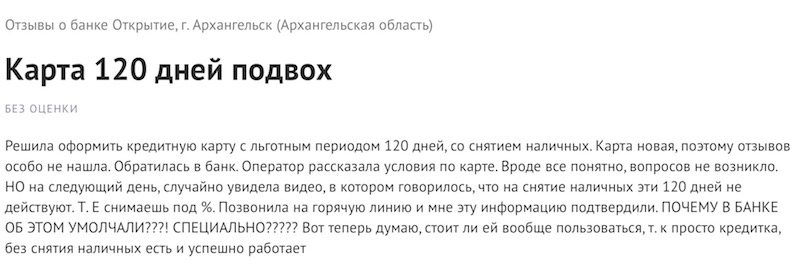

120 дней без % («Открытие»)

Льготный период: до 120 дней без процентов;

На что распространяется: на покупки и рефинансирование.

По снятию наличных — здесь та же некрасивая история, что и с «Картой возможностей» от ВТБ. Люди видят на сайте слова «без комиссии», после получения карты снимают деньги — и попадают на проценты. В этом отзыве человеку повезло: девушка случайно обо всём узнала:

Когда начинается: дата получения карты.

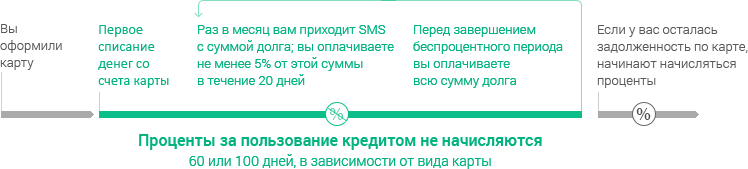

Тип грейса: «честный». 90 дней на траты, 30 дней на расчеты:

- Нет ежемесячных минимальных платежей. Обычно банки просят раз в месяц вносить минимальный платёж — 3-10% от суммы долга. У карты «120 дней» такие платежи отсутствуют.

- Есть рефинансирование . 4 раза в год «Открытие» разрешает отправлять кредитный лимит с вашей карты на другую кредитку. На возврат долга дается рассрочка в 120 дней без процентов. Есть обязательно условие — «чужую» кредитку необходимо будет закрыть в течение 92 дней с момента перевода.

Обслуживание: бесплатно, если тратить по карте от 5 000 руб. / мес. Если его соблюдать, «Открытие» возвращает на счет по 100 рублей в месяц.

Выводы: карта «120 дней без %» получилась довольно неожиданной — где ещё не просят внести минимальный платеж и разрешают 4 раза сделать рефинансирование проблемной кредитки в другом банке? И да — обслуживание реально сделать бесплатным, если расходовать по карточке всего 5 тысяч рублей в месяц.

Но, к сожалению, «Открытие» ведёт сомнительную политику по снятию наличных — банк не акцентирует внимание на том, что за обналичку с 1-го дня начисляются проценты. Так что назвать льготный период по карте лучшим не получается.

Тинькофф Платинум

Льготный период: до 55 дней;

Когда начинается: с даты оформления договора;

- Есть кэшбэк — от 3 до 30% по спецпредложениям и 1% на всё остальное. Вы получаете баллы, их разрешается тратить на компенсацию покупок в кафе и ресторанах или ж/д билеты.

- Есть рефинансирование — закрываете кредитку в другом банке и получаете беспроцентную рассрочку в 120 дней. В отличие от той же «Альфы», такой перевод должен делать только специалист «Тинькофф-Банка». Наверное, в чем-то это даже хорошо — спокойнее будет :).

- Возможно, лучшая поддержка в чате. Это касается и робота-помощника, и людей-консультантов.

Обслуживание: 590 рублей в год.

Выводы: «Тинькофф-Банк» не балует длинным «грейсом» — это кредитка из разряда «занять денег до зарплаты» и «отдам долг в следующем месяце». Если вам достаточно — забирайте. Тем более, что по ней есть и кэшбэк, и рефинансирование на срок до 120 дней.

Льготный период: до 111 дней;

На что распространяется: только на покупки;

Когда начинается: с 1-го числа календарного месяца;

- Кэшбэк 5% на одежду, детские товары и доставку еды + 1% на все остальные покупки. Категории меняются раз в несколько месяцев. Начисляется в баллах МТС — их можно потратить на мобильную связь или купить что-то в салонах-магазинах «МТС» (смартфон, аксессуары и т.п.);

- До 4% на остаток собственных средств по счёту.

Обслуживание: бесплатно. Правда, за выпуск карточки один раз возьмут 299 рублей.

Выводы: главные плюсы кредитки от «МТС» — бесплатное обслуживание, продлённый льготный период на покупки и хоть и небольшой, но все-таки процент на остаток. Кэшбэк 5% есть — но сложно считать значимым преимуществом категории, которые постоянно меняются. Если эти опции вам действительно нужны — берите.

Кто победил?

Лучшая карта с льготным периодом — «100 дней без процентов» от «Альфа-Банка». Всё-таки здесь:

- Рассрочка на 100 дней;

- Распространяется на все операции: и на покупки, и на снятие наличных, и на переводы.

И всё это — на постоянной основе. Карты-конкуренты предлагают такие же условия только как приветственный бонус на срок от 2 недель до 2 месяцев.

…Справедливости ради, некоторые конкуренты сильнее в других «дисциплинах», и на выходе тоже получается по-своему интересный продукт:

ВТБ выпускает кредитную «Карту возможностей». Льготный период здесь — 120 дней, а обслуживание — бесплатно и без каких-либо условий. Снимать до 50 000 рублей в месяц с карты без комиссий и процентов разрешается в первые два мес. А ещё есть кэшбэк-программа — 1,5% на все покупки (правда, подключение платное).

Визуальное сравнение:

«100 дней без %» (Альфа-Банк)

- Льготный период до 100 дней на все покупки, снятие наличных и переводы;

- Снимайте с карты весь кредитный лимит без штрафов в течение года с момента оформления!;

- Кэшбэк 2% на все покупки;

- Обслуживание — бесплатно

«Карта Возможностей» (ВТБ)

- Рассрочка до 110 дней без процентов — только на покупки;

- Бесплатное снятие наличных — в первые 2 мес. после оформления карты;

- Кэшбэк 1,5% на все покупки. Цена опции — 590 руб./год;

- Бесплатное обслуживание.

«Tinkoff Platinum» (Тинькофф)

- Рассрочка 120 дней на погашение кредиток в других банках;

- До 12 месяцев без процентов на покупки по спецпредложениям;

- Льготный период на покупки — до 55 дней;

- Кэшбэк 1%;

- Обслуживание — 590 руб./год.

«120 Дней» (Открытие)

- Рассрочка до 120 дней — только на покупки;

- Нет минимальных ежемесячных платежей;

- Бесплатное обслуживание (при покупках на 5 000 руб./мес.).

«Разумная» («Ренессанс»)

- Рассрочка до 145 дней — на покупки и снятие наличных;

- Есть комиссия за снятие наличных — 2,9% + 290 рублей;

- Бесплатное обслуживание.

«Cashback» (МТС)

- Рассрочка до 110 дней — только на покупки;

- Кэшбэк 5% на товары для детей, доставку еды, одежду + 1% на всё остальное + 4% на остаток;

- Бесплатное обслуживание. Выпуск карты — 299 руб.

Статья на тему:

Справочная информация:

Как выбрать самую выгодную кредитку с льготным периодом?

Для начала — стоит разобраться с тем,

Сколько длится льготный период по карте

Самый минимум 50 — 56 дней. Удобно — чтобы не ходить по друзьям, сослуживцам и соседям, занимаем у банка немного денег на срок до 1,5 месяца, а потом отдаем и не платим лишнее. Да, грейс-период небольшой — но для целей вроде «перехватить денег до зарплаты» такой карты вполне достаточно.

Сейчас из-за возросшей конкуренции между банками появились кредитки с более длинным грейсом — до 100, 110 и даже 120 дней без процентов. Конечно, больше — не меньше, и при прочих равных выгоднее взять именно такой «пластик». Но — не расслабляйтесь, местами бывает не всё так просто.

На какие операции распространяется?

В идеале — на всё, т.е. и на покупки по карте, и на снятия наличных, и на переводы. Если он действует не на всё — вам лучше об этом знать, чтобы случайно не попасть на проценты и штрафы, например, при снятии наличных.

После какого события начинается льготный период — с покупки, с определённой даты, с даты списания комиссии за обслуживание и т.п. Параметр нужно знать, чтобы «подгадать» срок покупки и не пропустить часть льготного периода.

Что за льготный период по карте — «честный» или «нечестный»?

Иными словами — когда возвращать долг. Поясним на простом примере:

Что такое «нечестный» грейс

Долг по карте необходимо погасить к конкретной дате. Например:

Вы — владелец карты с «нечестным» грейс-периодом в 55 дней. 1 марта вы купили смартфон — начался льготный период по карте. Он длится ровно 55 дней — до 25 апреля. Если не вернуть долг вовремя — будут штрафы и проценты. Так что лучше расплатиться в срок.

15 апреля у вас заболел зуб, и вы пошли к врачу, а расплатились кредиткой, т.к. зарплату ещё не дали. Когда нужно вернуть долг за смартфон и зуб? Правильно, к 25 апреля.

Получается обидно, конечно — на смартфон была рассрочка 55 дней, а на зуб — всего 10, и хотя бы небольшую отсрочку по второй трате банк не предоставил. В результате на погашение долга уйдет приличная часть зарплаты, придется «класть зубы на полку». Думаю, теперь вы понимаете, почему такой грейс-период в народе называют «нечестным»..

Что такое «честный» грейс

Та же ситуация — и смартфон куплен, и зуб заболел, и 25-е число близко. Но разница в том, что с «честным» грейс-периодом вы получите ещё месяц на то, чтобы расплатиться за услуги стоматолога без финансовых последствий!

Дело в том, что при «честном» подходе вы оплачиваете то, что купили в прошлом месяце. Взяли в марте смартфон — в апреле отдали. Полечили в апреле зуб — отдадите в мае. И так далее.

Какой грейс-период лучше?

Как ни странно, многие предпочитают именно «НЕчестный» грейс. Почему? Да, истории вроде «зуб заболел» — вещь неприятная. Зато с «нечестным» льготным периодом проще — всегда знаешь, что расплатиться нужно к такой-то дате. Так проще планировать расходы. Рассчитался — и свободен.

А «честный» грейс и подход «Халвы» как раз не так удобен — легко запутаться с платежами и датами, т.к. вечно надо помнить, когда, что и сколько необходимо заплатить. Замотался, забыл, потратил деньги на что-то другое — и вылетел из льготного периода. И привет, штрафы, комиссии и испорченная кредитная история.

В результате — «нечестный» грейс скорее благо, чем зло.

Что ещё умеет карта?

Льготный период — важный параметр. Но не единственный — при выборе лучшей кредитки есть смысл учитывать и другие характеристики:

Источник http://polezner.ru/samaya-vygodnaya-kreditnaya-karta-s-lgotnym-periodom-top-7/

Источник

Источник

Источник