Акции Газпрома — как можно получать прибыль с их помощью?

Акции одной из самых крупных газодобывающих компаний не только на постсоветском пространстве, но и в мире, являются хорошей целью для вложения средств. Разберёмся, как можно получать дивиденды или более быстрый доход от продажи акций ОАО «Газпром».

- Цена акций Газпрома

- Курс акций Газпрома

- Купить акции Газпрома

- Дивиденды по акциям Газпрома

- Как купить акции Газпрома физическому лицу

- Продажа акций Газпром

Цена акций Газпрома

Начало любых торговых операций с акциями ОАО «Газпром» связано с анализом текущей цены на акции. Цена акций Газпрома постоянно меняется, и на данный момент колеблется в пределах между 137 и 148 рублями за одну штуку. Информация о цене является открытой и может быть легко найдена на сайте самого Газпрома, либо на одном из профильных сайтов в интернете, регулярно отслеживающих курсы акций разных компаний.

Как использовать информацию о цене:

- вы можете прогнозировать изменения в ближайшие периоды;

- при низкой цене имеет смысл провести закупку пакета акций;

- при высокой цене у вас есть выбор между дивидендами и попыткой выгодной продажи;

- можно оценивать запас средств в виде подконтрольных вам акций.

Курс акций Газпрома

В условиях биржевых торгов онлайн акции Газпрома выступают в качестве своеобразной валюты, которая закономерно имеет курс обмена относительно других представленных на рынке финансовых инструментов. Если вы анализируете текущее положение акций, вам стоит обращать внимание на курс акций Газпрома по отношению к основным мировым валютам. Чем больше курсовых соотношений вы используете в подсчёте, тем точнее будут ваши собственные прогнозы на стоимость акций в будущий момент продажи. Узнать текущий курс акций Газпрома вы сможете на сайте компании в разделе «Акционерам и инвесторам».

Купить акции Газпрома

Приобретение акций Газпрома производится лотами по десять акций. На конец июля 2015 года действует минимальная цена в 10000 российских рублей для покупки одного пакета акций. Если вы планируете заниматься покупкой акций не для личного хранения, а для заработка, мы рекомендуем пользоваться услугами посредника – профессионального участника рынка, брокера.

Таким образом, приобретённые ценные бумаги сразу же примут участие в торговых операциях, а вам не придётся изучать большую часть тонкостей биржевой торговли. Акции также можно приобретать для получения постоянных дивидендов с них в том случае, если вы не хотите вести активную торговлю.

Дивиденды по акциям Газпрома

В соответствии с текущей политикой ОАО «Газпром» объём финансовых средств, направляемых для выплаты дивидендов держателям акций компании, составляет от 17,5 до 35 процентов от чистой прибыли компании за определенный период. Итоговая сумма зависит от того, какая часть указанной доли прибыли обеспечена реальным денежным потоком. Выплату дивидендов производит «Газпромбанк».

Сами средства акционер может получить банковским или почтовым переводом, оформив соответствующие документы в одном из филиалов «Газпромбанка». Также вы можете получать выплаченную сумму наличными прямо в отделении банка, используя эти средства затем по своему усмотрению.

Как купить акции Газпрома физическому лицу

На данный момент приобретение физическими лицами акций ОАО «Газпром» не производится. Однако вы в любой момент можете обратиться к брокеру для того, чтобы он представлял вас при покупке и продаже акций Газпрома. Такой представитель становится посредником между вами и акционерным Обществом, совершая от вашего лица все операции с ценными бумагами.

Это означает, что вам придётся внимательно подходить к выбору брокера, отдавая предпочтение опытным специалистам с хорошими отзывами и приличным сроком работы на рынке акций. Следует также помнить, что расчёты по акциям Газпрома ведутся исключительно в рублях, хотя на некоторых сайтах можно встретить котировки на данные акции в долларах США и других валютах.

Продажа акций Газпром

Продавать акции имеет смысл в том случае, если вам удалось найти момент значительного повышения стоимости акций по сравнению с их стоимостью при покупке. Продажа акций Газпром производится с помощью консультанта по ценным бумагам, который подберёт для вас наилучший способ получения прибыли с вашего пакета акций. В зависимости от размера пакета может меняться предпочитаемый покупатель для ваших бумаг.

Если вы уже нашли брокера, которому доверяете, и совершали покупку через него, лучше всего продолжать сотрудничество и доверить ему полный цикл купли-продажи для получения максимальной прибыли. Вы также уменьшаете собственное участие в сложных биржевых процессах, снижая риск ошибки при продаже.

Акции Газпрома. Стоит ли покупать в 2020 году?

Газпром — российская транснациональная энергетическая компания, более 50% акций которой принадлежит государству. Является холдинговой компанией Группы «Газпром» и з анимает четвертое место в списке крупнейших энергетических корпораций по версии S&P Global Platts (2019).

Газпром: о компании

История Газпрома

История Газпрома началась еще в 1960-е годы с открытия больших месторождений газа в Сибири, на Урале и в Поволжье, что впоследствии сделало СССР одной из крупнейших газодобывающих стран.

Изначально всем этим добром ведало Министерство газовой промышленности СССР, а Российское акционерное общество “Газпром” появилось в 1993 году в результате распада советского союза и начала приватизации.

Развал СССР сильно ударил по тогдашнему Газпрому — концерн потерял треть трубопроводов и четверть мощности компрессорных станций, поэтому в 90-е годы приоритетной задачей для корпорации оставалось восстановление и удержание текущих позиций на мировом рынке

Статус открытого акционерного общества компания приобрела лишь в 1998 году.

Суть бизнеса Газпрома

Большая часть выручки генерируется продажей газа, нефти и нефтепродуктов, но все начинается, разумеется, с добычи.

На сегодняшний день основные добывающие мощности расположены в Уральском округе:

Рис.1 Добывающие мощности

А одним из самых перспективных центров газодобычи является полуостров Ямал. Основные капексы в сегменте добыча направляются туда, а также на месторождения способные обеспечить газом наших китайских коллег.

После добычи газ летит по трубам конечному покупателю, а нефть либо отправляется на продажу в сыром виде, либо перерабатывается в различные виды топлива, масла, полимеры, а уже потом продается.

Всей нефтянкой заведует входящая в холдинг Газпром Нефть и приносит Газпрому немного немало, а 37% всей выручки.

Еще 7% приносит «Газпром энергохолдинг», которому принадлежат контрольные пакеты акций ПАО «Мосэнерго», ПАО «ТГК-1», ПАО «МОЭК» и ПАО «ОГК-2». Эти компании занимаются производством и продажей электрической и тепловой энергии.

Оставшиеся 56% — собственно, реализация газа и сопутствующие доходы.

На этом мы остановимся подробнее.

Для транспортировки “голубого топлива” в пределах России Газпром использует свою гигантскую сеть протяженностью 175,4 тыс. км и периодически сдает трубы в аренду независимым производителям газа, что тоже приносит копеечку.

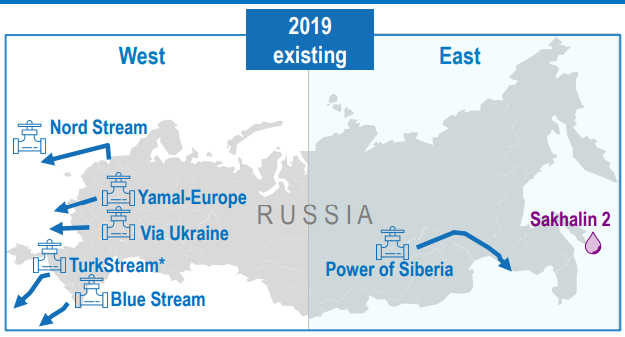

Почти весь экспорт осуществляется в одном направлении. Все трубы смотрят в Европу:

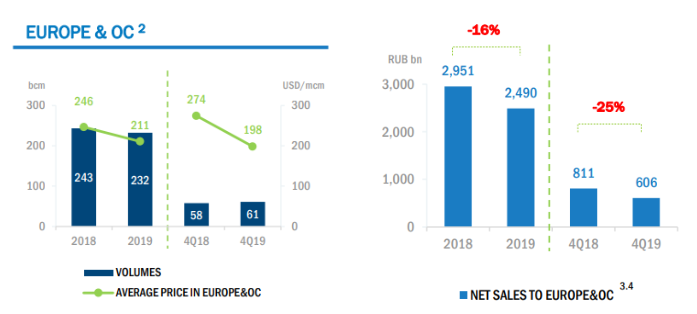

Поставки в РФ и в “Европу и другие страны” по объемам примерно одинаковые — чуть больше 230 млрд м 3 , но цены на этих рынках разнятся колоссально:

Рис. 3 Ценообразование

В Российской Федерации цены на газ для конечных потребителей подлежат государственному регулированию, и в 2019 году ср. цена была 4118 рублей или 56 $ за 1000 м 3 по текущему курсу, в то время как в сегменте “Европа и другие страны” — 211 $.

Получается, российский рынок приносит Газпрому всего 917 млрд или 12% от выручки, а зарубежный, за исключением стран БСС (бывшего советского союза) — 2490 млрд — 32,5%.

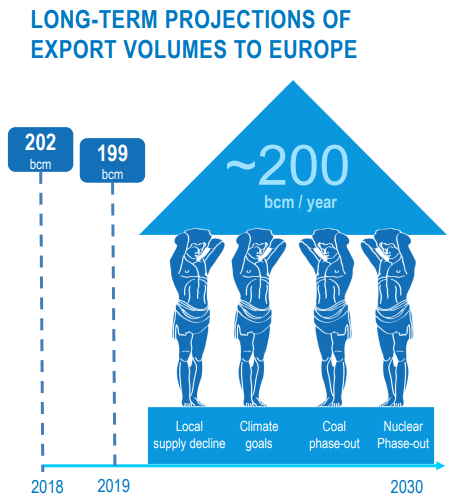

Сейчас 36% всего газа, потребляемого Европой поставляется Газпромом, а добыча Европейских компаний неустанно снижается, но поможет ли это Российскому газовому гиганту занять еще большую долю? Или возникнут проблемы?

Ситуация в секторе

Для начала предлагаю взглянуть глобально на рынок энергетики и оценить перспективы газового бизнеса.

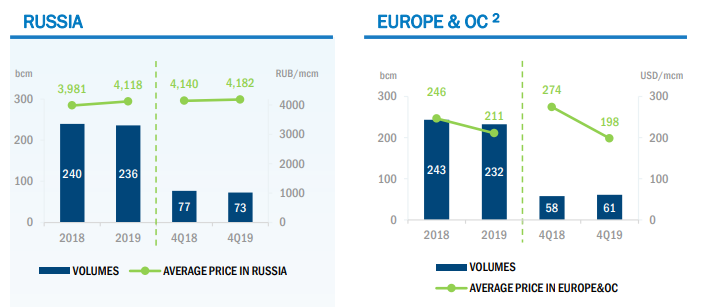

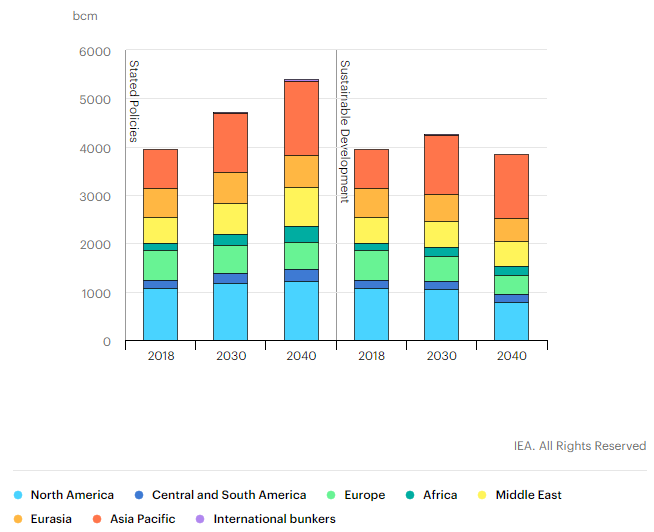

По прогнозам МЭА рост спроса на газ мы будем наблюдать, как минимум до 2030 года. И самое главное, что этот рост будет осуществляться в основном за счет Азиатско-тихоокеанского региона:

Рис. 4 Потребление газа — прогноз

Уже к 2035 году Азия может стать крупнейшим потребителем газа в мире, а Европа, как видно из графика, не будет наращивать поставки.

Все дело в том, что европейцы уже давно перешли на ВИЭ, которые генерируют более 40% всей энергии в ЕС.

Более того, помимо трубопроводного газа Европа активно закупает СПГ и, что самое интересное, 20% всех поставок СПГ в Европу приходится на Новатэк в то время, как “главный конкурент” — США поставляет всего 13%.

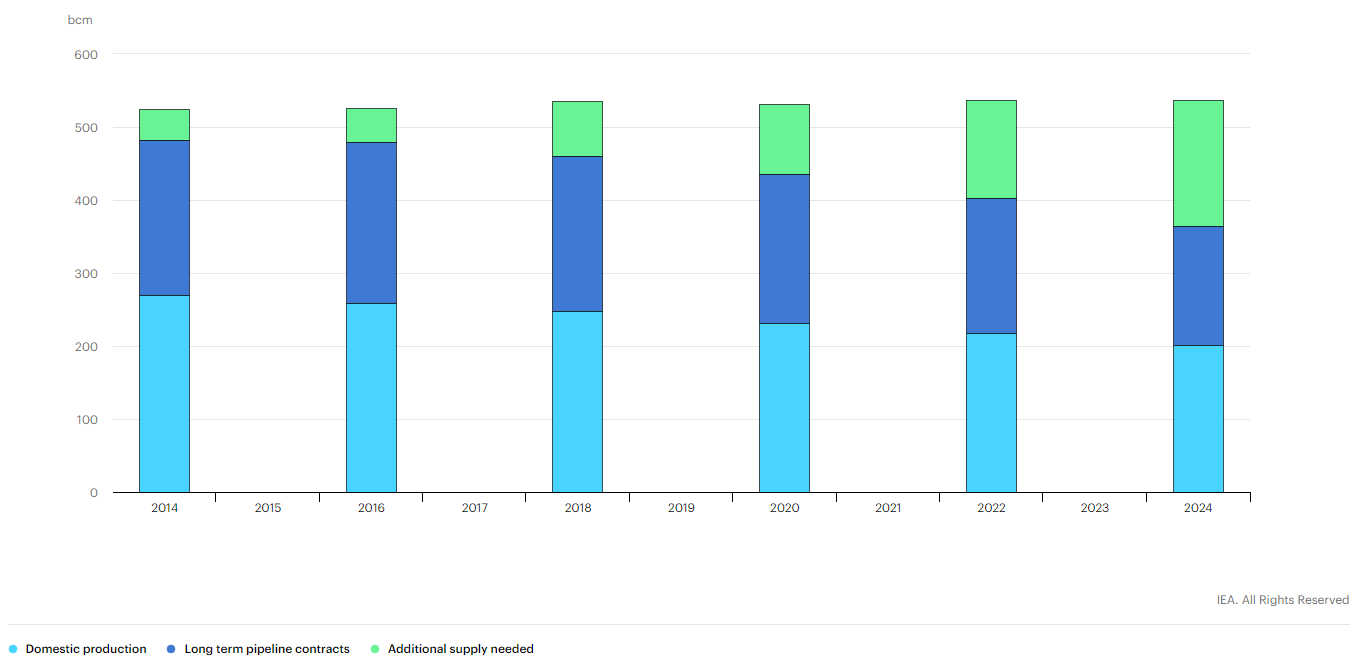

МЭА прогнозирует дальнейшее увеличение доли СПГ на Европейском рынке, что, разумеется, неблагоприятно скажется на Газпроме:

Рис. 5 Наращивание поставок СПГ (светло-зеленый)

Менеджмент в свою очередь утверждает, что объемы поставок трубопроводного газа сохранятся на текущих уровнях еще на 10 лет:

Рис. 6 Прогнозы менеджмента

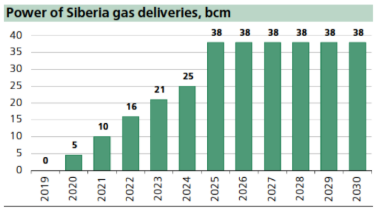

Именно Китай, а не Европа — точка роста для компании. Газопровод «Сила Сибири» уже начал свою деятельность, а выход на проектную мощность планируется к 2025 году:

Рис. 7 Сила Сибири

Финансовое положение

Показатели

Начнем с обзорной экскурсии по финансовой истории.

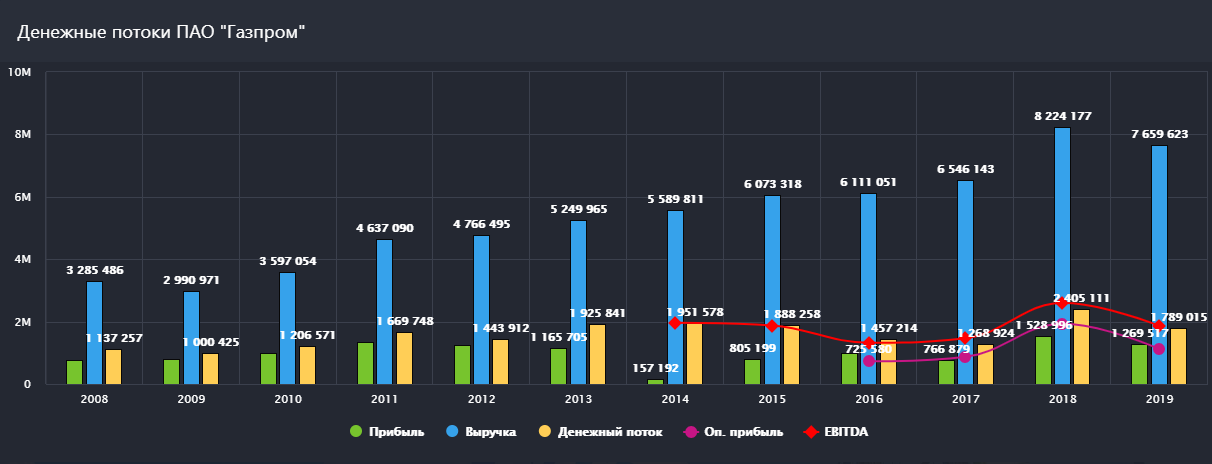

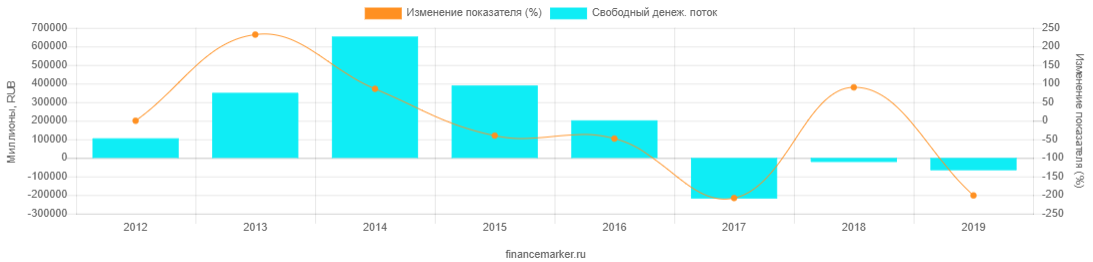

На первый взгляд все выглядит неплохо. Мы видим постоянно растущую выручку и стабильные показатели прибыли:

Рис. 8 Денежные потоки

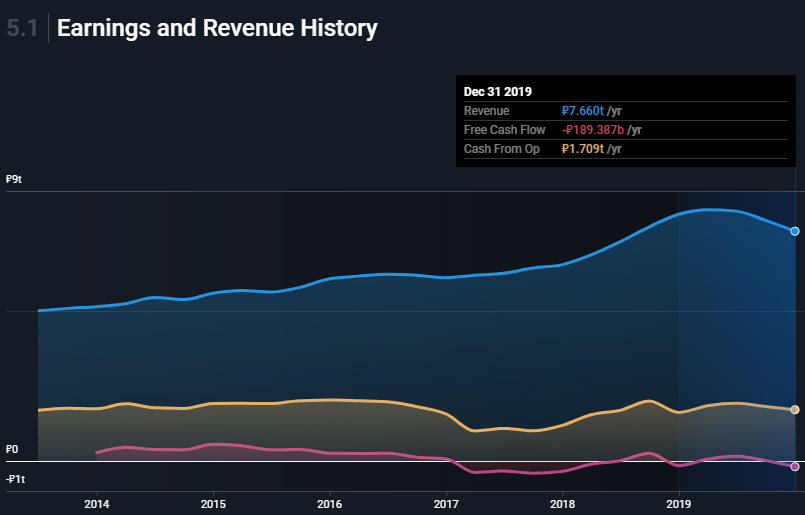

Но давайте разберем эту ситуацию. С 2013 года выручка выросла почти на 46% и составила 7 660 млрд., в то время как операционный денежный за 2019 год оказался даже ниже уровня 13 года, а FCF и вовсе ушел в отрицательную зону:

Рис. 9 Выручка, OCF и FCF

Понятно, что причиной является инвестиционная программа, и часто это вполне нормально когда у компании отрицательный FCF, поскольку она активно инвестирует в развитие, но новые проекты должны приносить деньги.

Стагнация операционного денежного потока говорит об одном — сколько бы новых труб Газпром не проложил, прибыль от этого не увеличится.

В 2019 году Газпром завершил укладку газопровода «Турецкий поток», а также ввел в эксплуатацию объект «Магистральный газопровод «Сила Сибири». Суммарные кап. затраты составили 1,776 трлн. рублей.

Менеджмент заявлял, что девятнадцатый год был пиком кап. затрат, но меньше 1 трлн. в год компания тратить все равно не сможет.

Газпром продолжит закапывать деньги в проекты с сомнительной отдачей, уменьшая тем самым FCF, из которого платятся дивиденды.

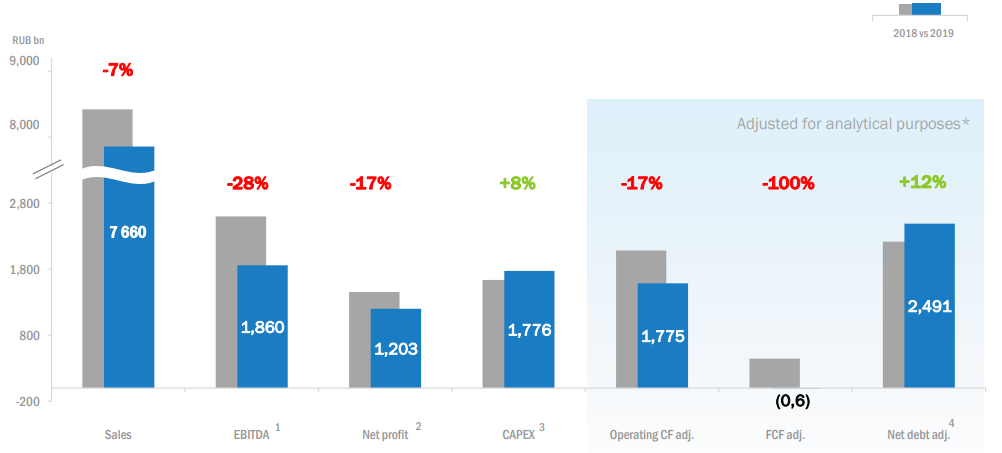

Перейдем к финансовым показателям за полный 2019 год, которые компания опубликовал 29 апреля.

Выручка уменьшилась на 7% до 7 660 млрд. руб. против 8 220 млрд. годом ранее:

Рис. 10 Финансовые показатели

Провал произошел на основном рынке — в сегменте “Европа и другие страны” Газпром получил на 460 843 млн. руб. или 16% меньше чем в 2018 году:

Рис. 11 Выручка в Европе

Причиной таким удручающим показателям стала аномально теплая зима и рост поставок СПГ.

EBITDA улетела вниз еще сильнее. Снижение составило целых 28% до 1 860 млрд., что связано с неудавшимися попытками менеджмента сдержать операционные расходы.

Чистая прибыль по итогам года снизилась на 17% до 1 269 517.

Выручило укрепление рубля по отношению к доллару и евро и соответствующая переоценка кредитов и займов в иностранной валюте.

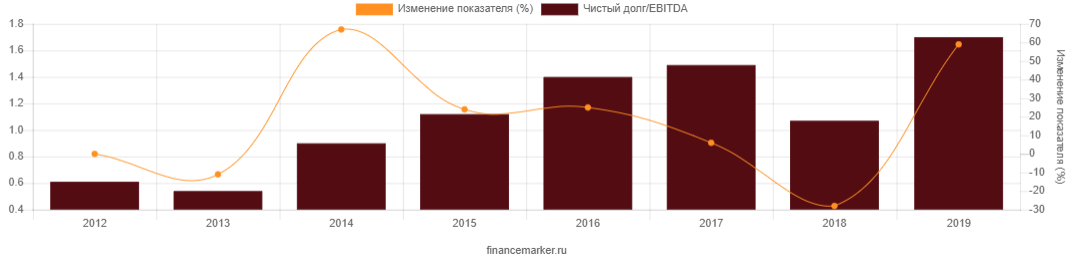

FCF за 19 год как и в 18 не вышел из отрицательной зоны и даже снизился до -66539 против -22 090 годом ранее.

Причины мы обсуждали выше.

Показатель чистый долг EBITDA вырос до 1,7 против 1,16 в 2018.

Рис. 13 Net Debt/EBITDA

Пока ничего критичного. Рост произошел за счет падения EBITDA в этом году. Чистый долг вырос незначительно.

Откровенно говоря, 2019 год оказался провальным и ожидать, что 2020 будет лучше — нет никакого смысла.

МЭА прогнозируют снижение глобального спроса на газ на 5% в 2020 году. Как производители СПГ, так и Газпром увидят серьезные просадки в выручке и в денежных потоках, что в свою очередь отразится и на дивидендах.

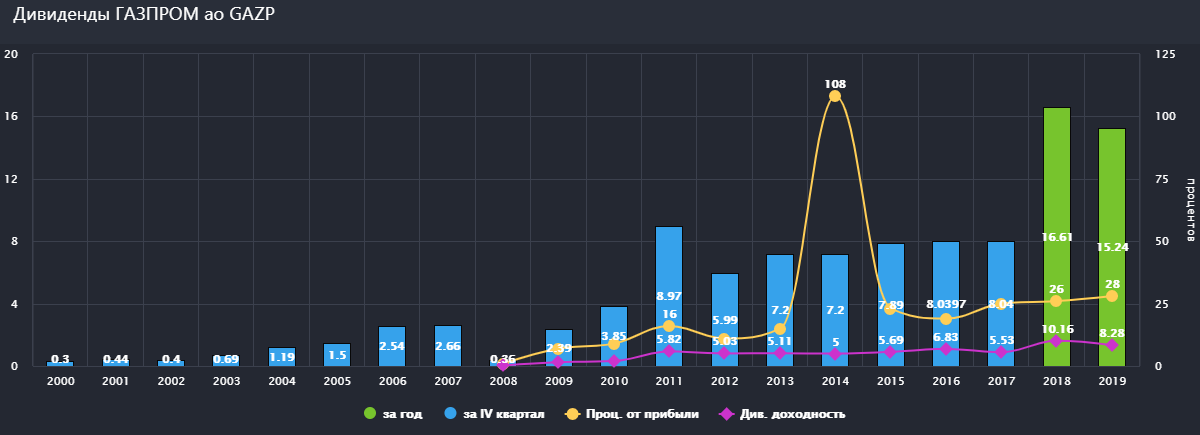

Дивиденды Газпрома

Именно дивы — основной драйвер роста акций.

Исходя из обновленной див. политики газпром заплатит 30% по итогам 2019 года, 40% — по итогам 2020-го и 50% — по итогам 2021-го

Все это будет действительно, если отношение чистого долга к EBITDA не превысит 2.5.

14 апреля Менеджмент объявил о выплате 15,24 рублей на акцию за 2019 год, что при текущей цене дает очень неплохую доходность — 8,1%

Рис. 16. Дивиденды

Закрытие реестра ожидается 18.07.2020

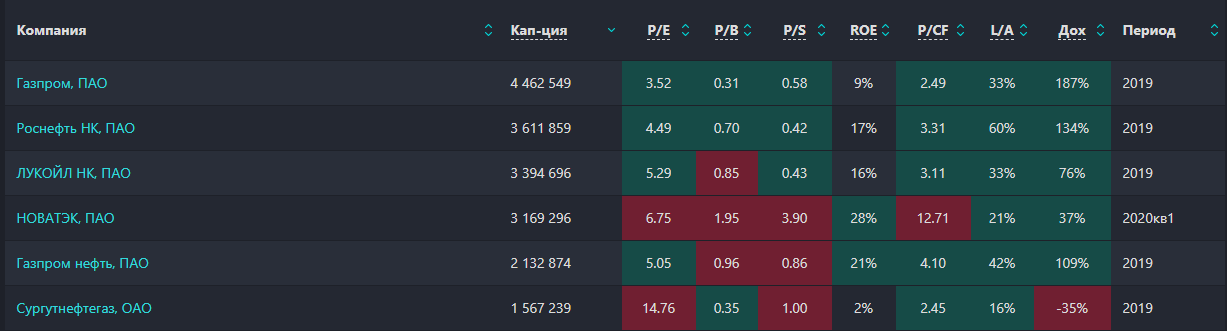

Мультипликаторы Газпрома и конкурентов

Газпром остается невероятно дешевой компанией в сравнении с конкурентами:

Рис. 15 Мультипликаторы

Особенно бросаются в глаза показатели P/E и P/B

Выводы

Газпром — крайне неоднозначная компания с точки зрения менеджмента.

Очень многое может отталкивать инвесторов, но, даже несмотря на всю неэффективность, мы наблюдаем устойчивый газовый бизнес, который обладает огромным влиянием и вряд ли готов распрощаться с Европейской долей рынка.

Рис. 15. График акций Газпрома (GAZP), по месяцам

Отпугивать могут политические риски, но тот факт, что проект по поставкам газа в Китай уже запущен, рождает надежды на рост прибыли и вкупе с обновленной див. политикой делает Газпром привлекательным для инвестиций.

Источник https://www.sravni.ru/enciklopediya/info/akcii-gazproma-kak-mozhno-poluchat-pribyl-s-ikh-pomoshhju/

Источник https://investfuture.ru/articles/id/aktsii-gazproma-stoit-li-pokupat-v-2020-godu

Источник

Источник