Если вам немного за 300. Почему акции «Газпрома» принесли разочарование и стоит ли вкладываться в российские ценные бумаги в долгосрочной перспективе?

На минувшей неделе акции «Газпрома» вновь взяли планку 300 рублей (неделя для этой бумаги закрылась чуть ниже 299,66 руб.). Это не рекорд — летом 2008 года они котировались так же. Но о повторении ценового уровня говорить можно либо от полной некомпетентности, либо с иронией. Даже без больших финансовых знаний понятно, что 1 рубль 13 лет назад и 1 рубль сегодня — это две большие разницы по покупательной способности.

Воздушные шары взлетели. А акции — не очень. Фото: www.gazprom.ru

Означает ли это, что вкладывать деньги в российские ценные бумаги невыгодно в принципе? Ведь если акции одной из крупнейших корпораций страны принесли разочарование, то что ждать от остальных?

На мой взгляд, для глобального пессимизма причины нет. Парадоксально, но пример газового монополиста показывает: акции должны быть в личном инвестиционном портфеле. Но при этом подходить к формированию этого портфеля надо с умом.

По волне моей памяти

Если прокрутить время назад и оказаться в 2008 году, то на бирже мы увидим растущий «Газпром», показавший рекорд цены 369,5 руб. История разворачивалась в апреле—мае, и доллар тогда стоил всего 23,66 руб. А летом, когда акции еще держались у трёхсотрублевой отметки, доллар был уже выше около 24,5 руб.

Аналогичные горькие выводы можно сделать, если на руках были деньги не на 1 тысячу акций монополиста, а на порядок больше. Тогда можно было вместо них купить доходную недвижимость в Москве, Петербурге или Сочи — она сыграла ещё лучше доллара.

Но не будем забывать: в 2008 году радостные («бычьи») настроения на мировых рынках сменились паникой. Сигнал к обвалу дал крах американских ипотечных агентств. Паника медвежьей волной прошла по всей планете. Вниз летели акции, облигации…

Дивиденды успеха

В октябре того же года акция «Газпром» стоила уже 84,00 руб. И если вы купили «Газпром» в октябре по минимальной цене, то относительно сегодняшних цен он подорожал в 3,57 раза.

Справку о всех выплаченных дивидендах можно найти на сайте «Газпрома» — дивиденды газовый концерн платит стабильно.

На сайте «Газпрома» наглядно представлены дивиденды за все годы. Фото: gazprom.ru

Если, например, вы купили акции в 2008 году, то они принесли бы округленно 104 руб.

Это сумма дивидендов за все эти годы.

Конечно, для точности следует усложнить расчёт. Нужно вспомнить о налоге на доходы с дивидендов (это минус). Но есть и плюсы. Это возможность реинвестировать дивиденды, хотя бы в те же акции «Газпрома», или разместить их на депозит.

Но есть такое правило: «Излишняя точность — признак невежества». Общую картину уточнения не меняют. Покупка акций «Газпрома» в 2008 году не то, что по максимальным, но и по летним 300-рублёвым ценам принесла прибыль на бумаге и реальный убыток.

Но вот что интересно: если акции были куплены в том же году, но в момент ценового провала, инвестор получил прибыль не только номинальную, но и в реальном выражении.

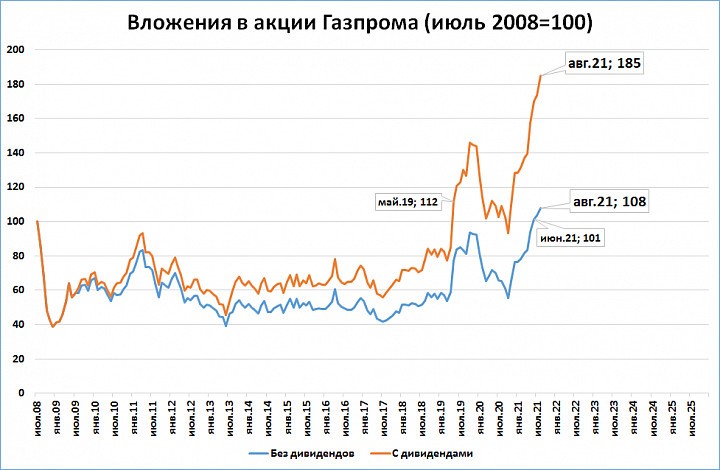

Если бы инвестор получал дивиденды и реинвестировал бы их в те же акции «Газпрома», то он получил бы +85% в рублях, подсчитал экономист, автор телеграм-канала «М2» Сергей Блинов.

Если перевести 85% в рубли, то исходные 300 руб. превращаются в 555 руб.

Разброс результатов у экспертов незначителен и вполне допустим. В главном они сходятся.

Вложения в акции Газпрома. Фото: «Выберу.ру»/Сергей Блинов

Так выгодно или нет

Получается, что всё определяет цена покупки актива. Акции «Газпрома» — частный случай.

Как же подобрать момент для удачной покупки? Или как выбрать недооцененный актив?

Вот несколько способов. Можно стать профи в инвестировании. Но это значит полностью изменить свою жизнь.

Можно доверить деньги управляющему. Но всегда будут сомнения в его квалификации и честности.

Наконец, личный портфель можно самому диверсифицировать по видам активов (покупать разные акции, облигации, валюту, валютные облигации, иностранные акции, недвижимость).

Не менее важно диверсифицировать и по времени. Покупка одних и тех же акций, но не одномоментно, а порциями дала бы совсем другой результат.

Пётр Пушкарёв приводит примеры, как за эту чёртову дюжину лет можно было вложиться выгодно в фондовый рынок: в американские акции или спекулировать на локальных взлетах и падениях хотя бы того же «Газпрома».

Но будем честны — спекуляции в большинстве случаев идут в минус. Вам кажется, что акция взлетела и назавтра упадёт. Вы продаете, а она продолжает рост и никогда больше не возвращается к прежним уровням….

Еще хуже одалживать акции, чтоб откупить дешевле — тут вообще, если акции, напротив, дорожают, то убытки не ограничены.

ОФЗ сейчас приносят 7% годовых, а в 2008—2009 гг. на пике кризиса их доходность составляла и вовсе 12-15% годовых. Размещенные на таких условиях в кризис деньги были бы способны принести даже и без всякой ежегодной капитализации сложных процентов не меньше 150% в рублях за 13 лет.

Свежий обзор акций Сбербанк

💡 На 02.08.2021 года INVEST-SPACE считает возможным приобретение акций Сбербанка по 305 рублей за акцию в краткосрочные и среднесрочные портфели:

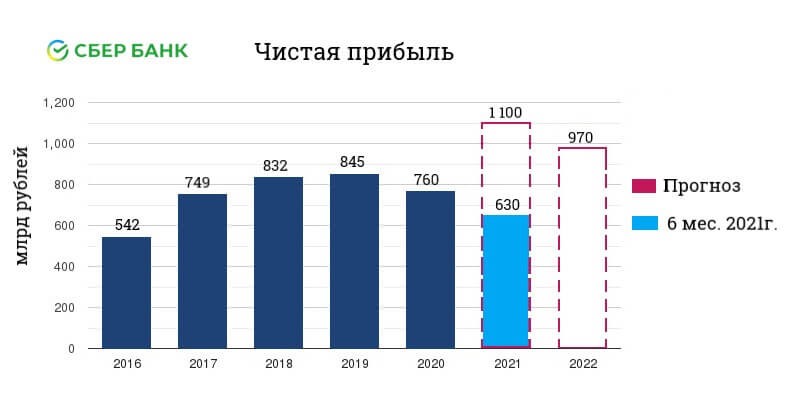

- Сбербанк заработал за 6 месяцев 2021 года – 629,8 млрд ₽, по итогам 2021 года вероятно достигнет столь заветной цифры в 1 трлн рублей по чистой прибыли МСФО (ранее max был в 2019 году – 0,845 трлн ₽), а дивиденды могут перешагнуть за 24 рубля на акцию. Форвардная див доходность 7,8%, что не сильно выше краткосрочных ОФЗ;

- Компания не является дорогой по текущим мультипликаторам относительно российских и международных аналогов;

- Консенсус-прогноз аналитиков дает среднюю цену одной обыкновенной акции Сбербанка в – 351,1₽. При этом, к примеру, аналитик ВТБ Капитал ставит на 430 ₽;

- Выбрать между префами (SBERP) и обычкой (SBER) Сбербанка сложно, спред может пойти в любую сторону, префов в 22 раза меньше обычки, поэтому они более динамичны, а их дивидендная доходность в силу понятных причин всегда выше.

Риски:

- быстрый рост закредитованности населения РФ при стагнирующих реальных доходах может привести к росту просроченной задолженности, созданию дополнительных резервов, а соответственно и уменьшению прибыли Сбербанка;

- прибыльность Сбера с учетом его доли в финансовом секторе это как прокси на экономику РФ, а ее перспективы в 2022-2023 гг. пока за рамками релевантного прогнозирования;

- сильнейшая «перегретость» рынков акций по всему миру по состоянию на август 2021 года в силу ультрамягкой монетарной политики центробанков.

Операционные и финансовые показатели Сбербанка в 2021

Все мы знаем, что Группа Сбер это не просто банковский бизнес в России, Беларуси и Казахстане, Сбер по своей сути сейчас представляет собой многоотраслевой холдинг (более 30 основных юридических лиц) и строит собственную экосистему, о чем мы подробнее упомянем ниже.

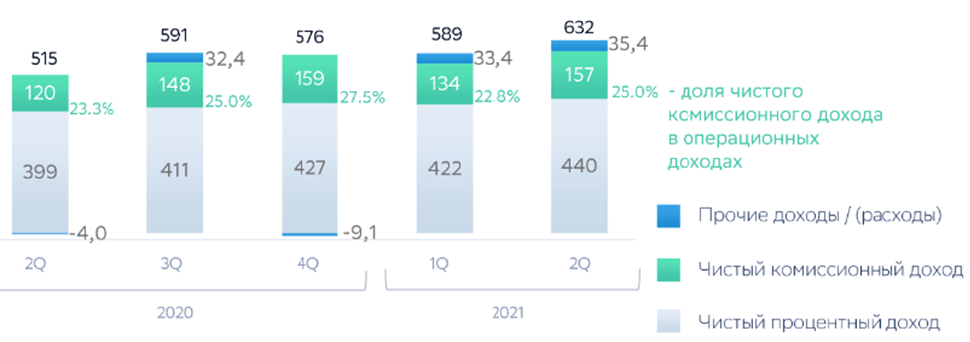

При этом, с точки зрения операционных доходов, на данном этапе безусловно Сбер остается Сбербанком.

Основным источником доходов Сбербанка продолжает оставаться процентный доход, компания даже умудряется его наращивать при снижении NIM, это становится возможным в силу того, что в 2020-2021 годах случился настоящий кредитный бум на фоне снижения процентных ставок (подробнее в статье про ОФЗ) и послаблений к нормам резервирования банков со стороны ЦБ РФ.

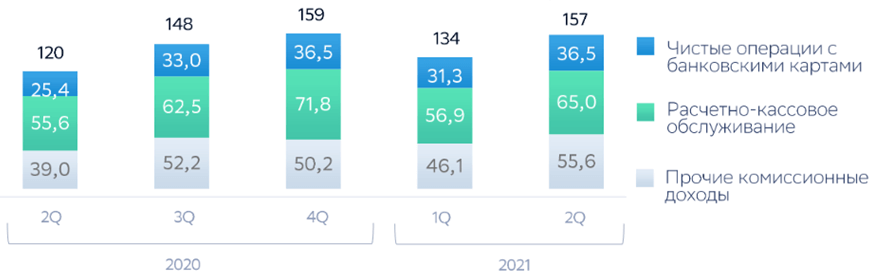

Чистый комиссионный доход вырос за счет транзакционной активности, его рост в 2021 году Сбер запланировал на уровне 10%.

Сбербанк даже при таких размерах продолжает оставаться чудовищно эффективным по рентабельности собственного капитала (ROE) – 25,3% по итогам 1 полугодия 2021 года, уступая в России лишь Тинькофф Банку (выше 40%), при этом крупные иностранные банки могут лишь мечтать о ROE выше 10%, к примеру ROE немецкого Deutsche Bank ниже 2%, а американского Wells Fargo едва превышает 1%.

Достаточность капитала, объем «плохих» кредитов и прочие показатели устойчивости Сбера на вполне приемлемых уровнях, отдельно не останавливаемся.

Перейдем к самому интересному для инвесторов — размеру чистой прибыли и его прогнозу на 2021 и 2022 гг.

Прогноз чистой прибыли на 2021 год дает сам Сбер, это — 1 трлн ₽, на наш взгляд это оценка консервативна, компания может заработать и в диапазоне 1,1-1,2 трлн ₽.

Москва, 29.07.2021 — ПРАЙМ.

Согласно комментариям старшего вице-президента Сбербанка А. Бурико:

«Здесь математически достаточно легко определить, что при показателе ROE выше 22% и текущем уровне капитала чистая прибыль должна будет составить более 1 трлн ₽. Почему мы так позитивно смотрим? Для этого основанием являются текущие результаты наши, когда мы за первое полугодие заработали 629,8 млрд ₽ уже, соответственно, и наши прогнозы по росту экономики и финансовому сектору во II полугодии».

Целевые уровни по ROE исходя из Стратегии Сбера 2023 г. 17%, значит консервативно исходя из упрощенного метода можно прикинуть что по итогам 2022 г. Сбер может заработать 5,7*0,17= 0,97 трлн ₽.

Прогноз дивидендов Сбербанка за 2021 на одну акцию

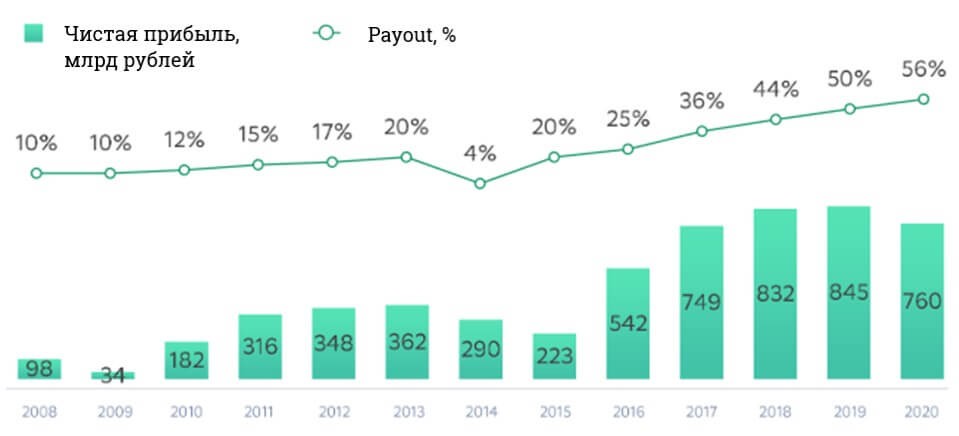

Дивиденды за 2020 год Сбербанк заплатил в мае 2021 г. (дивидендная отсечка была 12.05.2021, последним днем для покупки на бирже было 10.05.2021) исходя из 18,7 ₽ на одну обыкновенную (привилегированную) акцию, что предполагало доходность около 5,8% (6,3% соответственно). Дивиденды акционерам поступали в мае-июне 2021 г.

Сбербанк компания относящаяся к дивидендным аристократам, которые из года в год наращивают уровень дивидендных выплат, неважно за счет payout либо за счет роста чистой прибыли. Вот и по итогам 2021 года, с большой долей вероятности, Сбербанк снова заплатит более высокий дивиденд. Исходя из прогнозного уровня прибыли за 2021 год — 1,1 трлн ₽, Банк может выплатить около 24 рублей на акцию. Сбербанк традиционно проводит собрания в апреле-мае, поэтому ближайшие дивиденды Сбербанка можно ждать в мае 2022 г.

🤔А не интереснее ли при такой дивидендной доходности акции Газпрома?

Прогноз по акциям Сбербанка и рыночные мультипликаторы Группы

Капитализация Сбербанка (P) к концу июля 2021 г. составляет 6,9 трлн руб. Это самая высоко капитализированная компания РФ (второе место Газпром 6,7 трлн руб.).

К дивидендной отсечке в мае 2021 года обыкновенные акции Сбербанка достигали максимальных исторических значений около 320 ₽ за ценную бумаги, сейчас торгуются в районе 305 руб.

Прогнозы аналитиков сулят продолжение роста в акциях Сбербанка.

Презентация Сбербанка Shareholder book

Консенсус прогноз аналитиков на 16.05.2021 — 351,1₽ за одну обыкновенную акцию Сбербанка. Самый оптимистичный взгляд на акции Сбербанка у аналитика ВТБ Капитал – 430₽.

По нашему мнению, консенсус-прогноз аналитиков вполне достижим на горизонте 1 года – Сбербанк по итогам 2021 года вероятно достигнет столь заветной цифры в 1 трлн рублей по чистой прибыли (ранее max был в 2019 г. – 0,845 трлн ₽), а дивиденды могут перешагнуть за 24 руб. на акцию.

Вместе с тем кредитный бум 2020-2021 годов может сильно аукнуться на банковский бизнес Сбера уже при ближайшей стагнации в экономике РФ, когда вырастет уровень неплатежей и вырастут резервы, прибыльность Сбера с учетом его доли в финансовом секторе это как прокси на экономику РФ, а ее перспективы в 2022-2023 гг. пока за рамками нашего понимания.

Рыночные мультипликаторы:

| Компания | Страна | Капитализация, млрд $ | P/E |

|---|---|---|---|

| VTB | Russia | 15.77 | 5,66 |

| Sberbank | Russia | 94.31 | 6,25 |

| Citigroup Inc. | USA | 140.21 | 7,02 |

| UBS Group AG | Switzerland | 60.16 | 8,04 |

| Mitsubishi UFJ Fin Group, Inc. | Japan | 71.01 | 9,67 |

| Wells Fargo & Company | USA | 191.77 | 12,18 |

| ING Groep N.V. | Netherlands | 49.91 | 15,04 |

| HSBC Holdings plc | United Kingdom | 112.05 | 18,84 |

| Credit Suisse Group AG | Switzerland | 26.46 | 21,47 |

| TCS (Тинькофф Банк) | Russia | 16.62 | 24,60 |

У Сбербанка хорошие мультипликаторы P/E и P/B как по российским, так и международным меркам, а чистая процентная маржа в 5,2% многим может только сниться. Сбербанк не является дорогим по мультипликаторам и безусловно может подрасти. Компания безусловна интересна на горизонте года при отсутствии серьезных рыночных катаклизмов. Вместе с тем на более длительном промежутке, на наш взгляд, Сбер интересен только если сможет удачно реализовать свои небанковские проекты.

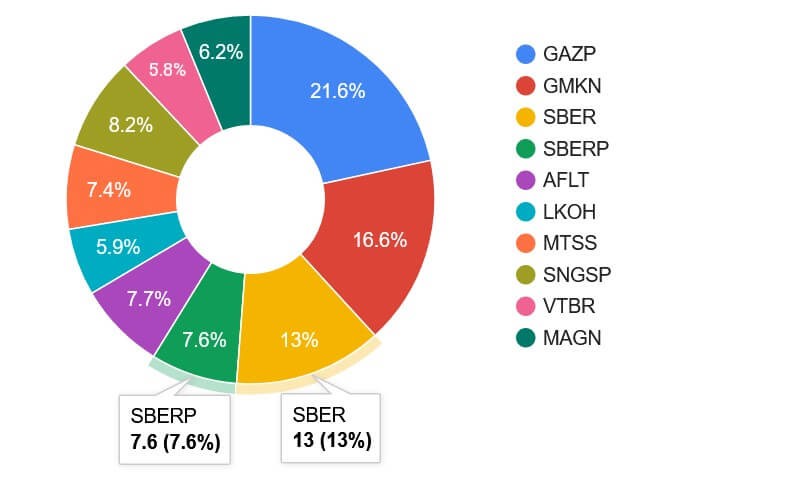

Акции Сбербанка, как и акции Газпрома крайне популярны у российских частных инверторов. В «Народном портфеле» (отражает фактическое соотношение портфелей инвесторов по 10 наиболее покупаемым акциям) совокупная доля обыкновенных и привилегированных акций Сбербанка составляет в 20,6%.

Структура акционерного капитала Сбербанка

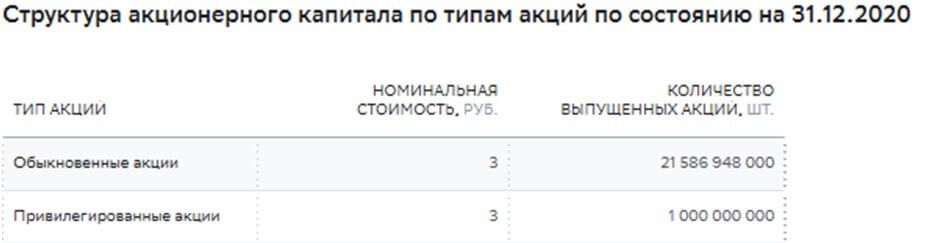

Размер уставного капитала ПАО «Сбербанк» составляет 67 760 844 000 рублей, который разделен на 22 586 948 000 обыкновенных и привилегированных акций номинальной стоимостью 3 рубля каждая.

В результате продажи ЦБ РФ в 2020 году более 50% акций Сбербанка сейчас принадлежит РФ в лице Минфина РФ, остальное в руках миноритарных акционеров, в частности у компании много иностранных акционеров, а общее количество акционеров к 30.03.2021 превысило 816 тысяч.

Спасибо за внимание и успешных вам инвестиций!

Данный материал подготовлен на основании проведенного анализа публичной информации и на его базе собственного прогноза в целях ее использования для формирования инвестиционных портфелей INVEST-SPACE (не является инвестиционным советником согласно ФЗ «О рынке ценных бумаг» и не осуществляет деятельность по индивидуальному консультированию). Материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. INVEST-SPACE не несет ответственности за возможные убытки от использования информации, содержащейся в данном материале.

Источник https://www.vbr.ru/investicii/novosti/2021/09/02/esli-vam-nemnogo-za-300-pocemy-akcii-gazproma/

Источник https://invest-space.ru/articles/prognoz-po-akciyam-sberbank

Источник

Источник