Упс! Ваша карта заблокирована!

Проблема блокировки банковских карт — по настоящему массовое явление, обсуждаемое на улицах, в соцсетях, в прессе и на самом высоком уровне. Почему это происходит и как избежать проблем. Разберемся?

Итак, вы подбегаете к банкомату снять наличных или сделать перевод – и упс. на мониторе сообщение — «Операция невозможна. Ваша карта заблокирована».

Как правило, это происходит в самый неподходящий момент. Вызывает растерянность, удивление и возмущение. Понятно, что каждый расстроится.

Важно настроиться и спокойно разобраться, что от вас хотят. При этом не навредить себе. И не попасть на финансовые потери.

Почему банк замораживает карты?

А причины могут быть совершенно разным — от банальных до серьезных:

- платеж показался банку немного странным – как будто действуют злоумышленники,

- за вами числится кредитная задолженность – банк вас предупреждает и ждет от вас ее погашения,

- превышен «овердрафт»,

- получено решение суда в отношении вашего непогашенного долга,

- из-за подозрения в мошенничестве – зафиксирован взлом, применение сканирующего устройства,

- какие-то ваши действия вызвали вопросы у службы финансового контроля банка.

В случае, если операция показалась банку странной или вызывает сомнение, к вам обратятся за ее подтверждением. Если клиент подтвердит операцию – она проводится.Разморозка, как правило, происходит просто и быстро – от нескольких минут до нескольких часов. Обычно это относится к операциям из другого региона или сбоям технического рода – компрометация эцп или карты, смена идентификационных данных и т.д.

Если вы операцию не совершали, а сигнал предъявления карты сработал- служба безопасности банка будет проводить расследование и искать злодеев, пытавшихся обокрасть вас и обмануть банк. После завершения расследования блокировка с карты будет снята, вам выдадут новую. Это может занять некоторое время.

В случае, когда платежи приостановлены по причине долгов или по решению судебных приставов — доступ к карте будет открыт после погашения задолженности.

Самой затяжной и утомительной является блокировка по причине подозрительных операций по указанию службы финансового контроля банка. Поэтому об этом подробнее.

Блокировка карты из-за проведения «сомнительных операций»

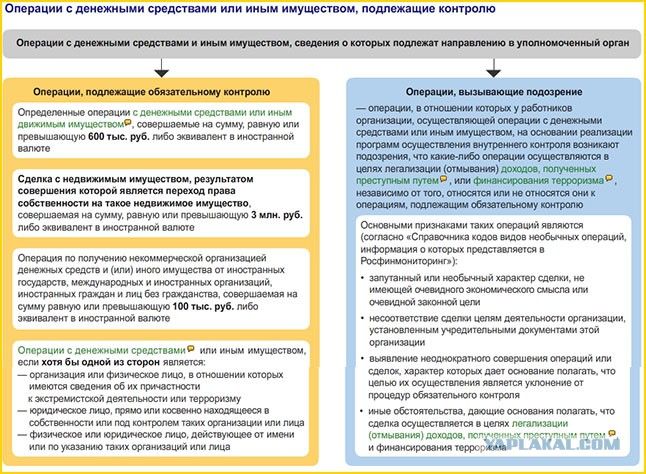

Если карта заблокирована из-за проведения сомнительных операций – это значит, что вы попали в периметр службы финансового контроля банка. В отношении вас возникли подозрения. В нарушении закона 115-ФЗ » О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Этот суровый закон и обязывает банки пресекать подозрительные операции своих клиентов. Банковская настороженность достает бизнесменов, предпринимателей и обычных людей — держателей карт.

Нередко блокировки странны и нелепы: «антиотмывочный» контроль блокирует переводы денег между родственниками, переводы денег с зарплатных карт. Банки запрашивают оправдательные документы, требуют личной явки в банк держателей карт – инвалидов и проявляют иные чудеса банковской бдительности.

Не так давно интернет гудел о случаях блокировки карт и на мелкие суммы 1000 руб., 2 000 руб.. Банкиры все опровергли, но прецеденты на самом деле были. И, не исключено, что и будут.

Отбиваясь от претензий общества, банки успокаивают, что операции между гражданами не входят в зону наблюдения. Но на самом деле надо знать, что от блокировки банковской карты не застрахован никто.

Подозрительные признаки

К сомнительным операциям, которые могут привести к блокировке карты, банки относят:

- единовременное снятие крупной суммы, только что поступившей на счет безналичными,

- нетипичные операции или расчеты в необычном месте ( в другом городе, за границей),

- регулярные поступления на карту сумм непонятного происхождения ( не пенсии, не пособии) от компаний или физических лиц,

- поступление и снятие наличных в один день, или на следующий день,

- поступления денег на карту или переводы с карты без указания назначения платежа, обезличенные платежи,

- перечисление платежей сомнительным субъектам, чья деятельность не прозрачна для банка,

- многочисленные кратковременные вклады, которые клиент закрывает, снимая наличные,

- снятие любой крупной суммы наличными.

Если вы занимаетесь бизнесом, периметр наблюдения расширяется.

Подозрения могут вызвать также:

- использование бизнес-карты для снятия наличных,

- снятие средств на цели, несоразмерные с ведением бизнеса,

- операции, не имеющие по мнению банка экономической обоснованности,

- вы не платите налоги с банковского счёта,

- указываете неполные, некорректные данные в назначении платежей,

- «разношерстные» назначения платежей по карте: например, поступление денег за тракторы, перечисление за утюги,

- проводите платежи, не соответствующие выбранным видам деятельности по ОКВЭД, или не имеющие , по мнению банка, экономического смысла.

А вот еще о признаках:

Стоит знать, что системы банков тесно работают с налоговой системой. По компаниям и предпринимателям банки уже контролируют уровень налоговой нагрузки, т.к. модуль банковских выписок интегрируется с программным комплексом налоговой АСК НДС-2.

Стоит знать, что системы банков тесно работают с налоговой системой. По компаниям и предпринимателям банки уже контролируют уровень налоговой нагрузки, т.к. модуль банковских выписок интегрируется с программным комплексом налоговой АСК НДС-2.

В недалеком будущем под оперативным контролем ФНС окажутся все транзакции всех физических лиц, в том числе самозанятых и тех, кто не стал себя таким признавать. Используя блокчейн – технологии, банк будет следить за налогами граждан, а ФНС будет видеть все поступления на их счета и карты.

Как устроен банковский контроль?

Все банки встроены в российскую систему финансового контроля.

Не реже 1 раза в неделю Росфинмониторинг направляет банкам перечень опасных схем, организаций и физических лиц, в отношении которых есть подозрения , или даже обвинения, в преступной деятельности финансирования терроризма. Данные по всему миру.

Так вот, банки обязаны пресечь незаконные операции перечисленных субъектов, контролировать все финансовые потоки и предотвращать незаконные схемы. Оперативно реагировать на подозрительные операции клиентов.

Для этого каждый банк разрабатывает свою систему внутреннего контроля, создает специальную службу, назначает ответственных лиц, внедряет электронную систему реагирования на банковские операции, в которой определяет их критерии, приводящих к блокировке счетов и карт. Эта информация закрытая. К ней допущен ограниченный круг банковского персонала. Закон предоставляет банку самостоятельно относить сделки клиентов банка к «сомнительным». В общем, как банк решил — так и будет.

Под финконтроль могут попасть и «хакеры», и «обнальщики», и тайные предприниматели и самые обычные люди.

Электронная система платежей настроена на выявление подозрительных операций. И, естественно, как у любой системы, в ней бывают сбои и несостыковки.Все банковские операции анализируются автоматически и фиксируются сомнительные операции. Что попало под подозрение- анализируют эксперты — финмониторы банка. От их грамотности, квалификации, профессионализма тоже зависит немало.

Но и ответственность за «проколы» в этой сфере очень высока – существенные штрафы, лишение лицензии, привлечение к административной и уголовной ответственности должностных лиц. Должностные лица держатся за свои места. Их контролеры- Центробанк и Росфинмониторинг — особо не церемонятся.

Какие документы могут запросить?

Банк решает сам — какие оправдательные документы у вас затребовать. Это его право. Грозить судом — бесполезно. Они на стороне банков. Таких споров — масса. Суды считают, что банк вправе решать – что подозрительно, а что нет. Банк осуществляет финансовый контроль, закон в выборе способов и мер его не ограничивает.

Спорить и расстраиваться тоже не стоит. Конечно, неприятно и , чаще, несправедливо. Но таковы российские реалии, лучше выполнить, чем напрасно терять время и силы.

Представлять придется все, что подскажет воображение банковских финмониторов — договоры, свидетельства, заявления, соглашения , расписки, справки с места работы и тд и тп.

При переводе средств с карты брата на карту сестры потребовали справку с места работы брата и размере его зарплаты, его личный визит в банк брата и его заявление , что он является братом и помог своей сестре.

Если вы занимаетесь бизнесом — банк затребует документы, его касающиеся — патенты, лицензии, договоры и акты к ним, накладные, налоговую отчетность, обоснования — об использовании наличности, по экономической обоснованности — и всевозможные пояснения. Фантазия не ограничена.

Как действовать?

Шаг 1. Выдохните, успокойтесь и не паникуйте. Так бывает (см. выше).

Не стоит возмущаться и призывать сотрудников банка к соблюдению прав клиента. С этого момента ваши права никому не интересны, презумпция невиновности не работает, вы под подозрением. «В отмывании доходов, полученных преступным путем, и финансированию терроризма». Забудьте, что клиент всегда прав. Чем крупнее банк, тем менее вы ему интересны как клиент, даже финансово-состоятельный.

Шаг 2. Запросите банк, в чем причина блокировки, и как побыстрее « разрулить» ситуацию. В каждом банке разные алгоритмы действий, но одно общее — сначала блокируют, а разбираются потом.

В одних банках вам разъяснят по телефону, какие оправдательные документы вам следует представить, другие – пришлют перечень по электронной почте или выложат в личный кабинет. К важным банкам придется придти в отделение.

Советую передать документы строго по описи, с указанием даты и подписи сотрудника, их получившего. Экземпляр описи заберите себе.

Если представленных документов будет недостаточно, будьте готовы подвезти недостающие.

Шаг 3. Уточните в банке, какие операции заблокированы. Возможно, что заблокирована только карта, и то только на снятие наличных. А операции со счетом проводить можно: снимать наличные через операциониста и расплачиваться картой безналично. Обязательно задайте этот вопрос в колл -центре и клиентском отделе, чтобы понять, насколько вы ограничены в своих расчетах.

Шаг 4. не поддавайтесь на провокации

Вам могут предлагать закрыть все счета и забрать все деньги, Тогда разблокировка не потребуется.

Это выгодно банку:

- банк избавится от проблемного клиента. Разбираться долго и неинтересно,

- ваше дело сдадут в архив, до которого вряд ли доберутся контролеры Центробанка при банковской ревизии,

- если у вас есть счета или депозиты, деньги вы сможете забрать в соответствии с условиями расторжения договора – не исключено что с потерями или без начисленных процентов. Читайте договор с банком!

Пользуясь вашим уязвимым положением, банк может предложить вам перевести все деньги в другой банк или снять все деньги наличными с удержанием заградительного тарифа.

Это попытка нажиться на вас, не поддавайтесь!

Совет. Если вы уверены в своей правоте, не ведитесь на провокации. Сами принимайте решение – расторгнуть договор с банком или нет. Но в любом случае – добейтесь разблокировки, снимите все подозрения, а потом переходите в другой банк. Почему это важно?

Если подозрение не будет снято, и вы убежите из этого банка в другой, в системе банковского контроля вы получите «черную» метку и испортите свою репутацию для других банков.

Шаг 5. не ведитесь на запугивания

Банки не вправе просто так взять и обвинить вас в незаконном получении средств или их переводах. Если на вас попытаются давить и требовать, «платить налоги» — заявляйте, что это не дело банка, и угрожайте судом. При обострении ситуации, угрозах и запугиваниях советую разговоры записывать на диктофон. Сохраняйте спокойствие, не ведитесь на резкости раздутых от важности банковских клерков. Помните, что обвинять вас они не вправе, и давить, кстати, тоже. А если еще и создадут проблемы банку – в виде судебных разбирательств – могут и с работы вылететь.

Шаг 6. контролируйте срок

Если блокировка не связана с финансовым надзором — срок разблокировки- от нескольких часов до 2 дней.

Финмониторы могут вас проверять до 10 рабочих дней. Дружелюбный банк решит вопрос за 1-3 дня.

Если через 10 рабочих дней карту не разблокировали – начинайте наседать. Требуйте возобновление обслуживания. Трясите всех – звоните в колл-центр, в клиентский отдел, пишите письма в личном кабинете, по электронной почте по всем банковским адресам, которые найдете, по почте отправляйте. Пусть раздражаются, но на ваши заявления реагировать банк обязан. Если банк сообщит, что оснований для «разморозки» у него нет — обращайтесь с заявлением в межведомственную комиссию Центробанка.

Возможно, ваш банк перестраховывается, не хочет брать на себя ответственность. Или недопонимает что-то.

К заявлению следует приложить пакет документов, подтверждающих законность ваших действий и правомерность операций.

Отправить заявление и документы можно по почте, но быстрее — в электронном виде через сервис «Интернет-приемная Банка России» на сайте ЦБ РФ. Срок рассмотрения заявления межведомственной комиссией ЦБ — не более 20 рабочих дней со дня обращения. Решения комиссии ЦБ для банков — обязательны к исполнению.

Шаг 7. контролируйте и фиксируйте действия по общению с банком

Ваше личное взаимодействие с банком будет ограничено колл-центром и клиентским отделом. В них работают, как правило, начинающие, менее опытные сотрудники, а нередко и не очень ответственные. Документы ваши могут заваляться или затеряться между кабинетами, а ваше дело заволокититься. Поэтому все действия держите под контролем.

После передачи документов напишите в банк электронное письмо ( или отправьте на бумаге, по почте) о том, что на требование банка вами представлены документы, какие и когда. Заявите о готовности представить, если потребуется, дополнительные документы и пояснения. По всей своей переписке ( сопроводительные письма, заявления об ускорении срока решения вопроса и другим) получайте обратную связь банка – отметки о приеме: номер присвоенного обращения в электронной системе банка, номер заявки при обращении в колл-центр или уведомление о получении заказного письма в случае почтового отправления.

Как обезопасить себя от блокировки карты?

1.Не храните деньги в одном банке. И на одной карте.

2.Если позволяют финансы, откройте депозит в другом банке.

3.Примите за правило — предупреждать банк о предстоящих крупных поступлениях, расходах, о перемещениях за границу или в другой регион.

Это делается очень быстро, через Личный кабинет электронным письмом. Я так делаю.

4.В переводах с карты прописывайте их цель – назначение платежа. «Возврат долга» – самое безболезненное.

5.в случае блокировки счета не спорьте и не упирайтесь, представьте банку затребованные им документы.

6.храните все документы, подтверждающие ваши финансовые дела.

А пожаловаться?

Об обращении в суд

В суд стоит обращаться, если вы уверены в прозрачности своих операций, в банк представили все документы, а вам так и не разблокировали карту или счет. Или столкнулись с хамством, и не готовы терпеть. И у вас есть все доказательства ( документальные, аудио-, видео-).

Придерживаюсь мнения, что в любом случае судиться имеет смысл, если вы понесли существенные финансовые убытки, репутационные потери или серьезные моральные страдания.

Но стоит учесть, что во-первых, существенность — очень субъективный критерий; Во-вторых , репутационные и моральные издержки нужно выразить в денежном выражении и документально обосновать суду, что тоже неоднозначно; В-третьих, стоит оценить вероятность выигрыша, а также соотношение профита, который, возможно, получите, и тех расходов, которые вы понесете при судебном разбирательстве.

О жалобе в Центробанк

Центробанк заявляет о том, что клиент вправе направить жалобу в Центробанк, если банк перегибает палку. Конечно, надзор за банками — его обязанность Но рассчитывать на скорую и дружелюбную реакцию ЦБ не стоит. Срок рассмотрения вашей жалобы – 30 дней. Сотрудники Центробанка – неторопливые и чванливые контролеры, Других, к сожалению, среди них не встречала. Отреагируют, конечно, но на скорую реакцию не надейтесь. И банк, уверяю вас, найдет достаточные основания обосновать свои действия по блокировке вашей карты.

Лучше побыстрее представьте документы в банк, снимите подозрения, а уж потом, если к этому времени ваш пыл не остынет, подавайте жалобу в Центробанк.

Вместо заключения

Возникает вопрос — зачем банку блокировать карты, ведь таким образом он теряет клиентов? Поверьте, банк этого не боится. Если банк не будет отслеживать подозрительные операции, то вместо клиентов он потеряет лицензию. По подозрению в финансировании теневой экономики. Кроме того, сотрудников банка, пропустивших опасный платеж, могут привлечь к административной или даже уголовной ответственности.

Банковское сообщество считает, что кроме негатива, блокировка имеет и положительный эффект. Сохраняются деньги клиентов, у которых были украдены карты вместе с уникальными паролями. Потому пусть служба контроля будет порой блокировать добросовестных клиентов, чем пропускать недобросовестных. Это доставляет определённые неудобства всем, но работает на снижение риска.

Хочется верить, что банки настроят свой контрольный алгоритм — исключат из подозрения операции обычных граждан, снизят градус подозрительности и вернут доверие граждан.

Верить, конечно, надо. Но понимаем, что мы с вами живем в российских реалиях. Времена трудные, опасные, число банков и их клиентов стремительно уменьшается. Такие сейчас законы и правила, и от них не уйти.

Источник https://www.klerk.ru/blogs/zozula/482310/

Источник

Источник

Источник