О том как я вклад в банке открывал, и что из этого не вышло

Решил открыть вклад в банке. Пополняемый, без капитализации, на год(367 дней), с первым взносом в 50 000 рублей. Предлагаемая ставка 7.59%. Уже почти вбиваю цифры из СМС, как замечаю. кхм:

«Подтверждение открытия вклада означает, что Вы ознакомлены и согласны со всеми положениями «Условий размещения срочных банковских вкладов» физических лиц в ОАО Банк, Тарифов и Ставок и Условий по вкладам.»

Думаю: «Давай почитаем чего там пишут». А пишут там такие красивые цифры:

Ставка с капитализацией**/Ставка без капитализации % годовых

Замечаю эти глупые звездочки(куда же без звездочек), и фразу под ними:

** В целях сравнения доходности вклада с капитализацией и без капитализации рассчитана примерная Ставка с капитализацией, которая указана информационно, и не является офертой Банка.

То бишь банк с легкостью отказывается от предложенных им в прайс листе процентов, но только по вкладам «С» капитализацией. А по вкладам «Без» обязан предоставить указанную им же услугу (правда ведь?).

Звоню в техсуппорт Банка. Операторы говорят(дальше очень в грубом варианте, ибо припекает): что Вам дают, то и берите. Негоже холопам барские % получать.

Так: где правда? Кто виноват? И что делать?

P.S.: пост первый. Особо сильно не бейте.

Дубликаты не найдены

Банковское сообщество

872 поста 4.1K подписчиков

Правила сообщества

1. Оскорблять пользователей;

2. Публиковать материал, не относящийся к банковской сфере;

3. Заниматься откровенной рекламой;

4. Призывать модераторов попусту.

Доп. пункт: Публикация, удовлетворяющая всем требованиям, но получившая отрицательный рейтинг, удаляется

короче, ты зассал?

А если настроения не будет — деньги что ты нам дал, мы тебе не вернем.

А я в банке тинькофф открыл вклад под 7%, в любой момент могу снять всю сумму. % от этого не меняется. Не сочтите за рекламу.

Я бы на вашем месте почитал договор. Судя по всему сюрприз будет.

И тот и другой продукт дают процент на денежку, но не надо их путать. Белаз и Ламборджини и то и то автомобили, но имеют существенные отличия и сферы применения.

Процент на остаток по карте это процент на остаток по карте. Его в любой момент могут уменьшить или даже отменить совсем. ТБ его и уменьшает каждый раз сразу после уменьшения ключевой ставки ЦБ (ставка на открытие новых депозитов тоже уменьшается конешно).

Кроме того, существует вероятность воровства денег с карты. В общем, накопительный счет еще куда ни шло, но карта это карта — изменяемо, не очень безопасно. Отлично подходит для того чтобы «денежка на текущие расходы» не лежала просто так, а хоть какой-то бонус приносила. Но держать на карте миллионы на годы как-то глупо.

Депозит/вклад это депозит/вклад, где условия оговорены заранее и «по дороге» не меняются. Ставки обычно выгоднее карточных процентов, но при снятии проценты теряются (существуют расходно-пополняемые вклады типа «Управляй» в сбере).

Одна из фич депозита — повышенная по сравнению с картами ставка, зафиксированная в момент открытия на длительный срок. Многие в декабре 2014 открыли пополняемые вклады под 16-24% на 2-3 года, внеся минимальную сумму вклада в 10-50тыр. И потом перекидывали на них деньги с менее выгодных вкладов и вообще. Эти вклады закончились только в декабре 2016. Согласитесь, что есть разница получать два года подряд 17% или 14-13-12-10-8-7% по карте. На сумме в 1.4млн разница в 10% это 140тыр.

Поэтому карта с процентом на остаток и бонусами для текущих расчетов, а вклады — для «длинных» денег, которые сию минуту точно не нужны и должны работать «на полную».

Закон о рекламе, вроде как, запрещает заведомо ложную инфу подсовывать, но это если такой вердикт вынесут госорганы после проверки.

А в целом, ТС @Tefalbka, лучше не баловаться открытием онлайн вкладов (насколько я понял, речь именно о таком способе), а именно идти в отделение и все делать по-старинке:) Потом пополнять уже можно и через онлайн-банкинг. ИМХО

В целом, да) плюс — можно на месте обговорить все моменты, расспросить как полагается, да и в бумажке потом все будет прописано.

Ставка по вкладу что с капитализацией, что без неё — одинаковая в договоре (в 99% случаев). Капитализация — это услуга причисления % к основной сумме согласно графику их выплаты, с дальнейшим начислением на них % согласен договора. Но так как банк не может за вас знать заранее Срок вклада, будете вы снимать % или нет, то считает эффективную ставку с учётом капитализации, с учётом допущения что вы снимать % не будете в течении всего срока и никаких действий с суммами так же не будет. Надеюсь доходчиво объяснил.

Если не понятно — просто вбейте в любой калькулятор депозитов вклад с капитализацией на срок 12 мес и например 10 месяцев. А потом посчитайте исходя из сумм эффективную годовую ставку. Они отличаются.

Если же вопрос в ставке (что программа предложила 7 с копейками а не 9). И вы уверены что все верно прочитали и поняли, то могу посоветовать запечатлеть этот момент принтскринами. А лучше видео. Открыть вклад. И если ставка отличается — написать обращение в банк. У меня в практике была ситуация, когда банк не уведомил сотрулников об изменении ставки (уменьшили) в срок (письмо разослали около 12 часов дня только.) и был клиент который пришёл в 10 и мы открыли ему вклад по "новой ставке". Оформили с ним вместе претензию и банк ему ставку изменил на "старую", которая была выше.

эти проценты наверняка максимальные и доступны они , если сумма вклада стремится к бесконечности.

Я знаю где такие проценты с 10000 начинаются

А что это за банк такой?

Что-то маловатые проценты у Вас. У нас в Украине, ставка гривны примерно 17 % (валюта в 2.2 раза дороже).

В любом банке на сайте или в бумажных «раздатках» есть информация о процентных ставках. Ставка может зависеть от размера вклада, срока, участия в программах лояльности и пр. Что мешает сходить на сайт, и ознакомиться с этой информацией?

Без капитализации я так понял из прайса должно быть 9.47, ибо нету этих звездочек для вклада который «Без» капитализации.

Вносишь от 1 мил. получаешь 9,5%, чем меньше сумма тем меньше ставка.

«Чтобы продать что-нибудь ненужное, надо сначала купить что-нибудь ненужное. А у нас денег нет»

в другой банк не судьба?

Месяца 4 он ещё просуществовал после того, как я забрал вклад. Хотя первые звоночки появились раньше

Исламская ипотека без процентов

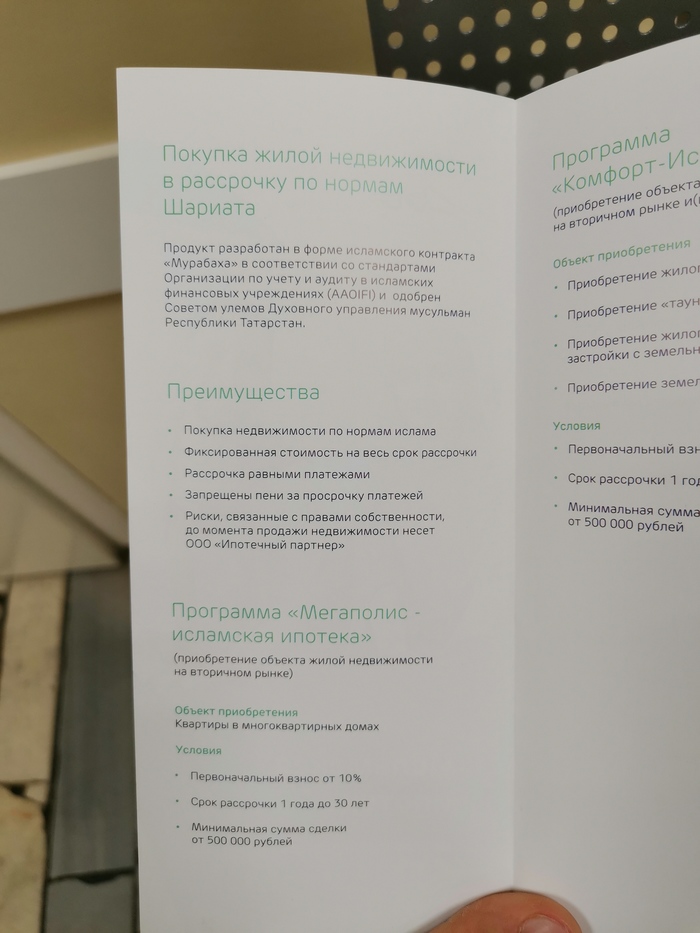

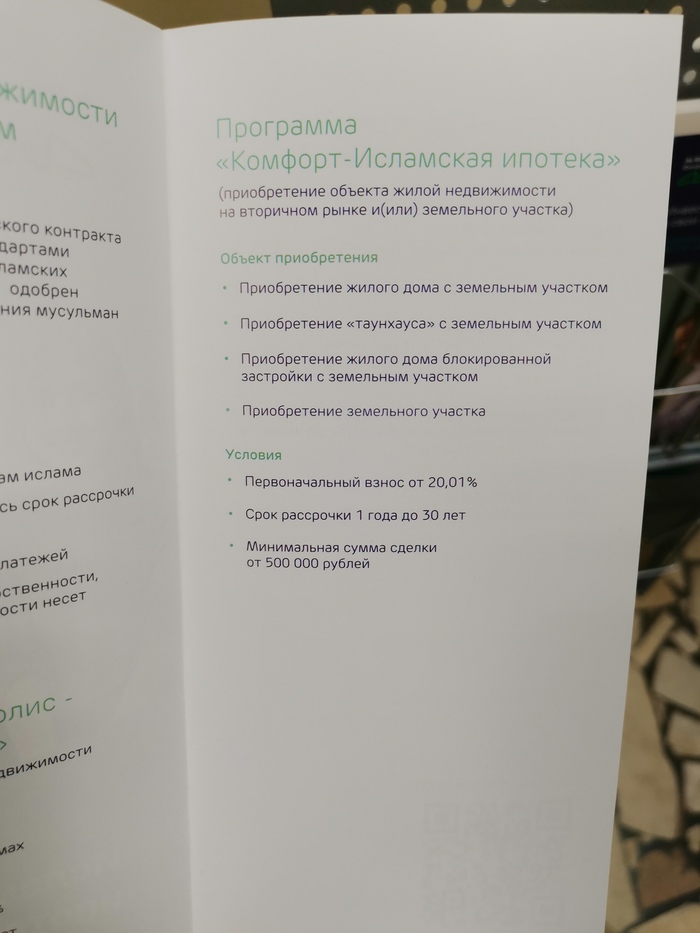

Был давеча в Акбарс банке. Обслуживание крайне медленное. Пока ожидал своей очереди из пяти человек прошёл час. В это время от скуки и плохо работающего интернета стал рассматривать буклеты и попался мне такой буклет:

Во мне тут же оживился внутренний «еврей», который знал, что по нормам шариата нельзя давать деньги в долг под процент и он тут же стал продумывать план о принятии ислама и счастливой халявной халяльной ипотечной жизни без процентов.

Всё красиво, никаких процентов, Аллах банк щедр. Пени за просрочку запрещены.

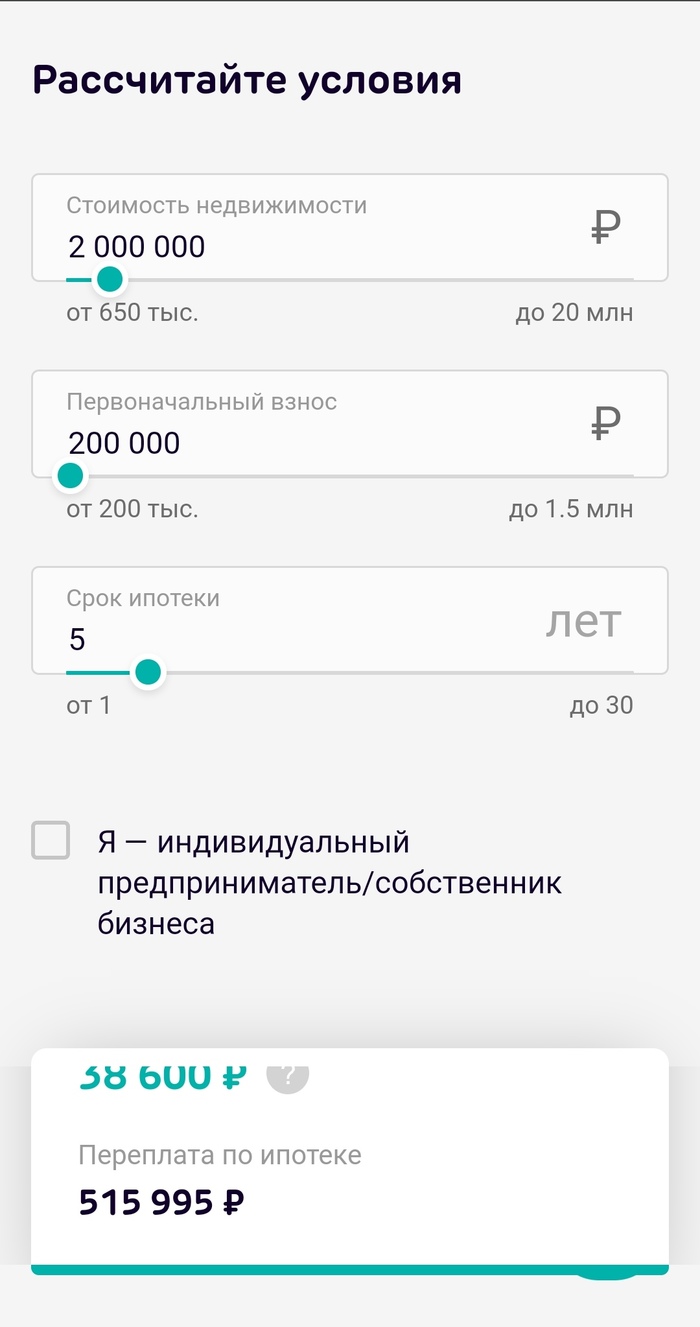

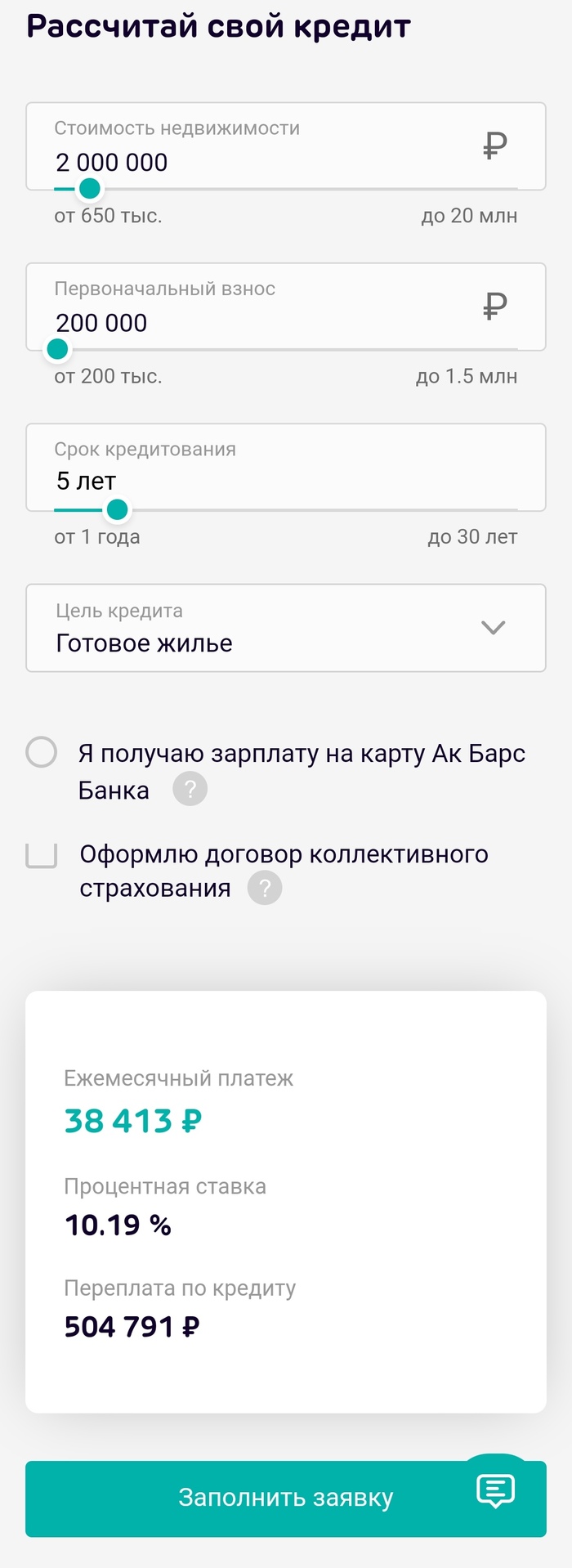

Решил посмотреть на сайте калькулятор и каково было моё удивление вообще не удивился.

Когда снизу появилась «Переплата по ипотеке» мой внутренний «еврей» заподозрил, что все таки ипотека исламская на самом деле «еврейская» .

Причём обычная даже выгоднее по деньгам.

З.Ы.: Не быть мне мусульманином.

Закрытие вклада Сбербанк-прошу совета

Может кто-то сталкивался с подобным.

Заканчивается вклад в Сбере, раньше было два варианта пролонгация (обычно с более низкой ставкой), либо закрыть вклад и открыть новый (выбирала всегда этот вариант, так как ставка выше). В этот раз сотрудница банка сообщила мне, что я не могу просто так закрыть вклад и сразу открыть новый, теперь есть условия, что деньги переводятся на счёт на 3 месяца и только потом я могу положить их на новый вклад с более высоким процентом. На резонный вопрос о том, что это мои деньги и что банк будет за "спасибо" пользоваться ими безвозмездно 3 месяца, мне ответили, что теперь у них такая политика. впервые о таком слышу. записалась на прием к начальнику отдела.

Уведомления об изменении условий мне не приходило, в договоре тоже ничего такого нет, вклад был открыт 3 года назад, на сайте Сбера тоже ничего не нашла (честно даже не знаю в каком разделе смотреть). Конечно могу забрать деньги и положить в другой банк, но хочу разобраться в этом вопросе и пойти на встречу подготовленной.

Заранее спасибо всем кто отзовётся и прошу прощения за сумбур.

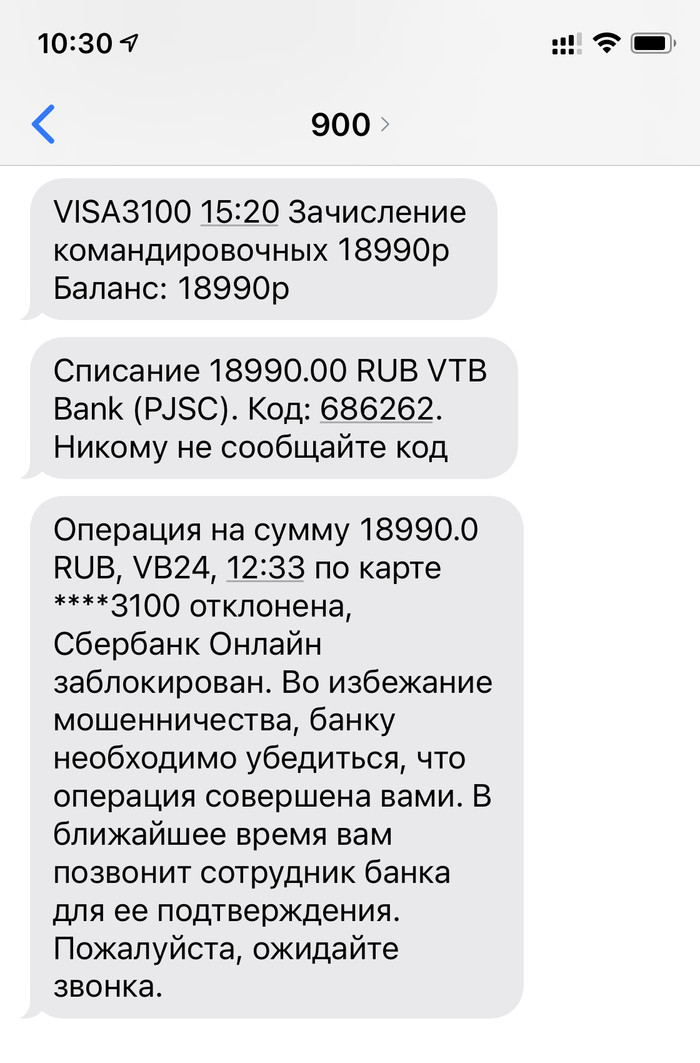

Ответ на пост «Как я познакомилась с настоящей СБ Сбера»

Недавно я столкнулся с такой же ситуацией.

Мне удалось из неё выбраться максимально «безболезненно».

И, если мой рассказ хоть кому-то поможет, буду рад.

Началось с того, что я находился в командировке. Причем, по стечению обстоятельств, находится в небольшом населённом пункте, где было всего два отделения, и они, как назло, имели дурацкий график, не позволяющий к ним зайти.

Мне пришли на карту командировочные. И я, уже привычным действием, решил перевести их на карту другого банка, которой пользуюсь в повседневной жизни.

Но не тут то было.

Пришёл отказ по операции.

В принципе я уже сталкивался подобными верификациями и был уверен, что через пару минут позвонят спросят паспортные данные, регистрацию, кодовое слово и отпустят с миром. Ага, щас.

Сотрудник СБ спросил об автоплатеже, который я недавно отключил. Спросил про дополнительные номера и ещё какую-то ерунду. А в итоге вынес вердикт, что мне необходимо обратиться в банк и перевыпустить карту.

Меня эта ситуация начала напрягать. Деньги застряли, карта не активна, сбер-онлайн тоже не работает. Молодцы. оперативно заблокировали.

Звоню на 900, а меня мягко посылают. в отделение для перевыпуска.

Повторно звоню и уже более грубо начинаю разговаривать со специалистом. Каюсь, что накричал на невиновную девушку, общающуюся скриптами. Требовал переключить на руководителя отдела. И это, сработало!

Девушка сначала обещала, что руководитель перезвонит в течение суток, но потом сама переключила на него.

Так же в красках и немного на повышенных тонах рассказал этому руководителю о том, что сбер уже закрыт, денег нет, а они такие негодяи оставили меня с пустым карманом.

Он повторил, что ничего не может сделать, ссылаясь на СБ.

На очередное моё недовольство и требование провести проверку компетентности сотрудника СБ, мы всё-таки составили заявку.

Ещё он где-то указал, чтобы повторно провели проверку, но никаких гарантий не дал на этот счёт.

Буквально через пару часов мне снова звонит 900 и уже другой сотрудник службы безопасности задаёт мне различные вопросы. Например старую прописку, количество карт и ещё какие-то мелочи из личного дела.

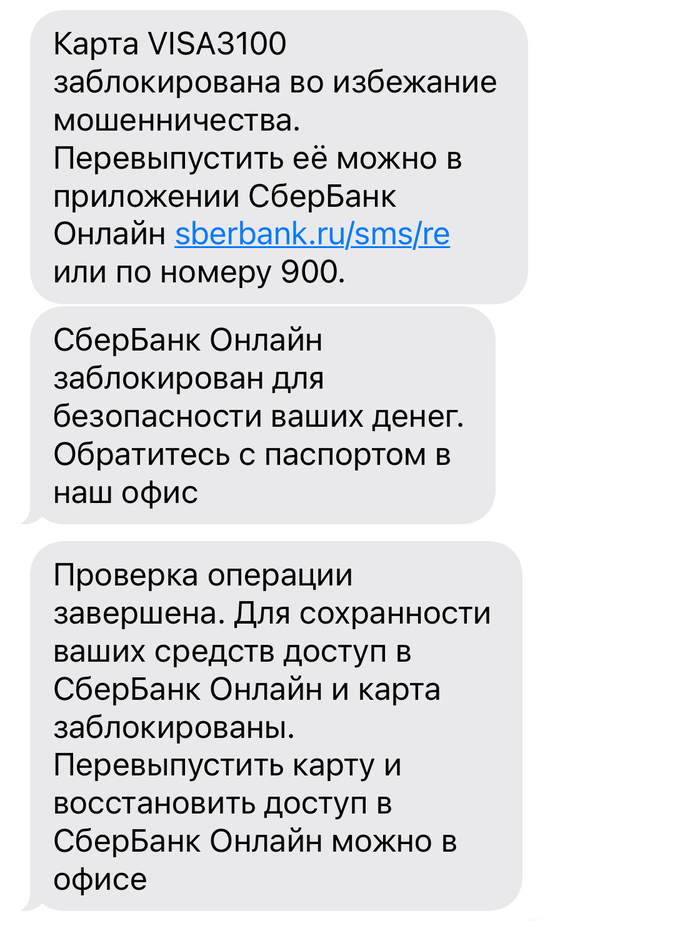

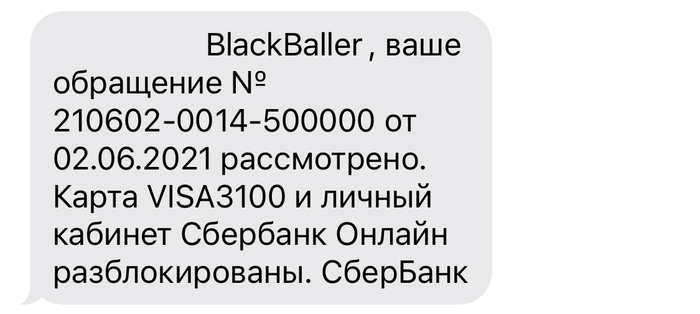

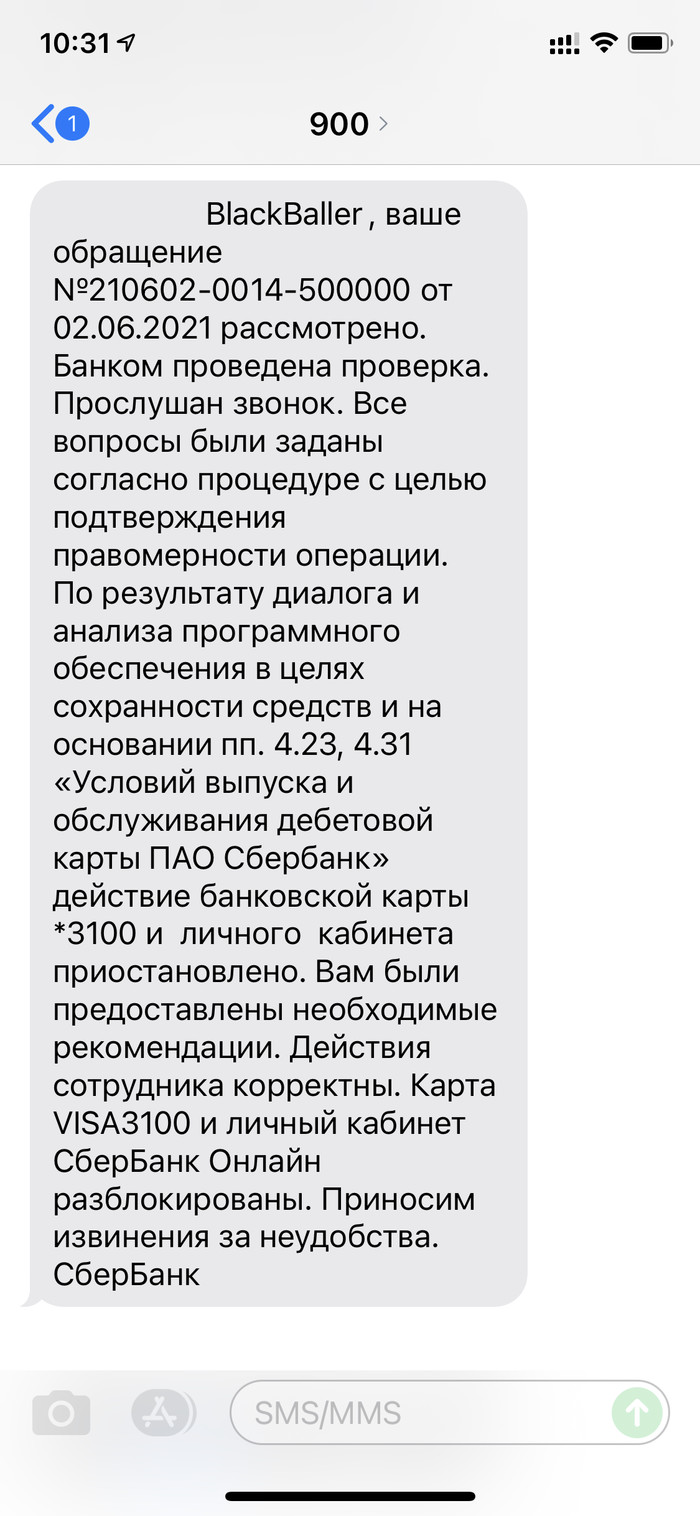

И. о чудо! Мою карту разблокировали! Счет и сбер-онлайн тоже.

Спустя неделю пришёл ответ на жалобу.

Как видите, моё обращение рассмотрели дважды.

Ответ на пост «Как я познакомилась с настоящей СБ Сбера»

Это к ситуации как я сменил зеленый банк.

Покупал квартиру в 2017 году, пошли в банк с продавцом, оказалось что разом 500 тысяч снять невозможно, пришлось с комиссией в 1500р переводить деньги через сбер онлайн. Когда доходит до шага подтвердить перевод кодом из смс карту блокируют, блокируют вход в личный кабинет. Зашибись. ААА. Подгорело тогда знатно. Чуть сделка не сорвалась. Подхожу к оператору, пытаюсь через него перевести деньги с карты на счет и снять в кассе деньги. Хрен там. Вам недоступны операции — ожидайте звонка из СБ. Обещают перезвонить в течении часа. Ок. Жду. Проходит 1,5 часа, звоню сам, и что вы думаете? Мне отвечают: «Вы сами не имеете права звонить в СБ. Ожидайте звонка». Объяснение, что срывается сделка по приобретению квартиры их не волнует. Благо адекватный продавец был. В итоге мне перезвонили из СБ через 11 часов. 11 ЧАСОВ, КАРЛ.

Было ощущение что я на приеме у уролога или проктолога. В трусы залезли это точно. Не говоря о том, что нужно было вспомнить операции прошедшие 1,5 месяца назад, так еще пытались выяснить откуда же у меня такие деньги. Зашибись. Возьмите у нас кредит, мы его дадим на карту, а когда вы решите произвести сделку мы все заблокируем. Железная логика Сбербанка. В итоге: операцию по переводу средств отменили, заблокировали все карты, заблокировали доступ к онлайн банку и — вишенка на торте, ПРИЗНАЛИ МЕНЯ МОШЕННИКОМ.

Благо на следующий день удалось с паспортом в кассе снять деньги, а до этого нельзя было! Л — Логика. Сделку завершили, квартира моя. Так еще 1,5 месяца ждал новую карту, ибо все мои карты отправили в шредер, получал зарплату в банке по паспорту.

Какой итог? Банк сменен, в сбере оставлена только виртуальная карта для удобства расчетов, т.к. в основном у всех сбер и перевести могут только на сбер. Это только сейчас СБП ввели.

Как я познакомилась с настоящей СБ Сбера

Добрый день. Написать мой первый пост на Пикабу меня мотивировало сегодняшнее общение с сотрудником Сбербанка.

Закончился срок моего вклада, поэтому было принято решение закрыть и открыть новый вклад. Но зайдя в приложение банка, я не нашла старого вклада. Зато появился один новый с низким с процентом 3,5% на 1,6 года.

То есть банк пролонгировал вклад, но с совершенно другим процентом. Возможно я при открытии вклада забыла снять/поставить где-то хорошо запрятанную галочку. Год назад такой фигни не было.

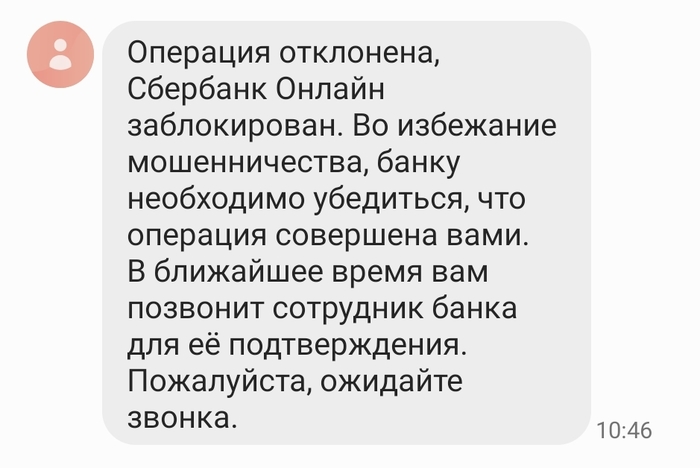

Так как процент меня не устраивает, я попыталась закрыть вклад. И тут мне приходит смс.

Оккей, жду. Звонят с номера 900. Просто так мне доступ к банку возвращать не хотят. И начинают задавать вопросы.

1) Назовите сумму вашего вклада? Эммм, я вообще то на работе и не хочу, чтобы мои коллеги об этом знали. Назвала примерную сумму. После этого оператор назвала точную сумму моего вклада. Разве сотрудник банка может разглашать подобную информацию?

2) Далее были вопросы про на кукую сумму вы покупали билет в кино и на какой улице снимали 5000 руб. Я что помню? Это было в лучшем случае в июне.

В итоге мне окончательно заблокировали и карту и приложение. И теперь идти в отделение, сидеть в очереди и выслушивать рекламу кредитов.

Куда уходят деньги и долги после смерти?

А ведь у нас в стране очень много пожилых людей, которые полностью одиноки. Меня как то заинтересовал вопрос, куда идет их имущество и денежные средства после смерти. Квартира например, машина, вклад в банке. Когда банк узнает, что вклад теперь уже никто не получит? Или деньги будут в банке лежать десятки лет? А если одинокий человек умер, то никто и не известит банк. Квартира останется запертой, машина на стоянке.

Собственно вот как это регламентируется законом.

Если вы являетесь официальным наследником умершего, то в таком случае никаких препятствий для получения средств с банковского счета быть не должно — вклад, можно сказать, закреплен за наследником.

Что нужно сделать, чтобы его получить? В первую очередь обратиться к нотариусу, который запрашивает в банке информацию об оставленном наследстве. Через полгода со дня смерти нотариус выдаст вам документы, подтверждающие факт наследования, и вместе с ними вы пойдете в банк, снимать деньги усопшего родственника.

Другое дело, если завещания не было, а наследник не в курсе, что у его покойного родственника имелись счета в банках.

«На то, чтобы подать заявление о вступлении в наследственные права, у наследника есть срок в полгода. По его истечению наследство является вымороченным. Это означает, что по закону имущество умершего полностью отходит государству. Правда, если наследник банковского вклада все же объявится даже через полгода, у него есть шанс вернуть причитающееся наследство. Здесь придется предоставить веские доказательства, по которым вы не подали заявление в предусмотренный законом срок. Вполне работают такие причины, когда вы не знали о смерти родственника, или болели», — говорит Исмайлов, директор департамента частного обслуживания «3 В Консалтинг».

По его словам, в России без внимания наследников остаются миллиарды рублей. Все дело как раз в том, что наследники не знают о том, что у умерших родственников были вклады, или знают, но не в курсе, в каком банке хранятся деньги.

«Еще одна причина — сумма вклада невелика, и игра не стоит свеч. То есть оформление наследства не окупит потерянного времени наследников или даже суммы госпошлины, которую необходимо заплатить нотариусу. Если, например, вклад составляет сумму до 1000 рублей, логично, что оплачивать госпошлину даже в размере тех же 1000 рублей не имеет никакого смысла», — добавляет юрист.

Сам наследник не имеет права самостоятельно и без нотариуса узнать о размерах своего наследства. Поэтому единственным доступным способом получить информацию о банковских счетах усопшего является обращение к нотариусу.

Что происходит с кредитами?

Точно так же, как квартиры, автомобили и деньги, наследуются и долги умершего родственника. Соглашаясь на наследование имущества родственника, имевшего непогашенный кредит, следует понимать, что платить по кредиту придется вам. Единственное, что может спасти от возврата долга — это страхование жизни, которое предусмотрительно оформил родственник.

По закону для вступления в наследство предусмотрено шесть месяцев. На практике люди в среднем оформляют наследство год, рассказывает руководитель практики наследования UFG Wealth Management Екатерина Маркова. По ее словам, много времени занимает и поиск активов, и оформление документов. А если активы или счета находятся за границей и наследников много, то такие дела могут длиться и дольше.

Чтобы облегчить жизнь своим наследникам, стоит держать свои финансовые дела в порядке, ну, или успеть разобраться с ними заранее, говорят опрошенные РБК адвокаты и финансисты. Маркова, например, советует своим клиентам часть средств хранить в банковских сертификатах на предъявителя, чтобы близкие могли в случае необходимости сразу воспользоваться ими. На этом, впрочем, возможности передачи денег родственникам в обход процедуры наследования заканчиваются. Это нельзя сделать ни с помощью вкладов, ни с помощью банковских ячеек.

Адвокат, партнер коллегии адвокатов «Барщевский и партнеры» Павел Хлюстов говорит, что банк, скорее всего, не пойдет на заключение договора, предусматривающего доступ к ячейке после смерти ее арендатора — так он может нарушить законодательство о наследовании.

Консультант консалтинговой группы «Личный капитал» Дмитрий Герасименко предупреждает, что любая попытка использовать деньги покойного до срока вступления в наследство несет риск конфликта с другими наследниками, которые могут в судебном порядке потребовать вернуть их законную долю. Поэтому в большинстве своем все советы юристов сводятся к своевременному оформлению завещания и рассказу родственникам о том, где именно находятся документы.

«Если нет завещания, поиск активов покойного ложится на плечи наследников, которые будут руководствоваться теми документами, которые найдут. Зачастую счета за границей родственники просто не находят», — говорит Маркова из UFG Wealth Management.

Гендиректор компании «Персональный советник» Наталья Смирнова считает, что нужно обязательно рассказать близким, где находятся документы, дать контакты всех ключевых лиц. «Если, например, это брокерский счет, надо рассказать, в какой компании он открыт, как зовут менеджера, — рассказывает Смирнова. — Если это банковские счета, то надо передать контакты и договоры». Смирнова также советует рассказать будущим наследникам о долгах, чтобы они, принимая наследство, знали, с чем столкнутся.

Банковский и брокерский счета

Если при жизни гражданин оформил доверенность на одного из своих близких, любое использование денег с его счетов после смерти и до вступления преемников в наследство будет считаться незаконным. «Необходимо понимать, что выданная физическим лицом доверенность прекращает свое действие в связи с его смертью», — говорит вице-президент СМП Банка Полина Меркулова.

С брокерскими счетами ситуация похожая. По закону родственники должны сообщить брокеру о том, что человек умер. «Если после смерти с его счета будут совершаться сделки, то они будут являться недействительными», — рассказывает руководитель юридического департамента Ланта Банка Дмитрий Шевченко. Основанием для переоформления брокерского счета является только свидетельство о наследстве, выдаваемое нотариусом. После этого брокер переоформляет счета на наследника.

Ипотека и автокредиты

Долги умершего, как и имущество, переходят к наследникам. «Принявшие наследство отвечают по долгам наследодателя солидарно», — рассказывает руководитель юридического отдела инвесткомпании «Алор» Надежда Подкорытова. А обязанности по выплате долгов определяются пропорционально полученному наследству.

По словам Меркуловой из СМП Банка, наследники не могут отказаться от долгов и при этом вступить в права наследования имущества, обремененного кредитными обязательствами. Поэтому, принимая решение о вступлении в наследство, следует оценить размер переходящих обязательств, советует Меркулова.

Обычно ипотеку берут супруги. Они, как правило, являются созаемщиками и солидарно отвечают перед банком. Поэтому в случае смерти одного из них кредитная организация получает все со второго супруга. По словам ассоциированного партнера адвокатского бюро «Дмитрий Матвеев и партнеры» Юрия Поспеева, если жизнь была застрахована, то часть его долга банку выплатит страховая компания. «Однако, исходя из судебной практики, страховые компании стремятся как можно реже выплачивать возмещение, — отмечает Поспеев. — Если, например, у человека было хроническое заболевание, о котором он не сообщил, то в выплате страховки они могут отказать».

Подкорытова также обращает внимание на то, что страховые компании чаще всего исключают из страховки случаи самоубийства заемщика, что, соответственно, заранее прописывается в договоре. С автокредитами и другими залоговыми потребительскими кредитами ситуация аналогичная.

Проценты, штрафы и банкротство

По словам партнера юридической фирмы «Бейкер и Макензи» Антона Мальцева, после смерти заемщика проценты за пользование кредитом продолжают начисляться в обычном порядке, как они начислялись ранее. Банк вправе их требовать с граждан, принявших наследство, со дня его открытия. Однако если банк, осведомленный о смерти заемщика, без уважительных причин длительное время не предъявляет наследникам требования о погашении долга по кредиту, а наследникам о наличии указанного кредита неизвестно, то суд, по словам Мальцева, чаще всего отказывает во взыскании процентов.

Что касается пени и штрафов, то после смерти заемщика они начисляются лишь после истечения времени, необходимого для принятия наследства, отмечает Мальцев.

«Здесь есть два варианта, — рассуждает Поспеев. — Если обязательства по уплате пени и штрафов возникли еще до смерти заемщика, то они входят в состав наследства. Если после — пеня не должна начисляться. Тем не менее лучше сразу после смерти заемщика начать общаться с банком. Такие ситуации рассматриваются индивидуально».

В случае смерти заемщика производство по делу о его банкротстве осуществляется по особым правилам, которые прописаны в 4-м параграфе 10-й главы Закона о банкротстве. «Наследники привлекаются судом к участию в деле о банкротстве в качестве заинтересованных лиц», — рассказывает Мальцев из «Бейкер и Макензи». По его словам, после расчетов с кредиторами они получают оставшуюся часть наследства.

Какие выплаты родственникам или правопреемникам умершего осуществляет Пенсионный фонд Российской Федерации?

Назначение пенсии по случаю потери кормильца

В случае смерти гражданина членам его семьи в установленных законодательством случаях назначается пенсия по случаю потери кормильца.

За её назначением можно обратиться в территориальный орган ПФР по месту жительства, в многофункциональный центр (МФЦ) или подать заявление через «Личный кабинет застрахованного лица» на сайте ПФР (при наличии регистрации на Едином портале государственных услуг).

Заявление о назначении пенсии рассматривается в течение 10 рабочих дней со дня приема всех необходимых документов.

Пенсия по случаю потери кормильца назначается на срок, в течение которого заявитель считается нетрудоспособным, в том числе бессрочно.

Выплата пенсионных накоплений

В случае смерти гражданина, у которого формировались средства пенсионных накоплений, до установления ему выплат за счет этих средств, пенсионные накопления выплачиваются правопреемникам умершего при условии обращения за ними в течение 6-ти месяцев со дня смерти гражданина. Правопреемник, пропустивший указанный срок, может восстановить его в судебном порядке.

Выплату осуществляет Пенсионный фонд РФ или негосударственный пенсионный фонд – в зависимости от того, где формировались средства пенсионных накоплений.

Правопреемником может быть любой человек, которого указал гражданин в своем заявлении. Если же данным правом гражданин не воспользовался, выплата пенсионных накоплений будет произведена правопреемникам по закону первой очереди: родителям, детям, супругу, а если таких родственников нет, то выплата производится правопреемникам второй очереди — бабушкам (дедушкам), внукам, братьям (сестрам).

Пенсионные накопления формируются у работающих граждан 1967 года рождения и моложе за счет уплаты работодателем обязательных страховых взносов в ПФР на накопительную пенсию, а также независимо от возраста – у лиц, которые добровольно уплачивали дополнительные страховые взносы на накопительную пенсию, в том числе в рамках Программы государственного софинансирования пенсий.

Если умирает пенсионер, который одновременно с пенсией получал срочную пенсионную выплату, назначаемую за счет средств пенсионных накоплений, сформированных на добровольной основе, в том числе по Программе государственного софинансирования пенсий, остаток средств пенсионных накоплений также выплачивается правопреемникам.

Пособие на погребение

Если умерший пенсионер на день смерти имел статус «неработающего», социальное пособие на погребение выплачивает Пенсионный фонд. Пособие выплачивается лицам, осуществившим за свой счет захоронение неработающего умершего пенсионера.

Основанием для выплаты пособия на погребение является справка о смерти, которая выдается органом ЗАГС.

Обратиться за пособием необходимо в течение шести месяцев со дня смерти пенсионера в территориальный орган ПФР, где умерший получал пенсию.

Выплата неполученной пенсии

Начисленные суммы страховой пенсии, причитавшиеся пенсионеру в месяце смерти и оставшиеся неполученными, выплачиваются членам семьи умершего пенсионера, которые проживали совместно с ним на день смерти. Сумма пенсии в месяце смерти полагается пенсионеру (или членам его семьи) полностью вне зависимости от того, сколько дней прожил пенсионер.

Обратиться за неполученными суммами пенсии следует в территориальный орган ПФР, где состоял на учете умерший пенсионер, не позднее шести месяцев со дня его смерти, с документами, подтверждающими родство и совместное проживание с умершим.

В том случае, если пенсионер проживал одиноко или члены семьи, проживавшие с ним совместно, не обратились в территориальный орган ПФР за неполученной пенсией в течение 6-ти месяцев со дня смерти пенсионера, то эти суммы по истечении шести месяцев включаются в состав наследства и выплачиваются наследникам умершего пенсионера с соблюдением требований Гражданского кодекса Российской Федерации. Территориальный орган ПФР на основании заявления возможных наследников выдает справку о сумме пенсии, неполученной пенсионером при жизни, для предъявления ее нотариусу с целью оформления наследственных прав.

Суммы пенсии, включенные в состав наследства, выплачиваются территориальным органом ПФР на основании свидетельства о праве на наследство, выданного нотариусом.

Что такое выморочное имущество?

Гражданским кодексом предусмотрены следующие случаи перехода наследственного имущества в выморочное:

— отсутствие наследников по закону;

— отсутствие наследников по завещанию;

— наследники по каким-то причинам отстранены от наследования;

— наследники не имеют права наследовать имущество после смерти наследодателя;

— наследники отказались от наследства без указания, в пользу кого они отказываются;

— никто из наследников не принял наследства.

При этом наследование выморочного имущества – это не только право, но и обязанность государства. Отказа от наследства законодатель в этом случае не предусматривает.

Выморочное имущество, которое получает государство, переходит к нему со всеми обременениями. То есть государство, как и обычные наследники, должно отвечать по всем долгам наследодателя.

Как наследуется выморочное имущество?

Наследниками выморочного имущества являются:

— муниципальное образование или субъект РФ, если на его территории расположено жилое помещение, земельный участок вместе с расположенными на нем зданиями и сооружениями, или если в качестве имущества переходит доля в праве общей долевой собственности на помещение или участок;

— иное выморочное имущество переходит в собственность РФ.

При этом жилое помещение, которое переходит в собственность муниципалитета, оформляется в составе фонда социального использования.

Несмотря на то что многие граждане заранее оговаривают круг своих наследников в завещании или потомки получают свою долю по закону, на практике все чаще стали встречаться случаи перехода выморочного имущества в пользу государства. Однако здесь есть свои особенности:

— нормы законодательства, которые закрепляют переход наследственной массы в пользу государства, императивны по своему характеру, а —

значит, государству нет необходимости выражать волеизъявление на принятие наследства;

— у государства нет права отказаться от выморочного имущества;

— для определения порядка наследования необходимо издать соответствующий акт (закон). В данном акте указывается государственный орган, который является ответственным за принятие и дальнейшее распоряжение наследством.

Где открыть вклад в банке под высокий процент

Данная статья заинтересует тех, кто стремится грамотно распоряжаться личными финансами.

Что такое вклад

- Под вкладом (депозитом) понимается определенная сумма, передаваемая банку на какой-то срок для получения прибыли за счет процентов.

- По нормам Гражданского Кодекса РФ вкладчиком вправе стать любое физическое лицо, для чего достаточно заключить соответствующее соглашение с финансовой организацией.

- Размещение сресдств на таких счетах возможно в рублевом или валютном эквиваленте.

Как выбрать банк для вклада

Чтобы выбрать банк, которому нестрашно доверить свои сбережения, потребуется потратить немало времени. Но, если воспользоваться профессиональными советами, то процесс можно ускорить:

- Ознакомьтесь с имеющимися отзывами в интернете. Только сильно не доверяйте тем, что размещены на официальных сайтах компаний. Поищите негативную информацию в СМИ относительно рассматриваемых банков.

- Уточните процентные ставки по действующим вкладам. Если за короткий срок слишком высокие проценты, то это подозрительно.

- Зайдите на портал Банки.ру, где размещена актуальная информация по интересующему вопросу и в доступной форме.

- Выясните, есть ли у банка филиалы.

- Уточните, участвует ли банк в программе страхования. Подобные сведения можно свободно отыскать в интернете.

- Привлеките профессионалов, которые помогут разобраться с отчетностью банковских организаций на сайте Центробанка.

Не менее значимым показателем служит уставной капитал. Побочным признаком нестабильности банковского учреждения станут частые сбои при совершении различных операций.

Лучшие банки для вклада

Согласно аналитике ЦБ, в десятку лидеров входят следующие банковские организации:

| Банк | Ставка по вкладу |

| 5.44% | |

| 6.70% | |

| 7.40% | |

| 7.21% | |

| 6.92% | |

| 7.50% | |

|

6.85% |

| 7.00% | |

| 7.00% | |

| 7.20% |

К сведению потенциальных вкладчиков: на начало 2019 года относительно максимальных ставок по вкладам в российских рублях в этих десяти организациях, привлекалось наибольшее количество депозитов.

Как рассчитать прибыль от вклада

Для сравнительного анализа одним из ключевых показателей является процентная ставка. Еще стоит обратить внимание на условия пополнения и снятия денег.

При подсчете прибыли стоит учесть, что открытие счета через онлайн-ресурсы позволяет немного повысить %. Некоторые банковские учреждения делают это для привлечения клиентов.

Чтобы прикинуть свой доход от вложенных средств, за ориентир берут процент начисления на вложенную сумму. Для этого берется простая и сложная формула. В первом случае % не прибавляется к общей сумме, а перечисляется отдельно на счет вкладчика. При втором варианте полученный доход приплюсовывается к телу вклада, тем самым он увеличивается, за счет чего в дальнейшем возрастает прибыль.

Формулы для самостоятельного подсчета процентов при простом начислении:

S = (W х C х n / k) 100, где:

- S – сколько начислено процентов;

- W – сумма, внесенная изначально;

- C – годовая ставка;

- n – количество дней, за которые насчитаны проценты;

- k – 365 дней в году.

Пример из жизни

Гражданин завел вклад на сумму 200 тыс. руб. на 12 месяцев, под 9% в год. По договору предусмотрено простое начисление %. По окончании положенного срока прибыль будет следующей: (200 000*9*365/365)/100 = 18 000 руб.

В случае сложного начисления:

S = (W x C x j / k)/100, где:

j – число дней в периоде, берущемся для расчета.

Пример: Гражданином был открыт депозит на сумму 300 тыс. руб., сроком на полгода и под 9% в год с капитализацией. Тогда доход по вкладу составит: (300 000*9*180/365)/100 = 13 315 руб.

Какие вклады бывают

Для расширения клиентуры банки постоянно внедряют новые вклады. Условно их делят на срочные (на конкретный период) и до востребования (без срока). Первую категорию еще разделяют по видам:

- сберегательные – с самыми высокими ставками и по ним нельзя снимать либо пополнять вклад;

- универсальные – допускают вести контроль за своими накоплениями;

- накопительные – предусмотрены для тех, кто планирует периодически вносить деньги на протяжении срока действия договора;

- специальные – доступны конкретной категории клиентов (пенсионерам, студентам);

- посезонные – приуроченные к определенному временному периоду;

- ипотечные – предназначены для накопления суммы, необходимой в качестве первоначального взноса при ипотеке;

- индексируемые – привязаны к какому-то активу (долларовый курс, ценные бумаги), вернее изменению его стоимости;

- мультивалютные – где одновременно хранятся средства в разной валюте, которую можно конвертировать в зависимости от экономической ситуации в стране;

- детские – это целевые депозиты, открываемые на ребенка до его совершеннолетия;

- номерные – когда клиентом вносится наличность.

Зачем размещать вклад

Цели, преследуемые гражданами при открытии вклада:

- приумножение накоплений;

- сохранение имеющихся сбережений;

- возможность получения льготных условий по ипотечному кредиту;

- защита денег от возможной инфляции;

- сбор определенной суммы для покупки чего-то значимого.

Нужно ли платить налог с прибыли от вклада?

В теории вкладчикам надо платить НДФЛ, если доход перекроет установленный законодательством уровень.

Здесь во внимание берется ставка рефинансирования. Если прибыль превысит ее на 5 и более %, то к уплате подлежит 35% от величины превышения.

Но в реальности такое редко случается. Если нет уведомления на протяжении 3 лет, то платить не нужно.

Топ 5 ошибок при выборе вклада

Даже при тщательном анализе действующих банковских предложений, не всегда удается безошибочно сделать выбор. Вот наиболее частые упущения:

- Предпочтения отдают вкладам с самыми высокими ставками. Это должно не привлечь, а сразу же оттолкнуть. Значит у банка явно финансовые затруднения, и он стремится их поправить путем привлечения дополнительных средств.

- Слишком доверяются обслуживающим специалистам. Нельзя верить всему, что говорит банковский сотрудник, как бы это заманчиво ни звучало. В надежных организациях важная информация находится в открытом доступе.

- Открывают вклады в банках, где постоянно обслуживаются. Может это и удобно, но рациональнее распределить средства в нескольких учреждениях.

- Слепо доверяются рекомендациям знакомых. Чей-то опыт– это хорошо, но не стоит необдуманно ему следовать.

Есть ли риск потерять деньги?

Открытие вклада имеет массу положительных сторон, но стоит обозначить и отрицательные. Возможны следующие риски:

- Признание банка банкротом. Чтобы не потерять вложенные деньги, разумнее размещать их частями (не более 1400000 руб.) в разных финансовых учреждениях. Тогда государство вернет их в случае форм-мажорных ситуаций.

- Повышение ставок по долгосрочным вкладам. Так, если открыт депозит под 8%, а через некоторое время ставка увеличится до 12%, то теряется прибыль на 4%.

- Вероятность ликвидности. Подобное возможно, когда договор расторгается раньше времени. Поэтому лучше открыть депозит, где можно частично снимать деньги.

- Угроза реинвестирования. Предположим, вклад открыт на полгода под 9% с возможностью реинвестировать накопленные средства. Однако, по истечении установленного периода ставки упали до 7%.

Еще один момент, с которым иногда сталкиваются вкладчики – это мошеннические манипуляции со стороны самих банков. В последнее время зафиксировано много случаев, когда организации совершали хищения средств своих вкладчиков путем ведения двойной бухгалтерии. В результате по данному факту у них отзывалась лицензия, а вкладчики обнаруживали, что их счета пусты и возмещать нечего.

Стопроцентно обезопасить себя от подобного нельзя. Но, попав в такую ситуацию, рекомендуется экстренно принимать следующие меры:

- Подают в финансовое учреждение заявление о возмещении средств, приложив соответствующую документацию.

- Из банка заявление перенаправляется в страховое агентство, где оно проходит регистрацию и передается на рассмотрение.

- В случае вынесения положительного решения в реестр по выплатам вносят исправления.

Это довольно длительная и нервная процедура, но в итоге вкладчику в полном объеме возвращают потерянные средства.

Почему банк может отказать во вкладе

Банк может отказать во вкладе, если деньги были получены вкладчиком преступным путём или вкладчик не смог объяснить легальное происхождение денег.

Источник https://pikabu.ru/story/o_tom_kak_ya_vklad_v_banke_otkryival_i_chto_iz_yetogo_ne_vyishlo_4752043

Источник https://kreditkarti.ru/gde-otkryt-vklad-v-banke-pod-vysokiy-protsent

Источник

Источник