Секреты прибыльных вкладов. Когда высокая ставка не приносит доход?

Доходность вкладов увеличивается по мере удлинения срока. Поэтому многие открывают депозиты на максимально возможный срок, чтобы получить как можно бОльший доход от них. Но при выборе вклада стоит учитывать не только величину ставки, но и другие факторы. О них и поговорим.

Большой срок — выше доход

В качестве примера возьмём вклад «Мёд» от «Азиатского-Тихоокеанского Банка». Это классический депозит без пополнения и снятия. Проценты выплачиваются ежемесячно. Если их не капитализировать, а при открытии вклада указать счёт, на который они будут зачисляться, то можно тратить деньги по мере поступления.

Итак, при открытии вклада «Мёд» на срок 92 дня ставка составляет 5,7%. При вложенном 1 млн рублей ежемесячный доход будет варьироваться от 4 685 до 4 841 рубля.

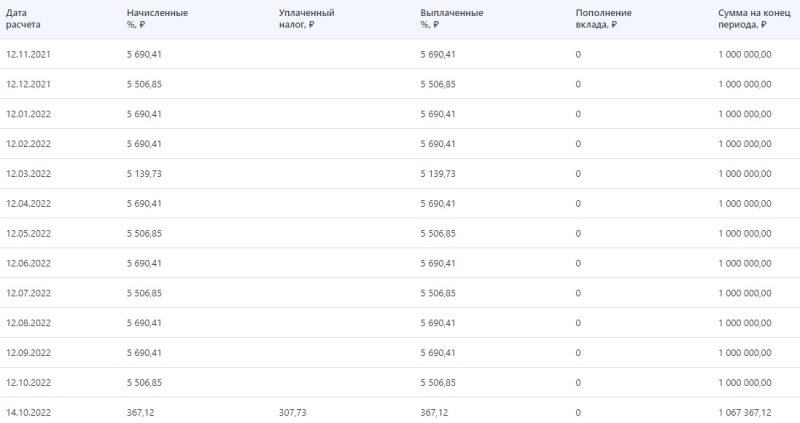

При открытии вклада «Мёд» на 367 дней ставка увеличивается до 6,7%. Это значит, что 1 млн рублей каждый месяц будет приносить от 5 507 до 5 690 рублей.

Ежемесячный доход от годового вклада «Мёд». Фото: vbr.ru

Влияние политики Центробанка

Разница очевидна — чем выше ставка, тем больше доход, но не всё так просто. На выгоду влияет действующая денежно-кредитная политика Центробанка. Если идёт ужесточение, то есть регулятор последовательно повышает ключевую ставку, то открыв «длинный» вклад, можно потерять часть дохода в будущем.

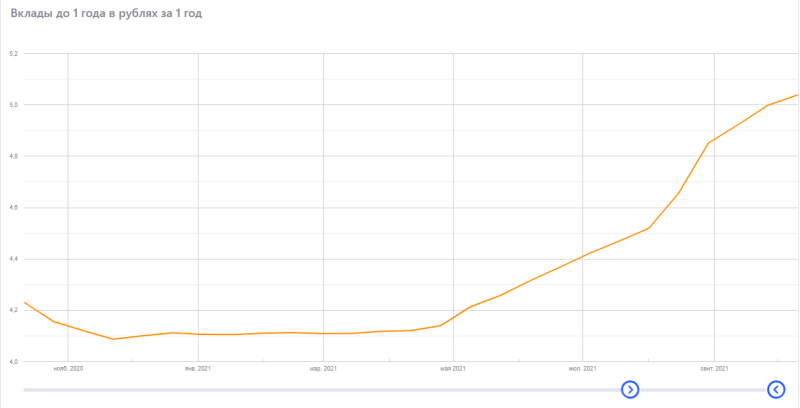

Например, в начале октября 2020 года индекс вкладов до одного года равнялся 4,23%, в начале октября 2021 года — 5,04%. То есть год назад 1 млн рублей на годовом вкладе ежемесячно приносил 3 489 до 3 593 рублей в среднем, а сейчас — от 4 160 до 4 281 рубля. Разница существенная, хотя сумма и срок вклада такие же.

К тому же чаще всего ЦБ повышает ключевую ставку при высокой инфляции. Это значит, что практически невозможно получить реальный доход, поскольку он весь «съедается» ростом цен. Бывают даже ситуации, когда деньги на вкладах под достаточно высокий процент обесцениваются.

Поэтому в периоды ужесточения денежно-кредитной политики ЦБ лучше открывать «короткие» вклады на срок от трёх месяцев до полугода, хотя ставки по ним уступают доходности «длинных» вкладов. В качестве альтернативы можно выбрать накопительный счёт. Как следует из рейтинга «Выберу.ру», предложения некоторых банков не уступают даже долгосрочным вкладам. При этом есть возможность забрать деньги в любое время без потери процентов.

Также нужно следить за заявлениями Центробанка, чтобы не пропустить момент, когда он перейдёт к смягчению политики, то есть начнёт снижать ключевую ставку. Перед этим стоит открыть «длинный» депозит на срок от одного до трёх лет. Это позволит получать максимально высокий доход в период, когда банки будут снижать ставки по вкладам.

Без налогов никуда

Ещё один фактор, который нужно учитывать, открывая депозит, — это налог с дохода от вкладов. Согласно действующему закону, от налога освобождается доход, рассчитанный как произведение 1 млн рублей и ключевой ставки Центробанка на начало налогового периода.

На практике получается, что, если открыть вклад на самом пике ключевой ставки, то есть под наиболее высокие проценты, то придётся делиться частью дохода с государством.

Государство не дремлет. Фото: Иван Анчуков

Предположим, что текущая ключевая ставка в 6,5% сохранится до начала 2022 года. После Центробанк начнёт смягчать денежно-кредитную политику и к началу 2023 года ключевая ставка опустится до 5%.

Если сейчас открыть вклад «Мёд» на 1 098 дней, то есть на три года, то 1 млн рублей ежемесячно будет приносить от 6 082 до 6 285 рублей. В 2022 году общий доход от этого вклада достигнет почти 74 тысячи рублей.

Учитывая, что ключевая ставка на начало 2022 года составит 6,5%, то от налога будет освобождён доход в размере 65 тысячи рублей. То есть придётся заплатить государству 13% от 9 тысячи рублей — 1 170 рублей.

В 2023 году ситуация ухудшится: ключевая ставка составит 5%, а значит от налога освободят доход в размере 50 тысяч рублей. В итоге придётся отдать государству 13% от 24 тысяч рублей — уже 3 120 рублей.

Таким образом, в период ужесточения денежно-кредитной политики ЦБ лучше открывать «короткие» вклады и накопительные счета, в период смягчения — «подлиннее», но быть готовыми поделиться доходом с государством.

Выгодные рублевые вклады в банках под высокий процент

Вклады в банках являются одним из самых доступных инструментов, используя который, можно инвестировать сбережения и неплохо на этом заработать.

Открыть вклад под высокий процент в любом банке может не только физическое лицо, но и юридическое.

При этом важно, чтобы деньги находились в надежном месте и при необходимости всегда был к ним доступ.

Вклады с разными условиями

Для того чтобы открыть вклад под проценты, клиент должен знать условия предоставления, а также процентную ставку по выбранному депозиту.

Передавая деньги в банк, физическое лицо должно помнить о следующих ограничениях:

- Любой банк должен участвовать в системе страхования вкладов. В случае если лицензия у банка будет отозвана, максимальная сумма, которая вернется вкладчику, составляет 1 400 000 рублей.

- В случае если в банк передается сумма меньше 1 400 000 рублей, можно выбирать вклады с высоким процентом, так как сумма застрахована, и в любом случае она будет возвращена, независимо от того, какая финансовая ситуация сложилась в стране.

- Если сумма будет больше 1 400 000 рублей, не стоит подвергать свои деньги риску. Лучше в этом случае разбить ее на несколько частей и положить в разные банки под повышенный процент.

Выбирая банковские ставки по вкладам, конечно, стоит выбрать ту финансовую организацию, где процентная ставка выше.

Не стоит забывать и о надежности банка, а также о том, в какой валюте (рубли, евро, доллары) принимает депозиты.

Существует несколько возможных вариантов, которые можно рассмотреть на примерах банка города Москвы.

Депозиты в городе Москве

При обращении в банк стоит обращать внимание не только на вклады, максимальный процент которых превышает сумму выплат в других финансовых учреждениях. Стоит также обратить внимание на сроки вложений и предлагаемые условия. Для сравнения можно рассмотреть несколько депозитов, пользующихся популярностью у клиентов.

Сроки рублевых вкладов на 3 месяца

Этот срок предоставляется клиентам, которые хотят, чтобы их деньги недолгое время находились на хранении в финансовых организациях.

Как правило, их используют те клиенты, которые хотят быстро получить проценты от суммы:

- Наиболее выгодная и большая ставка предлагается на «Цифровом бонусе» Банка Российский капитал. Процентная ставка составляет 8,5% годовых. Минимальная сумма вклада — 100 тысяч рублей.

- «Таврический максимум» — Банк Таврический. Сумма, которую можно передать на хранение, составляет от 10 тысяч рублей под 8,3% в год.

- Повышенную ставку предлагает Банк Мастер-Капитал, вклад «Сберегательный». Сумма вложений — от 30 тысяч рублей, 8,2% годовых.

Срок на 6 месяцев и на год

Наиболее популярный депозит, на котором можно неплохо сэкономить.

Здесь не только высокая ставка, но еще и сумма вложения минимальная:

- «Вклад в будущее», представленный Бинбанком. Процентная ставка составляет 9%, сумма минимального вклада — 50 тысяч рублей.

- «Мой прибыльный» предлагает своим клиентам Банк Клюква. Сумма, передаваемая банку на хранение, должна составлять не менее 10 000 рублей. По истечении срока вкладчик получит сумму в размере 8,5% от внесенного платежа.

- «Таврический максимум» — Банк Таврический. Минимальная сумма составляет 10 тысяч рублей, 8,5%.

Если клиент планирует внести большое количество денег на более длительный срок, то в этом случае банки Москвы могут предложить хорошие условия своим вкладчикам.

Прежде чем делать вложения, необходимо сравнить разные варианты, предлагаемые на финансовом рынке.

Популярными стали депозиты, которые позволяют сохранять свои деньги в течение одного года. Они надежны и способны принести немалую прибыль.

Условия предоставления:

- Минимальная сумма, передаваемая на хранение в банк, составляет 1 тысячу рублей под 8,5%. Это «Срочный» в Банке «Еврофинанс Моснарбанк».

- «Срочный» вклад банк «Современные стандарты бизнеса» предлагает взять на хранение сумму от 15 тысяч рублей под процентную ставку 8,5%.

- Банк «Кремлевский», вклад «Срочный», 8,3%, сумма — от 100 тысяч рублей.

Это лишь несколько коммерческих банков, которые предлагают свои услуги по вложению и сохранению денежных средств.

Рекомендации по выбору программы

Для того чтобы правильно выбрать программу, которая подойдет клиенту банка, рекомендовано учитывать некоторые нюансы.

Каждый банк пытается предложить своим клиентам более выгодные условия, но при вложении денег стоит не забывать о том, что финансовая обстановка может поменяться, и клиент может потерять свои средства.

Поэтому при вложениях нужно обращать внимание на следующие моменты:

- Валюта вложений, в которой будут храниться деньги. Не стоит хранить деньги в валюте чужого государства, так как иностранная валюта непостоянна, и поэтому в любое время ее курс может измениться и, к сожалению, не в большую сторону. Тем более что на рублевых депозитах процент гораздо выше, чем на валютных.

- Есть ли возможность внести дополнительные деньги.

- Как правило, все вложения предоставляются на определенный срок. Так вот при вложении стоит уточнить, можно ли в случае необходимости снять деньги и какой процент будет начислен.

Немаловажным является и то, насколько надежно финансовое учреждение, услугами которого клиент решил воспользоваться.

Одним из наиболее популярных вариантов, которым пользуются клиенты, является партнерская программа. В этом случае, для того чтобы получить выгодную процентную ставку, клиент должен заключить договор страхования жизни и здоровья.

Привлекательные условия предлагаются клиентам, которые получают в этом банке заработную плату. Для таких клиентов предлагаются более выгодные ставки, на которых вложенные деньги принесут немаленький доход. Для того чтобы передать свои деньги на хранение в банк, стоит обратить внимание на надежность компании. Ведь вряд ли найдется тот, кто хочет потерять свои заработанные средства.

Источник https://www.vbr.ru/banki/novosti/2021/10/13/kogda-i-kakie-vkladi-vigodno-otkrivat/

Источник https://sovety.guru/finansy/rublevyie-vkladyi-v-bankah

Источник

Источник