Какие банки входят в систему страхования вкладов: список кредитных организаций

Банки

Вследствие управленческих ошибок и следующих за ними финансовых проблем часть кредитных организаций каждый год приходит к банкротству. Вкладчики не любят рисковать и хотят быть уверенными, что их сбережениям ничего не грозит. Первая и главная мера безопасности – выяснить, какие банки входят в систему страхования вкладов. О них мы расскажем далее.

Как устроена система страхования вкладов

Результаты опросов показывают, что россияне опасаются размещать свои средства на сберегательных и накопительных счетах, так как немало банков за последние десятилетия лишились лицензии и увлекли с собой в небытие вложения клиентов. Чтобы ситуация не выходила из-под контроля, теперь каждая организация, занимающаяся привлечением средств физических лиц, должна входить в систему страхования вкладов, или ССВ. Она защищает банковских клиентов от непредвиденной потери их вкладов/депозитов. Такого рода системы регулируют кредитно-финансовые институты в более чем ста государствах. За ее обеспечение и функционирование в России отвечает правительственная корпорация, основанная в 2004 году – «Агентство по страхованию вкладов».

Зная, какие банки входят в систему страхования вкладов, человек больше доверяет выбранной кредитной организации и может быть спокоен за вверенные ей денежные ресурсы. Ведь даже если она обанкротится, государственный фонд возместит ему сбережения (пусть и с определенными ограничениями).

Формально каждый банк обязан входить в систему страхования вкладов, но некоторые небольшие финансовые учреждения избегают этого. А ведь именно они в первую очередь рискуют потерять лицензию. Планируя открытие счета, следует обезопасить себя от риска невозвращения ваших вложений и заглянуть в реестр, который ведет «Агентство по страхованию вкладов». Он содержит следующие данные:

- Какие банки входят в систему страхования вкладов и осуществляют взносы по предписанному проценту. Так формируется ее фонд обеспечения. Полное название – Фонд обязательного страхования вкладов, сокращенное – ФОСВ. Из него возвращаются средства клиентам разорившихся организаций.

- В перечне учреждений указываются не только их наименования, но также статус. Если банку грозит скорая ликвидация, статус будет гласить: «На устранении».

- Когда банк, который входит в систему страхования вкладов, подвергается ликвидации, в реестре прописывается причина.

Некоторые кредитные организации, у которых отозвали лицензию, желают извлечь пользу даже из этой ситуации. Они не спешат публиковать информацию о своем банкротстве, тянут время, насколько это возможно. Из-за этого ряд новых клиентов успевают сделать вклады, не зная, что банк уже прекратил свою деятельность и они не получат свои средства обратно. Это говорит о том, насколько важно знать, какие банки входят в систему страхования вкладов, и следить за их статусом.

Стабильность работы кредитно-финансового механизма на глобальном уровне важна для экономики страны. Появление системы страхования вкладов дало населению возможность получать поддержку от государства, когда банки не выполняют своих обязательств. С ее помощью удалось повысить рейтинг доверия граждан кредитным организациям, что в свою очередь стимулирует сотрудничество новых учреждений с опытными «гигантами» рынка. Система страхования вкладов постоянно совершенствуется, стремясь не ликвидировать банки, оказавшиеся на грани банкротства, а проводить их санацию – комплекс мер по реабилитации. Размеры компенсаций вкладчикам периодически подвергаются пересмотру.

Деятельность ССВ базируется на следующих федеральных законах РФ:

| № 127-ФЗ | «О несостоятельности (банкротстве)» |

| № 177-ФЗ (гл. 1, ст. 6) | «О страховании вкладов физических лиц в банках Российской Федерации» |

| № 395-1-ФЗ | «О банках и банковской деятельности на территории России» |

Что требуется от учреждений, которые входят в систему страхования вкладов:

- Перечисление установленных страховых платежей в ФОСВ.

- Доступное размещение сведений о депозитах в отделениях/офисах банка.

- Должное оповещение клиентов о том, что они входят в систему, и о порядке возмещения средств (включая объемы) при страховом случае.

- Прописывание в договорах по вкладам/депозитам обязательств учреждения при страховом случае и условий защиты вклада.

- Следование иным предписанным законодательством требованиям.

8 крупных банков, которые входят в систему страхования вкладов

Банки представляют собой учреждения кредитно-финансового профиля, услугами которых пользуется как правительство страны, так и физические/юридические лица.

Такова их классификация по оказываемым услугам:

- для физических/юридических лиц;

- неспецифические/специфические услуги;

- пассивные/активные операции;

- бесплатные/платные услуги;

- чистые/связанные с движением материального продукта.

Сегодня насчитывается более двухсот разновидностей банковских услуг, но самыми востребованными по-прежнему остаются предоставление кредитных займов и открытие сберегательных/накопительных счетов с возможностью получать проценты. Во втором случае наиболее велик риск утери собственных средств, если банк столкнется с проблемами. Сомнения граждан в безопасности инвестирования своих сбережений могут сильно сказаться на благосостоянии банковской системы в целом, ведь оборот денег вкладчиков участвует во многих глобальных задачах. Поэтому «Агентство по страхованию вкладов» выполняет крайне важную миссию. Она заключается не только в выдаче компенсаций клиентам уже закрывшихся банков, но и в придании решительности потенциальным вкладчикам.

Теперь о том, какие банки входят в систему страхования вкладов и чем отличаются по условиям. Речь пойдет о крупных организациях, уже располагающих высокой степенью доверия населения.

1. Сбербанк.

«Сбербанк» имеет № 417 в реестре ССВ, входит в который с 2005 года. Размер компенсации при страховом случае – 100 %, но ограничивается 1 400 000 руб. Для каких видов вкладов в Сбербанке актуально страхование:

- привязанные к дебетовым картам зарплатные счета;

- счета с дистанционным управлением (онлайн-доступом);

- депозиты/вклады до востребования;

- срочные вклады;

- номинальные счета попечителей/опекунов (бенефициары – подопечные);

Если застрахованный счет является валютным, возмещение происходит с конвертацией в рубль, (учитывается релевантный курс обмена).

Страхованию не подлежат:

- обезличенные счета для учета драгоценных металлов;

- деньги на счетах, открытых для проф. деятельности адвокатов и нотариусов;

- сберкнижки и сберегательные сертификаты на предъявителя (вышли из обращения);

- средства в доверительном управлении банком.

2. ВТБ.

В банке «ВТБ» (входит в реестр системы под № 408) страхованию подлежат депозиты и вклады из списка, сформированного федеральными законами:

- срочные и до востребования (в том числе валютные);

- номинальные вклады для передачи средств от опекунов подопечным;

- текущие счета для начисления заработной платы и социальных выплат, в том числе привязанные к дебетовым картам;

- принадлежащие ИП счета;

- счета эскроу для совершения транзакций по недвижимости.

Следующие средства не входят в программу страхования банка:

- те, что переводятся без участия счетов;

- размещенные на обезличенных счетах (металлических);

- на счетах в зарубежных подразделениях;

- находящиеся в доверительном управлении банком;

- на счетах, оформленных в виде сберегательных сертификатов и книжек на предъявителя.

3. Газпромбанк.

Акционерное общество «Газпромбанк» (№ 629 в реестре) является гигантом кредитно-финансового рынка. Учитывая сферу деятельности группы «Газпром», несложно догадаться, что банк такого уровня, конечно же, входит в систему страхования вкладов. Его клиенты могут оформить защиту вклада/депозита на законных условиях, универсальных для всех кредитных организаций.

4. Финансовая корпорация «Открытие».

Банк «Открытие» был занесен в реестр под № 498 в 2005 году. Своим вкладчикам он обещает 100 % компенсацию, если когда-либо столкнется с отзывом лицензии.

Страховка доступна для:

- вкладов до востребования и срочных;

- счетов, оформленных на ИП;

- текущих счетов для получения заработной платы и соц. выплат на карты.

5. Альфа-Банк.

«Альфа-Банк» (№ 309 по реестру), согласно статистике является самым крупным коммерческим банком в нашей стране, а также стоит на 7 месте по объема активов. Условия страхования вложений стандартные и отвечают законодательным требованиям, распространяющимся на все кредитные организации.

6. Россельхозбанк.

В систему страхования вкладов «Российский Сельскохозяйственный Банк» входит с 2005 года и занимает позицию № 760 в ее реестре.

Возможность страхования предоставляется для:

- вкладов до востребования и срочных (валютных в том числе);

- номинальных счетов для выплат подопечным;

- счетов ИП.

Не входят в страховую программу «Россельхозбанка»:

- счета для совершения исключительно электронных платежей;

- счета в зарубежных подразделениях;

- денежные переводы без счетов;

- сберкнижки и сберегательные сертификаты на предъявителя.

7. ЮниКредит Банк.

Позиция «ЮниКредит Банка» в реестре – № 306. Он стал входить в систему страхования вкладов в 2004 году. Клиенты могут оформить страхование депозитов и вкладов на законных условиях, актуальных для всех кредитных организаций.

8. Райффайзенбанк.

«Райффайзенбанк» (№ 574) входит в европейскую группу “Raiffeisen” – для некоторых вкладчиков это дополнительный показатель надежности. Если банк придет к банкротству, средства клиентов возместятся в полном объеме. Перечень страхуемых счетов в данной организации универсальный, а исключения из него таковы:

- вклады по устаревшей схеме «на предъявителя»;

- средства, которые предоставили банку в доверительное управление;

- деньги на счетах в зарубежных подразделениях учреждения.

Как проверить, является ли банк участником системы страхования вкладов

К сожалению, даже когда обанкротившийся банк входит в систему страхования вкладов, государство не всегда может вернуть гражданину все средства полностью. Компенсационные выплаты ограничены суммой в 1 400 000 руб. В нее могут входить несколько вкладов/депозитов, оформленные в банке на одно лицо. Но, вне зависимости от их совокупного объема, сумма возмещения не превзойдет обозначенную выше. При этом учитывается как размер первоначальных взносов, так и накопившиеся проценты. Не имеет особого значения, был ли у вкладчика валютный счет – таковой компенсируется в национальной валюте по действующему на момент страхового случая курсу рубля.

Нужно заметить, что иногда рассматриваются в особом порядке случаи, когда вложения клиента составляли больше 1 400 000 руб. Существуют списки таких вкладчиков, и если системе государственного страхования удается извлечь средства за счет реализации имущества и активов ликвидированного банковского учреждения, человек может получить дополнение к компенсации. Но эти случаи скорее входят в разряд исключений.

Рассмотрим, наконец, по каким же причинам Центральный банк РФ отзывает у кредитных организаций лицензию:

- При падении до 2 % обеспеченности капиталом.

- При снижении объемов собственных банковских активов настолько, что они не достигают минимально допустимого размера уставного капитала.

- При отсутствии оперативной реакции банка на нарушение баланса собственных активов и уставного капитала.

- При выявлении Центробанком РФ обмана со стороны учреждения с целью приобретения лицензии.

- При отсутствии полной достоверности в банковской отчетности.

- При задержке месячных отчетов на более чем 15 дней.

- При ведении банком деятельности, на которую не распространяется лицензия.

- При уклонении от требований суда касательно взыскания средств с клиентских счетов или при нарушении сроков взыскания.

- На иных законных основаниях.

По всей стране действуют некрупные финансовые организации, которые не входят в систему страхования вкладов, поскольку решили сэкономить на взносах в ее фонд. Зато они старательно привлекают деньги граждан на свои счета, сулят щедрые процентные ставки. Такие учреждения, как показал опыт, быстро разоряются. И жертвами в этих ситуациях зачастую выступают люди, которые не интересовались, какие банки входят в систему страхования вкладов.

Сведения по статусу банка можно получить так:

- Набрать номер горячей линии и дождаться ответа специалиста.

- Подойти в отделение. Скорее всего, достаточно будет взгляда на информационные панели.

- Зайти в соответствующий раздел на официальном сайте кредитной организации.

Лучшим вариантом станет звонок напрямую в «Агентство по страхованию вкладов» по тел. 8-800-200-08-05. У данной организации есть и весьма содержательный официальный интернет-сайт. Помимо перечня банков, которые входят в систему страхования, и возможности поиска по названию, на сайте публикуются списки обанкротившихся организаций.

Но все же самой релевантной и достоверной считается инфобаза Центрального банка РФ. Как в ней ориентироваться:

- Сначала нужно перейти по адресу https://www.cbr.ru

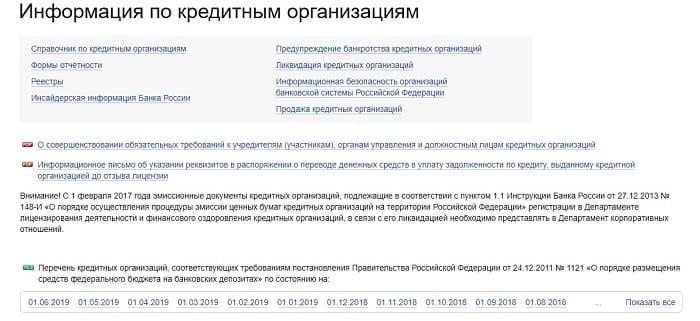

- Затем выбрать раздел меню под названием «Информация по кредитным организациям».

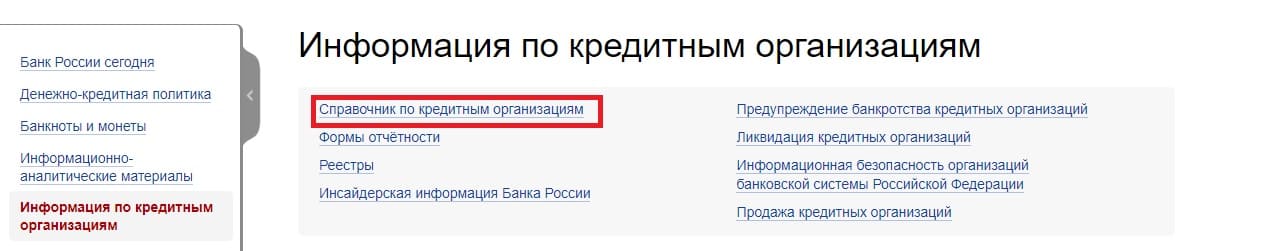

- В самом разделе открыть «Справочник по кредитным организациям».

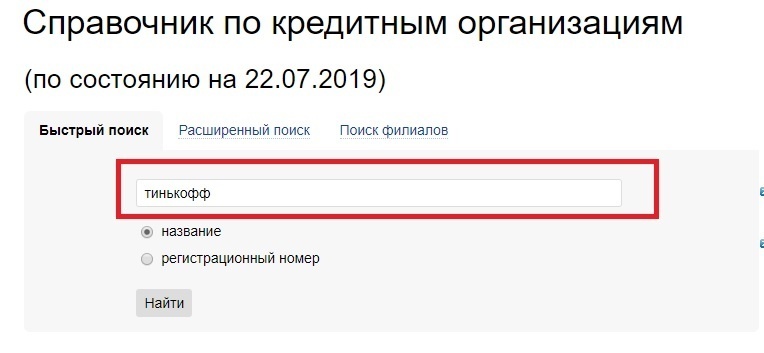

- Ввести в строку поиска рег. номер либо название интересующего банка. Кликнуть «Найти».

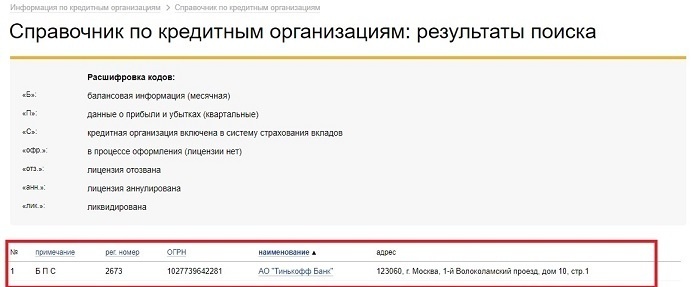

- В справочную сводку входят буквенные коды (кириллица). Если имеется код «С» в графе «примечания», это значит, что банк входит в систему страхования вкладов.

Ресурс имеет удобную навигацию, работает без перебоев, а самое главное – данные на нем обновляются каждый день. Кроме того, он наполняется интересными и полезными материалами на экономическую тематику.

Стоит добавить, что работа банков, которые входят в систему страхования вкладов, достаточно хорошо отражается в печатных СМИ (например, в «Вестнике Банка России», «Российской газете»). Но это стоит воспринимать скорее как дополнение к той необходимой информации, рекомендации по поиску которой даны выше.

Источник https://www.papabankir.ru/banki/kakie-banki-vkhodyat-v-sistemu-strakhovaniya-vkladov/

Источник

Источник

Источник