Как правильно взять кредит

Вопрос правильного оформления кредита возникает в современных реалиях довольно часто. Количество финансовых организаций и кредитных предложений постоянно растет, в них легко запутаться. Сейчас можно найти варианты, которые полностью оформляются онлайн, без посещения офиса, получить ссуду на покупку квартиры или машины. Каждая программа имеет свои особенности, которые нужно тщательно изучить. Обо всем подробнее – в материале Brobank.

- Как выбрать финансовую организацию и кредит

- На что обратить внимание при выборе программы

- Документы для оформления займа

- Как повысить шансы на одобрение заявки

| Макс. сумма | 2 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

Как выбрать финансовую организацию и кредит

Перед тем, как подавать заявки кредиторам, нужно узнать, как грамотно брать кредит. Необходимо оценивать свою финансовую нагрузку и возможные риски.

При выборе кредитной программы важно обращать внимание на процентную ставку, лимит суммы, а также разновидность кредита. Целевые выдаются на определенные цели, например, покупка автомобиля, дома, учеба и т.д. Траты в этом случае придется подтверждать. Нецелевой кредит можно брать на что угодно: покупки, путешествия, бизнес и т.д.

Также займы отличаются требованиями к заемщикам. Необходимо уточнить в выбранном банке, что нужно, чтобы взять кредит, каким возрастным рамкам необходимо соответствовать.

Очень важно правильно выбрать банк. Для этого нужно уточнить, какие банки есть в регионе вашего проживания. Затем необходимо оценить следующие параметры:

- Насколько банк крупный, известный, есть ли у него свой сайт и какая информация на нем представлена.

- Количество предлагаемых кредитных программ.

- Количество положительных и отрицательных отзывов в интернете.

- Сроки рассмотрения заявки.

Нужно иметь представление о банке, который выдает займ, его истории. Если название организации неизвестно, можно проверить, зарегистрирована ли она в Центробанке.

На сайтах банков обычно указывается, что нужно для кредита и какие программы предлагаются. Также лучшие предложения российских банков и самые выгодные условия всегда можно найти на Brobank в разделе «Кредиты». Заявку можно отправить через интернет.

На что обратить внимание при выборе программы

Чаще всего заемщики оценивают и сравнивают размер процентной ставки по кредиту. Именно от этой величины зависит выгодность сделки и размер переплат. Однако низкие проценты часто сопровождаются более строгими требованиями к клиентам.

При выборе кредитной программы необходимо также обратить внимание на следующие параметры:

- Пакет документов.

- Срок кредитования.

- Наличие дополнительного обеспечения (поручительство, залог и т.д.) и являются ли они обязательным условием.

- Наличие комиссий и размер штрафов.

- Способы погашения кредита.

- Возможность досрочного погашения.

- Максимальная и минимальная сумма, которую предоставляет банк в рамках данной программы.

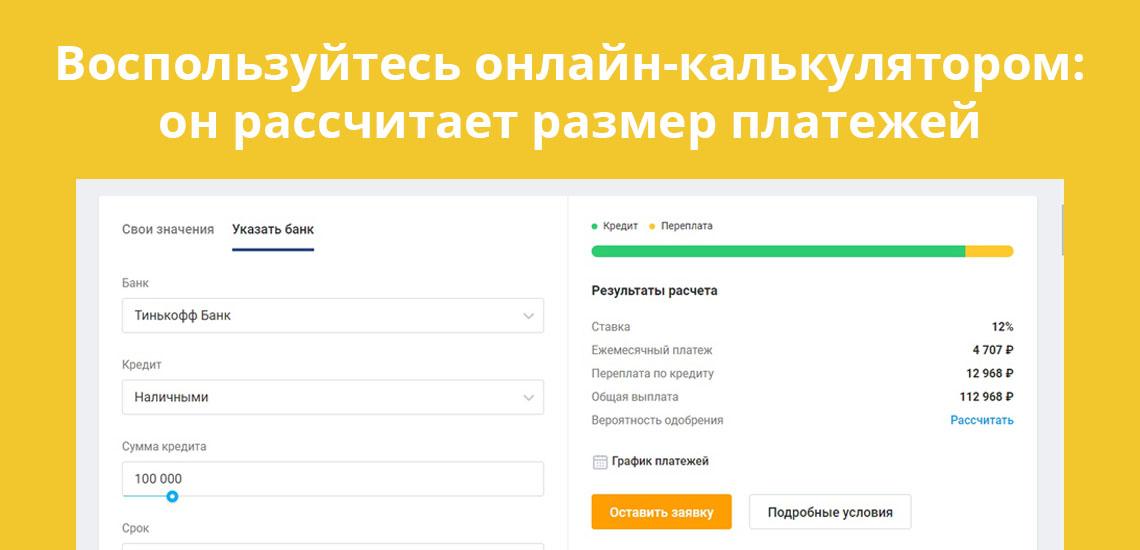

На сайтах организаций присутствуют онлайн-калькуляторы, с помощью которых можно просчитать примерный размер переплаты и ежемесячных платежей.

Документы для оформления займа

Первое, что нужно для оформления кредита – это пакет документов. Для каждой кредитной программы он свой, но есть и стандартный набор, который встречается практически в каждой финансовой организации:

- Паспорт. Банки проверяют прописку в регионе нахождения отделения.

- Справка 2-НДФЛ. На месте работы необходимо получить справку, подтверждающую доходы за последний год. Это служит гарантией для банка, что заемщик получает стабильную зарплату и сможет выплатить долг вовремя.

- Копия трудовой книжки. В большинстве случаев кредиты выдаются официально трудоустроенным гражданам со стажем работы не менее 3-6 месяцев.

- Дополнительный документ. Это может быть СНИЛС, водительские права, ИНН и т.д.

Перед тем, как брать кредит, нужно изучить условия кредитования и список документов. Некоторые банки предлагают получить ссуду только по паспорту. Но это риск для организации, поэтому проценты в данном случае повышаются.

Для ипотечного кредита понадобится также заключение оценщика и все документы по залоговому имуществу. Пакет документов в данном случае будет значительно больше, чем при оформлении потребительского займа.

Как повысить шансы на одобрение заявки

Не всегда кредитные организации выдают займы. Если банк отказал, возникает вопрос, что нужно для взятия кредита и как повысить шансы на одобрение. При рассмотрении заявок банк обращает внимание на следующие нюансы:

- Кредитная история. Чистоту КИ оценивают все крупные учреждения. Если у клиента уже были просрочки по кредитам, присутствуют невыплаченные долги, были тяжбы и суды с банками, вероятность одобрения значительно снижается. Чистая кредитная история также может стать причиной отказа, так как человека, который никогда не брал кредитов, трудно проверить на платежеспособность и добросовестность. Чтобы улучшить историю, нужно взять небольшие кредиты (в банке или МФО) и своевременно их погасить.

- Официальный источник дохода. Если клиент имеет стабильную официальную работу, он считается благонадежным. Снижается вероятность одобрения для ИП, неработающих пенсионеров и студентов, однако некоторые учреждения разрабатывают программы и для этих категорий граждан.

- Дополнительное обеспечение. Оно требуется не для всех кредитных программ, но служит определенной финансовой гарантией для банка. Залоговое имущество или поручители – это защита от невыплаты долга. Поэтому кредитные учреждения при наличии дополнительного обеспечения улучшают условия кредитования. Вероятность одобрения заявки также повышается.

- Размер дохода. Банки обращают внимание и на размер заработной платы. Он не всегда является причиной отказа, но может послужить поводом для уменьшения кредитного лимита.

- Наличие других кредитов. У каждой организации свои требования к этому пункту. Чаще банки отказывают при наличии уже 1-2 непогашенных кредитов на момент обращения. В этом случае не имеет значения, были ли просрочки по платежам. Банки оценивают финансовую нагрузку на клиента и опасаются повышенных рисков.

- Наличие судимости. Это условный фактор, который оценивается банками не всегда. Крупные банки рассматривают лишь судимости за мошенничество и финансовые махинации. При их наличии получить кредит в будет трудно.

Клиент может подать заявку одновременно в несколько учреждений, а после получения одобрения выбрать наиболее выгодный для себя вариант.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что нужно для одобрения кредита

Любые финансовые обязательства – это большая ответственность. Чего бы это ни касалось – ипотечной ссуды или небольшого микрозайма. При выборе кредитора нужно сразу выяснить все нюансы программы. От этого будет зависеть успешность сделки, а также комфортность получения средств. Как правильно взять кредит в банке?

Может ли банк отказать в кредите, и почему?

Кредиторы имеют полное право самостоятельно решать, давать деньги клиентам или отклонять заявки. В каждой финансовой компании своя скоринговая система. Данные заявителей анализируются с учетом требований банковской программы. Все обращения проходят многоступенчатую систему проверки – от запроса в БКИ до выяснения сведений, касающихся деловой репутации заемщика.

Отклонить заявку могут на любой стадии рассмотрения. Как правильно взять кредит, чтобы свести к минимуму риск отказа? Чтобы повысить шансы на успешное финансирование, нужно знать главные причины отклонения заявок.

Почему не дают кредит? Причины отклонения заявок

1. В связи с отсутствием кредитной истории

Банки не доверяют заемщикам, у которых нет кредитного прошлого. Такие клиенты еще не успели себя никак проявить. Среди них могут быть как добропорядочные ссудозаемщики, так и злостные нарушители. Как сделать, чтобы одобрили кредит с первого раза?

Чтобы получить деньги без отказа, рекомендуется, в первую очередь, обратить внимание на займы из категории «без кредитной истории». Предложения из этого раздела доступны даже «новичкам», поскольку в параметрах отбора автоматически выставляются небольшие лимиты.

2. В связи с испорченной кредитной историей

Даже одна негативная запись в отчете БКИ наносит ощутимый удар по деловой репутации клиента. Таким людям намного сложнее брать кредиты, чем остальным заемщикам. Есть смысл обратиться в МФО. Условия одобрения кредита в такой компании менее выгодные, чем в банках, зато вероятность одобрения заявки в несколько раз выше. Для полного исправления ситуации придется брать и возвращать займы несколько раз.

Чтобы повысить кредитный рейтинг, стоит взять микрокредит на льготных условиях (под 0%) и погасить его в срок.

3. По той причине, что на заявителя уже оформлено несколько кредитов

Многие банки (в т.ч. и Сбербанк) отклоняют заявки в связи с тем, что на заявителей уже оформлено несколько других кредитов. О том, что нужно для одобрения кредита при наличии других ссуд, будет написано в одном из разделов этой статьи.

4. В связи с высокой долговой нагрузкой

Ситуация похожа на предыдущую, но имеет свои особенности. При расчете максимального лимита банк учитывает платежеспособность клиента. И если размер долговых обязательств превышает 35-40%, в предоставлении средств будет отказано. Непогашенные суммы по коммунальным платежам и алиментам тоже берутся в расчет.

Чтобы сделать показатель кредитной нагрузки более комфортным, нужно рассчитаться по долгам и запросить сумму поменьше. При наличии дополнительного источника заработка (например, от сдачи имущества в аренду или продажи продукции ЛПХ) обязательно стоит указать это в анкете. Так банк сможет объективно оценить финансовые возможности заявителя.

5. Одновременно подано большое число заявок

Данная ситуация касается клиентов, которые в целях экономии времени обращаются одновременно в несколько финансовых учреждений. Кредитные компании видят все запросы и делают соответствующие выводы – «заявитель не может решить свои материальные проблемы самостоятельно и очень ограничен во времени». Еще хуже, когда клиент подает заявки с небольшими перерывами в один и тот же банк.

В этой ситуации можно только ждать. Перерыв между каждым обращением должен составлять не менее 2-3 месяцев. Можно также сделать запрос в МФО. Такие компании в 97% случаев одобряют заявки клиентам.

6. Не выдают кредит с хорошей кредитной историей

Такие ситуации бывают нередко. Банки отказывают в получении средств людям «без негатива». Для начала стоит проверить, не закралась ли ошибка в отчет о кредитных историях, которые финансовые компании запрашивают в БКИ.

Если в записях все правильно, значит, возможен второй вариант – низкая скоринговая оценка. Каждый банк рассматривает заявителей по собственной системе. И, возможно, взять кредит в этой организации мешает низкий рейтинг.

И последний момент – неудачное время. Причиной отказа может стать закрытый план по выданным кредитам, который есть в каждом банке. Здесь только один выход – обратиться к другому кредитору или сдвинуть оформление ссуды на более позднее время.

Как выяснить, почему не дают кредит?

Первое, что нужно сделать – запросить данные в БКИ и проверить кредитный рейтинг. После этого – внимательно изучить условия программы, в рамках которой подавалась заявка. Возможно, какие-то условия (например, стаж) не выдерживаются. И последнее: не исключено, что отказ связан с одной из причин, которые описывались выше.

1. Что делать, если взять кредит не удается?

Для решения проблемы: «Как взять кредит, чтобы одобрили?», нужно:

- собрать максимум документов, необходимых для подтверждения благонадежности;

- улучшить кредитную историю;

- погасить все долги.

2. Где можно получить деньги, если кредит не дают?

У «отказников» не все потеряно – выход из непростой ситуации есть всегда. Деньги можно взять в микрофинансовой организации, а также в одном из банков, которые лояльно оценивают заявителей. Еще один вариант – эмиссия кредитной карты. А если средства нужны на покупку товара, можно взять их в рассрочку в магазине.

Какие документы нужны, чтобы взять кредит?

В стандартный перечень документов входит паспорт, справка о размере заработка с работы или выписка с карточного или вкладного счета, а также копия трудовой книжки. Иногда банки запрашивают СНИЛС, ИНН, военный билет или пенсионное удостоверение.

Что может спровоцировать отказ при подаче заявки?

Чаще всего заявки отклоняются в связи с информацией, полученной из БКИ, т.е. основной причиной отказа является негативное кредитное прошлое клиента или превышение по числу запросов на кредит. Однако вопрос: «Как правильно заполнить заявку на кредит, чтобы одобрили?», тоже имеет значение. Часть отказов связана с некорректным внесением данных.

Как быть, если в кредите отказано?

Если финансовая компания отказала в средствах, стоит обратиться в другую организацию. Но не следует подавать заявки одновременно в 3 и более банков. В случае отказа по заявке можно заказать кредитную карту, взять микрокредит, оформить экспресс-займ.

Как повысить шансы на положительный результат?

Финансовые компании отдают предпочтение добропорядочным клиентам без «хронических» просрочек и небанковских долгов. Чтобы снизить риск отказа, нужно стать более привлекательным для кредитора – рассчитаться с задолженностью, улучшить кредитную историю, представить документы о дополнительном заработке.

Источник https://brobank.ru/kak-pravilno-vzyat-kredit/

Источник https://meta.ru/wiki/chto-nuzhno-dlya-odobreniya-kredita

Источник

Источник