Как оформить договор лизинга недвижимого имущества?

В процессе ведения профессиональной деятельности граждане, юридические лица и индивидуальные предприниматели не всегда обладают дополнительными финансовыми ресурсами для приобретения дополнительного оборудования, транспортного средства или недвижимости. Основываясь на содержании гражданского законодательства РФ указанные лица располагают правом заключать лизинговые сделки посредством подписания соответствующего соглашения. Заключение договора лизинга позволяет приобрести в аренду необходимые предметы для использования на определенный период времени за отдельное вознаграждение. Ознакомиться с тонкостями процедуры и правилами оформления лизингового соглашения поможет представленная статья.

Основные различия между лизингом и кредитом

При начале любого бизнеса одной из самых больших проблем порой является нехватка финансовых ресурсов. Независимо от формы собственности и размеров компаний, владельцы могут испытывать нехватку оборудования, специальной техники и т.д. Для решения этих путей существует множество путей – привлечение инвесторов, аренда, ссуда в банке и т.д. Но одним из самых актуальных и востребованных путей является лизинг.

Лизинг является одной из форм финансовых услуг, которые могут быть оказаны, как юридическим, так и физическим лицам. С помощью данной услуги закупается необходимое оборудование, транспорт, техника и т.д. Простым языком – это долгосрочная аренда с правом выкупа.

Лизинг в переводе с английского дословно означает «аренда», что объясняет ошибочное мнение многих о том, что взять лизинг это означает заключить договор аренды.

Это не синонимы и совершенно два разных финансовых инструмента.

Лизинг – это вид финансовых услуг, который предполагает взятие имущества в пользование на определенный срок с последующим выкупом.

На Западе такая форма кредита давно уже пользуется большой популярностью. В России к лизингу многие предприниматели относятся с некоторым скепсисом, не до конца понимая суть услуги и ее правовые аспекты.

По статистике, около 30 % всех автомобилей в Европе приобретаются в лизинг, около 30-40% в кредит и только 40% приобретаются за наличные деньги. С чем же связана такая популярность лизинга?

Таким образом, можно выделить основные отличия кредита от лизинга:

- разные права сторон на имущество;

- имущество в кредит может быть использовано заемщиком по своему усмотрению (исключение составляет залоговый кредит). При лизинге же клиент обязан использовать имущество строго по назначению.

- имущество, приобретенное в кредит, должно быть отмечено на балансе и рассматривается оно, как капиталовложение;

- имущество, переданное в лизинг, числится на балансе лизингодателя, а значит, с него не оплачивается налог.

Широкое распространение лизинга кроется в его ощутимых преимуществах с точки зрения уплаты налогов. В связи с этим различают фиктивный и реальный лизинг. При этом эти преимущества получают все стороны сделки: и Покупатель, и лизинговая компания, и Продавец товара.

Видео. Лизинг или кредит?

Официальный лизинговый оператор [ править | править код ]

Особым типом лизингодателя является официальный лизинговый оператор (дилер)

. Это официальный поставщик специализированной техники, транспорта и оборудования напрямую конечному потребителю или через лизинговую компанию. Официальный лизинговый оператор сотрудничает с производителями (дочерними представительствами) техники премиум-класса в рамках операторского (дилерского) соглашения.

Для лизинговой компании официальный лизинговый оператор выступает в роли:

- официального сертифицированного поставщика;

- агента (поставляет потребителей лизинга — клиентов);

- страхового агента и агента-ликвидатора (ликвидация техники освободившейся от финансовой аренды).

Для потребителей лизинга официальный лизинговый оператор выступает в роли:

- официального сертифицированного поставщика;

- лизингового брокера (подбирает лизинговую компанию, максимально соответствующую требованиям клиента, исходя из потребностей и возможностей клиента);

- консультанта по оптимизации парка техники для комплектования объекта клиента;

- консультанта по повышению эффективности процессов в компании, связанных с использованием техники.

Технические особенности лизинга

Стандартно субъектами лизинга выступают три стороны:

- Сторона, которая продает имущество (Продавец).

- Получатель имущества.

- Лизинговая компания, которая обеспечивает сделку и в пользу которой перейдет имущество в случае его неуплаты.

В данной финансовой цепочке посредником выступает Лизингодатель.

Это компания является собственником лизингового соглашения, и именно она выкупает имущество у Продавца, передавая его Покупателю.

Разумеется, такая компания должна обладать внушительными

финансовыми ресурсами и зачастую лизинговые компании являются дочерними предприятиями крупных Продавцов (автомобильных заводов, компаний по производству оборудования и т.д.).

Также в некоторых случаях лизинговые компании могут быть дочерними предприятиями крупных известных банков, только с более узкой специализацией.

Ключевым моментом во всей схеме лизинга является тот факт, что переданное лизингополучателю (Покупателю) имущество до конца не является его собственностью. В полную его собственность оно переходит только в том случае, если будет полностью выплачен кредит.

Вообще, лизинг достаточно сложное экономическое понятие. Так как оно включает целую совокупность процессов по инвестированию финансовых ресурсов.

Осуществляется процесс передачи имущества с помощью сделки, которая состоит из целого ряда договоров между тремя сторонами процесса.

Схема лизинговой сделки

Предметом договора может быть здание, автомобиль, сельскохозяйственная техника, предприятие и т.д. Также объектом сделки может выступать и земельный участок и другие природные ресурсы, если это не нарушает законодательных норм.

Лизинговая компания является ключевым игроком, от действия которого часто зависит экономическая ситуация на рынке.

К таким игрокам относятся различные лизинговые компании, проводящие подобные операции. Все компании условно можно разделить на 2 группы:

- узкоспециализированные;

- универсальные.

Узкоспециализированные лизинговые компании, как правило, работают с одним из видом имущества или группой смежных товаров. Они могут сотрудничать только с частным бизнесом, закупающим сельскохозяйственную или строительную технику.

А вот более крупные универсальные игроки проводят лизинговые операции с любым видом имущества.

Наряду с лизинговыми операциями, они могут оказывать дополнительные услуги:

- консультационные;

- рекламные;

- маркетинговые;

- посреднические и т.д.

В чем же заключается такая популярность лизинговых компаний?Лизинг или кредит?

Лизинг или кредит?

Нестабильность финансового рынка и низкий экономический уровень в стране ограничивает для многих предпринимателей доступ к кредитам. Это, в свою очередь, еще больше ухудшает экономическое положение страны, так как происходит отток капиталов и снижение инвестиционной привлекательности некоторых сфер бизнеса.

Для здоровой экономики страны необходимо постоянное функционирование предприятий, привлечение новых компаний в различные сферы экономики. И именно на лизинговые компании в данном случае ложится большая ответственность, с точки зрения стабилизации экономической ситуации.

В условиях нестабильной экономической ситуации, лизинг становится одной из ключевых технологий развития бизнеса.

Такая долгосрочная аренда с возможностью последующего выкупа позволяет не только закупить необходимое оборудование или помещение для производства, но и модернизировать производственную мощность предприятия, расширить филиал компаний и т.д.

В этом плане лизинг можно назвать движущим инструментом для развития экономики. Лизинг, как услуга, сочетает в себе привлекательность долгосрочной аренды и кредита.

Объекты лизинга

Существует достаточно широкий спектр объектов, которые могут служить в качестве объектов лизинга, включая:

- потребительские товары;

- оборудование и транспортные средства;

- объекты недвижимости;

- предприятия и их структурные подразделения.

Существуют также определенные ограничения – в лизинг нельзя передавать: оборудование, выведенное из оборота, транспортные средства без заводских или индивидуальных номеров, земельные и природные ресурсы.

Схема проведения лизинговой сделки

Несмотря на все юридические тонкости и сложности процедуры, сам процесс передачи имущества в лизинг достаточно прост.

Лизинг или кредит?

- Пользователь (лизингополучатель) обращается в лизинговую компанию с заявкой на приобретение определенного вида имущества.

- Лизинговая компания рассматривает все необходимые документы и производит оценку ликвидности имущества.

- При положительной оценке и решении, лизинговая компания закупает имущество у производителя (Продавца).

- Лизинговая компания подписывает с лизинго получателем договор, согласно которому пользователь берет товар в долгосрочную аренду, постепенно выплачивая за него компании.

Принцип работы лизинговых компаний

Данные организации состоят из нескольких отделов, так как требуется анализировать спрос на рынке, пользоваться разными маркетинговыми приемами для увеличения сбыта, а также разбираться с многочисленными юридическими вопросами. Поэтому обязательно в фирму входят маркетинговый, аналитический и юридический отдел.

Основными партнерами такой организации являются банки, страховые компании и администрация региона. Регулярно заключаются с непосредственными клиентами лизинговые сделки. Они являются трехсторонними, так как участвуют в них не только лизинговые фирмы и пользователи предмета договора, но и непосредственный производитель автомобиля, оборудования или другого элемента.

Лизинговые компании являются лишь посредниками в такой сделке. Они подготавливают необходимые документы и выполняют другие аналогичные действия, позволяющие упростить для физлиц или компаний процесс получения какого-либо предмета в пользование. Процедура проведения сделки делится на этапы:

- первоначально в лизинговую компанию лизингополучатель подает заявку, где указывается, какой именно предмет ему надо взять в финансовую аренду;

- специалисты компании оценивают ликвидность и целесообразность такой сделки;

- при положительном решении приобретает компания у производителя нужное оборудование, представленное объектом лизинга;

- между лизинговой компанией и клиентом составляется договор лизинга оборудования или другого предмета;

- передается элемент в пользование лизингополучателю, который должен далее перечислять компании необходимые платежи в установленные сроки.

Лизинг доступен не только частным лицам, но и разным компаниям. У граждан наиболее востребованным считается договор лизинга автомобиля, позволяющий за небольшие ежемесячные вложения получить в пользование качественное и новое авто. Оно может по окончании действия контракта выкупаться по остаточной стоимости. Оформить такое соглашение намного проще, чем получить кредит в банке, так как к лизингополучателям предъявляются не слишком жесткие и многочисленные требования.

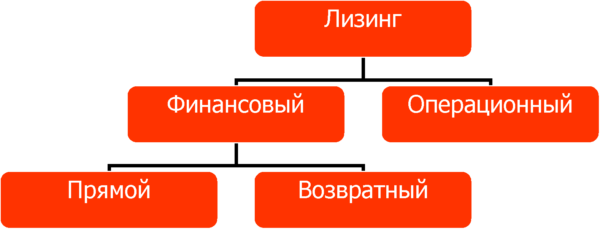

Формы лизинга

В зависимости от количества участников схемы, различают:

- прямой лизинг;

- косвенный.

При прямом лизинге сделка носит двухсторонний характер и лизингодатель (Кредитор) является одновременно поставщиком товара.

Соответственно, при косвенном лизинге в сделке участвуют несколько посредников. Стандартно, в процессе участвуют три стороны. Но в некоторых случаях, в сделке могут принимать участие 4-5 сторон, при этом между ними заключаются многосторонние договора.

Как уже говорилось выше, при прямом лизинге сам Кредитор выступает и Продавцом товара (sale and leaseback). В этом случае Продавец передает свое имущество в долгосрочную аренду с последующим выкупом.

Также выделяют раздельный лизинг, который является более сложной формой косвенного лизинга.

Как правило, в схеме таких проектов участвуют несколько сторон, и речь идет о реализации крупных дорогостоящих объектов. Это может быть дорогое оборудование для завода, спутниковые станции, корабли и т.д.

Особенностью такой формы лизинга является то, что лизингодатель оплачивает лишь часть имущества. На остальную часть (это может быть 2/3 от стоимости имущества) он берет ссуду у Кредиторов.

Таким образом, между Лизингодателем и Кредитором заключается один договор.

А между Лизингополучателем и Лизингодателем другой, уже про переход собственности во временное пользование с последующим выкупом.

При такой форме сделки, лизинговая компания пользуется всеми налоговыми льготами, которые рассчитываются исходя из полной стоимости имущества, но при этом заемщик (в данном случае лизинговая компаний) не несет перед Кредитором ответственности за возврат ссуды.

Та часть суммы, которую он берет у Кредиторов, является залогом, при этом лизинговая компания уступает Кредитору право на получение части платежей от сделки в счет погашения займа.

Таким образом, основная часть финансовых рисков от сделки лежит на кредиторах, а обеспечением сделки служит само имущество. Сегодня большинство лизинговых операций проводятся по схеме именно раздельного лизинга, особенно в том случае, если речь о крупных суммах.

Законодательство [ править | править код ]

Права и обязанности лизингодателя в РФ регулируются договором, Федеральным законом «О финансовой аренде (лизинге)» [13] , Налоговым кодексом РФ [14] , Гражданским кодексом РФ и др. [11] , на Украине — законом «О финансовом лизинге» и рядом других [15] , в Узбекистане, в частности, главой 34 Гражданского кодекса УЗ [16] . В международных сделках действует Конвенция УНИДРУ о международном финансовом лизинге [17] .

В соответствии с российским законодательством, лизингодатель может быть нерезидентом Российской Федерации [18] .

Лизинг представлен специальной финансовой арендой, на основании которой лизингополучатель может оформить в собственность какой-либо дорогостоящий объект после того, как определенный период времени будет перечислять арендную плату владельцу имущества. Лизингодатель – это второй участник данной сделки, который представлен собственником передаваемого в лизинг объекта. Он покупает в собственность какой-либо предмет, представленный наиболее часто автомобилем, объектом недвижимости или дорогостоящим оборудованием. Он передает на основании договора лизинга данное имущество второму участнику соглашения. При этом в контракте прописываются условия, на основании которых осуществляется сотрудничество.

Виды лизинговых операций

Также лизинговые операции классифицируют по типу передаваемого имущества:

- лизинг движимого имущества;

- лизинг недвижимости.

К первой группе относится оборудование, транспорт, техника. К недвижимости – производственные здания, сооружения.

Сегодня появляется новое направление в лизинге, которое характеризуется передачей во временное пользование оборудования, которое уже находилось в эксплуатации.

В данном случае поставщиком выступают заводы и предприятия, которые располагают техникой или оборудованием, которое простаивает, но при этом находится в полном технически исправном состоянии.

По окончанию срока действия договора, оборудование вновь возвращается к собственнику. То есть в данном случае мы видим лизинг лишь в форме долгосрочной аренды без право выкупа.

Для предприятия выгода очевидна. Оно получает прибыль с эксплуатации оборудования, которое все равно простаивало. Для получателя это возможность получить во временное пользование технику по цене, которая изначально рассчитывается не от суммы нового оборудования, а от использованного, что значительно удешевляет сделку.

Классификация лизинга по степени окупаемости затрат, лизинг подразделяют на:

- сделки с полной окупаемостью;

- с неполной.

Лизинг с полной окупаемостью предполагает получение всей прибыли и компенсации всех затрат лизингодателем в течение действия договора. Неполная компенсация, соответственно, не компенсируют все затраты для лизингодателя, которые он понес при заключении сделки.

В зависимости от условий амортизации различают сделку с полной и частичной амортизацией. При полной амортизации мы наблюдаем примерно одинаковые сроки действия договора и износа оборудования по техническим нормам. При неполной, период действия договора короче срока службы имущества, и позволяет списать только часть его стоимости.

Как составить?

Как уже отмечалось ранее, процедура приобретения недвижимого имущества по договору лизинга подразумевает под собой прохождение ряда этапов. Наиболее значимой стадией обозначенного процесса выступает этап проведения переговоров и согласования проекта лизингового соглашения. Это обусловлено тем, что именно утвержденный и подписанный вариант договора лизинга недвижимого имущества определяет условия дальнейшего взаимодействия сторон.

Правила составления договора не отличаются от стандартных. Это означает, что лизинговое соглашение оформляется в письменном виде, с указанием ключевых моментов сделки, а также в том количестве экземпляров, сколько сторон участвуют в сделке.

Обязательные пункты договора лизинга недвижимого имущества:

- Указание полных и официальных наименований компаний, которые являются участниками сделки. Если хотя бы одна из сторон лизингового соглашения является физическим лицом или индивидуальным предпринимателем, надлежит отметить персональные и контактные сведения о них;

- Личные сведения о лицах, которые представляют интересы сторон договора лизинга недвижимого имущества;

- Тщательное и подробное описание объекта лизинговой сделки. Поскольку речь идет о недвижимом имуществе, то следует указание месторасположения, типа недвижимости (жилое или нежилое помещение), общей площади объекта и дополнительные нюансы;

- Далее в договоре лизинга следует обозначение периода времени, в течение которого действует соглашение. Конкретный срок стороны сделки определяют после достижения обоюдного согласия.

- Помимо этого рекомендуется указать дату начиная с которой документ приобретает юридическую силу;

- Обязательно отмечается перечень прав и обязанностей арендатора и арендодателя;

- Важно более подробно описать параграф, касающийся условий условий, сроков и способа оплаты платежей за использование недвижимого имущества;

- Порядок передачи лизингового объекта. В этом пункте рекомендуется зафиксировать: сроки передачи — получения предмета договора лизинга, обязанности сторон, необходимость оформления акта приема — передачи недвижимого имущества;

- Отдельно стоит выделить вопрос о том, какое последует наказание в случае несоблюдения описанных в договоре лизинга условий. В большинстве лизинговых соглашений соответствующий вопрос обозначается в виде отдельного параграфа. Если в качестве меры наказания лизингодателя или лизингополучателя будет выбрано начисление пеней или наложение штрафных санкций, рекомендуется указать точный размер штрафа или проценты;

- В некоторых случаях участники сделки включают в содержание документа пункт, в котором описывают действия сторон и возможные последствия при наступлении непредвиденных ситуаций;

- Уточнение способов решения спорных ситуаций, включая и вариант, связанный с расторжением договора лизинга недвижимого имущества;

- В завершении документа повторно указываются реквизиты участников соглашения, а также ставится дата заключения и подписи сторон.

С правом выкупа

Ключевой особенностью договора лизинга недвижимого имущества выступает именно возможность приобретения объекта по окончании срока действия соглашения. Данное условие в обязательном порядке должно быть прописано в тексте лизингового договора, если лизингодатель согласен на продажу предмета.

Право последующего выкупа недвижимого имущества отмечается в разделе договора лизинга под названием “Права и обязанности сторон”. Помимо соответствующего условия требуется указать размер выкупной цены, а также способы оплаты объекта. Например, участники договорных отношений имеют право указать выкупную стоимость в качестве отдельного вида платежа или предусмотреть возможность постепенной передачи денежных средств. В остальном порядок и правила оформления договора лизинга недвижимого имущества не отличатся от представленного варианта.

Обязанности сторон сделки

Согласно договору лизинга недвижимого имущества после подписания соглашения в отношении каждой из сторон начинает действовать обязанность по соблюдению условий, прописанных в содержании документа. Перечень обязанностей применительно к лизингодателю и лизингополучателю определяется участниками сделки самостоятельно и путем компромисса. Далее будет представлен примерный список обязанностей, которые могут быть отмечены в тексте договора лизинга недвижимого имущества.

Обязанности лизингодателя:

- Предоставить предмет договора лизингодателю в установленный срок и в надлежащей качестве;

- Своевременное проведение ремонтных работ за счет средств арендодателя, если такое предусмотрено лизинговым соглашением;

- Приобрести и предоставить в аренду лизингополучателю недвижимое имущество у указанного продавца.

Обязанности лизингодателя:

- Использование предмета договора лизинга в целях ведения предпринимательской деятельности;

- Соблюдение правил эксплуатации недвижимого имущества. Если согласно лизинговому соглашению лизингополучатель несет ответственность за проведение ремонтных работ, то это входит в его прямые обязанности;

- По истечении периода действия договора лизинга возвратить объект в надлежащем состоянии или приобрести его в собственность;

- Своевременная оплата лизинговых платежей и в полном объеме;

- Информирование лизингодателя по вопросам, связанным с эксплуатацией недвижимости;

- Выплата неустойки в случае накопления задолженности.

Ответственность

Ответственность сторон договора лизинга недвижимого имущества определяется в соответствии с положениями гражданского права. Под обозначенным определением понимается назначение мер наказания в случае, если лизингодатель или лизингополучатель нарушили положения лизингового соглашения. Зачастую ответственность продавца имущества по договору лизинга и покупателя выражается в виде выплаты штрафных санкций или пени в процентном соотношении. Их размер устанавливается участниками договорных отношений по обоюдному согласию.

В тексте договора лизинга недвижимого имущества в разделе “Ответственность” может быть представлена следующая информация:

- Лизингодатель несет ответственность перед лизингополучателем за недостатки недвижимого имущества. Однако, это распространяется только на те случаи, когда недостатки имелись на момент оформления сделки и лизингополучатель был осведомлен о их существовании;

- Если в период действия договора лизинга арендатором был нанесен ущерб арендованной недвижимости, то лизингодатель обязуется возместить расходы на его восстановление;

- Владелец недвижимого имущества несет ответственность за претензии, которые могут быть высказаны третьими лицами, имеющими отношение к арендуемой собственности.

Финансовый и оперативный лизинг

- финансовый лизинг;

- оперативный лизинг.

Финансовый (капитальный) лизинг характеризуется длительным сроком использования имущества, которые могут составлять 15 лет и более.

Как правило, длительный срок совпадает с нормами срока службы и периодом полной амортизации. При этом, за счет платежей, лизингодатель полностью окупает свои затраты на покупку имущества.

Для такой формы договора характерна передача в полную стоимость оборудования, уже по его остаточной стоимости по окончанию действия договора.

Оперативный лизинг отличается меньшим сроком действия договора и, как правило, срок договора заканчивается раньше, чем заканчивается нормативный срок службы оборудования. Поэтому к такому варианту сделки прибегают при передаче оборудования с высокими темпами морального старения.

Характерными чертами такой формы аренды является частичная амортизация передаваемого имущества, что не позволяет полностью его окупить. Лизингодатель в данном случае вынужден многократно предоставлять товар во временное пользование различным лизингополучателям, чтобы произошла полная окупаемость.

Но, учитывая быстрый моральный износ такого имущества, лизингодатель идет на определенный риск. Он может не суметь возместить все затраты на приобретение имущества, поскольку со временем спрос на него может сократиться. Это обуславливает высокую стоимость передаваемого оборудования и большие платежи.

Характерными чертами оперативного лизинга являются:

- многократная сдача имущества;

- небольшой срок действия лизингового договора;

- лизинговая компания берет на себя все обязательства по техническому обслуживанию имущества;

- превышение нормативного срока службы над сроком действия договора;

- лизинговая компания сдает оборудование, которое уже у нее находится в наличие, не приобретая специально его для получателя;

- высокий размер платежей (гораздо выше по сравнению с финансовым лизингом);

- риск утраты и порчи имущества лежит на лизингодателе.

Такой вариант операций целесообразно проводить тогда, когда лизинговая компания предлагает в аренду уже бывшее в употреблении имущество.

Или же в том случае, если лизингополучатель не уверен в сроке договора и в том, что он сможет регулярно выплачивать ренту, достаточную для полного погашения большей части первоначальной стоимости имущества.

Стороны

Сторонами соглашения являются лизингодатель и лизингополучатель. Лизингодателем может быть юридическое или физическое лицо (в том числе ИП), который:

- за счет привлеченных или собственных средств приобретает имущество;

- предоставляет это имущество лизингополучателю за определенную плату во временное владение и пользование.

Лизингополучателем по договору лизинга может быть юридическое лицо или физическое лицо (в том числе, индивидуальный предприниматель), который принимает приобретенное имущество за определенную плату во временное владение и пользование.

Договор лизинга между ООО или ИП считается заключенным, если стороны достигли соглашения по всем существенным условиям.

Классификация лизинга по объему обслуживания

По объему и характеру обслуживания, эксперты выделяют:

- мокрый;

- чистый лизинг.

При чистом лизинге, компания оказывает только лизинговую услугу, приобретая оборудования и предоставляя его в аренду. При этом техническое обслуживание и все расходы, связанные с амортизацией ложатся исключительно на Покупателя (лизингополучателя).

При мокром лизинге компания, передающая имущество, оказывает лизингополучателю сопутствующие услуги: страхование, ремонт и т.д. Если речь идет о сложном оборудовании с уникальными техническими характеристиками, то лизинговая компания может брать на себя расходы и обязательства по закупке импортного сырья, деталей, обучение персонала и т.д.

Лизинговые сделки могут заключаться с резидентами одной страны и разных. В первом варианте, это будет внутренний лизинг. Внешний (международный) предполагает, что хотя бы один из субъектов сделки будет выступать гражданин (фирма) другой страны.

Международный лизинг контролирует закон «О лизинге» законодательство РФ. При этом передача имущества при такой форме лизинга должна производиться не позднее чем через 6 месяцев с момента прохождения предметом договора таможенной границы.

В свою очередь, внешний лизинг подразделяют на импортный и экспортный. При экспортном лизинге резидентом иностранного государства является лизингополучатель, а при импортном лизинге залогодатель.

Виды и типы лизинга

По экономическим критериям лизинг подразделяют на три основных вида, в том числе:

- финансовый (наиболее распространенный), с возможностью выкупа объекта по остаточной, предельно низкой стоимости;

- оперативный – лизинговый объект передается в пользование клиенту лишь на определенный срок, после чего может быть вновь передан в аренду другому лизингополучателю;

- возвратный лизинг, особенно удобный для получения денежных средств – продавец, после продажи имущества лизингодателю, выступает одновременно и в роли лизингополучателя этого имущества (форма кредита под залог собственного имущества).

Классификация по виду лизинговых платежей

По финансовым операциям, которые проводятся внутри лизинговой сделки, различают:

- лизинг с денежным платежом;

- со смешанным платежом;

- с компенсационным платежом.

Лизинг с денежным платежом предполагает стандартную схему расчета в денежном эквиваленте. Компания передает в долгосрочную аренду оборудование, а клиент ежемесячно по договору оплачивает платеж, переводя сумму на счет.

Лизинг с денежным платежом

Компенсационный лизинг предполагает оплату товара услугами, сырьем т.д.

Смешанный платеж сочетает в себе две формы: денежный платеж и компенсационный.

Понятие

Финансовый лизинг представляет собой финансовую операцию, которая направлена на приобретение дорогостоящего оборудования, техники и прочих материальных объектов.

Процедура схожа с услугой долгосрочного кредитования, но главное отличие лизинга заключается в том, что арендатор вправе выкупить имущество после завершения срока аренды.

Кроме того, лизинг позволяет гражданам получать дорогостоящие материальные объекты без кредита и приступить к эксплуатации объекта непосредственно после совершения сделки.

Финансовый лизинг характеризуется некоторыми отличительными чертами.

Среди них можно выделить следующее:

- Наличие третьей стороны. Процедура предполагает наличие поставщика или производителя предмета лизинга.

- Невозможность досрочного расторжения договора. Заключив соглашение, его участники не имеют права расторгнуть договоренность, до конца срока действия аренды. В качестве исключения выступают нарушения условий договоренности одной из сторон сделки.

- Длительные сроки. Процедуре характерны более длительные сроки лизинга, как правило, приближенные к срокам службы лизингового имущества.

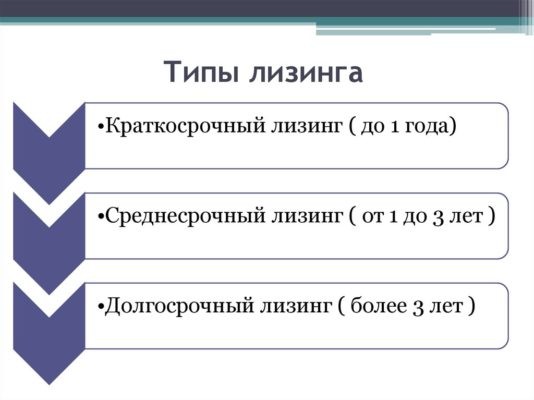

Классификация лизинга по сроку действия договора

По сроку действия договора различают три типа

- долгосрочный лизинг — лизинг (договор заключается на срок свыше трех лет);

- среднесрочный лизинг — (договор заключается на срок 1,5 года – 3 года;

- краткосрочный лизинг — (договор заключается менее чем на 1,5 года).

Лизинг, кредит или собственные средства?

Наглядное сравнение на примере условных параметров сделки

- Стоимость имущества — 1 000 000.00, в т. ч. НДС 20%.

- Аванс — 20% = 200 000.00, в т. ч. НДС 20%.

- Срок — 36 месяцев (3 года).

ЛизингКредитСобственные средстваРасходЭкономияРасходЭкономияРасходЭкономияАванс200 000,00200 000,001 000 000,00Платежи за весь срок1 084 522,00972 666,670,00Ежемесячный платеж (справочно)30 125,0027 018,52Амортизация за 3 года (справочно)847 457,63282 485,88282 485,88НДС214 087,00166 666,67166 666,67Налог на прибыль214 087,0091 030,5156 497,18Депозит (7%)168 000,00ИТОГО ЗАТРАТ:856 348,00914 969,49944 836,16

Что передается в лизинг?

Объекты лизинга можно условно поделить на несколько групп:

- Транспортная группа (автомобили, суда, железнодорожные вагоны, самолеты и т.д.).

- Строительные (краны, леса, бетономешалки, оборудование для цеха).

- Имущество военного предназначения.

- Оборудование для связи (антенны, спутники).

- Сельскохозяйственно оборудование (трактора, комбайны).

- Недвижимость (здания, цеха, склады).

В некоторых случаях лизинговые компании могут накладывать собственные ограничения и устанавливать свой собственный перечень имущества, с которым компания будет работать.

Это зависит от объема компании, сферы ее деятельности и собственной политики.

Особенность лизингового договора заключается в переход имущества в полную собственность лизингополучателя по окончанию его действия. В период действия договора, формальным собственником имущества остается лизингодатель.

Но есть и стандартный набор требований, которых придерживается любая лизинговая компания при рассмотрении заявки:

- ликвидность предмета лизинга;

- год выпуска;

- страна и бренд;

- нижняя граница стоимость (каждой компанией устанавливается индивидуально);

- финансовое благополучие лизингополучателя;

- месторасположение деятельности компании лизингополучателя.

Получив отказ в одной лизинговой компании, всегда есть смысл обратиться с той же самой просьбой в другую, так как этот отказ может быть обоснован только лишь внутренними требованиями лизинговой компании.

Финансовый лизинг

Основными характерными чертами являются:

- Поставщик лизинговых услуг покупает объект под конкретный запрос, что отличает данную схему от других. Продающая сторона уведомляется о том, что является участником лизинговой сделки.

- Все вопросы о качестве имущества направляются продающей стороне.

- Финансовая лизинговая схема может дополняться и другими видами договорных отношений. Так, источником финансирования может являться четвертая сторона.

- Несет длительный характер и может продолжаться до десяти лет. Досрочное прерывание соглашения сопряжено с рядом трудностей.

- Вся ответственность за состояние имущества ложится на лизингополучателя, как только он официально принял данные объекты.

- Подобная схема дает меньше прибыли, но является более надежной.

Технические особенности лизингового договора

Технические особенности договора

Какой бы вариант лизинга не производился, стандартный договор содержит следующие положения:

- точное описание (техническое) предмета лизинга;

- объем прав собственности;

- описание порядка передачи имущества;

- срок действия договора;

- порядок балансового учета и технического содержания имущества;

- перечень дополнительных и сопутствующих услуг;

- порядок расчетов и график платежей;

- штрафные санкции.

Как осуществить перевод долга по договору лизинга на третье лицо?

По Вашему запросу с согласия лизинговой компании можно перевести предмет лизинга на третье лицо (нового лизингополучателя). Для этого необходимо заполнить заявление на переуступку договора, предоставить по новому лизингополучателю полный пакет документов (аналогичный тому, что предоставляется при первичной подачи заявки). Максимальный срок проверки 3 рабочих дня.

После проведения проверки составляются трехсторонние документы на перевод долга: дополнительное соглашение к договору лизинга и акт приема-передачи автомобиля новому владельцу.

В случае, если автомобиль зарегистрирован в ГИБДД за лизингополучателем, его необходимо будет перерегистрировать.

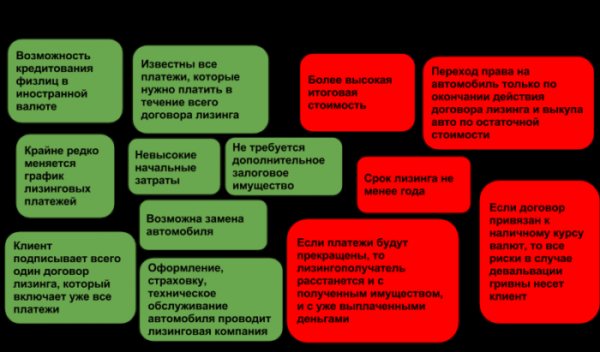

Преимущества и недостатки лизинга для потребителя

По сравнению с обычным кредитом в банке, лизинг имеет ряд преимуществ, открывая широкие перспективы для бизнеса.

Такой формат соглашения позволяет приобрести дорогостоящее оборудование с последующей выплатой. При этом если сравнивать с банковским кредитом, здесь, как правило, нет необходимости вносить залог. Само оборудование уже выступает залоговым имуществом. При этом, предмет лизинга находится на балансе лизингодателя, а значит предприятие не оплачивает с него налог.

К недостаткам такого вида соглашения можно отнести высокую переплату по платежам (если сравнивать с банковским кредитом) и необходимость первоначального взноса. Это не является обязательным требованием, и некоторые лизинговые компании не требуют авансового платежа.

Лизинговое оборудование нельзя сдавать в аренду, перепродавать и т.д., пока не закончится срок действия договора.

Плюсы:

- возможность приобретения дорогостоящего оборудования;

- возможность начать свой собственный бизнес или модернизировать его;

- длительный срок аренды;

- возможность постепенного погашения долга без одноразового вывода всех финансовых активов предприятия из бизнеса;

- уменьшение риска для финансовых активов;

- минимальный пакет документов;

- возможность участия в льготных программах субсидирования;

- снижение налога на имущество по причине быстрой амортизации объекта лизинга;

- гарантия качественного сервисного обслуживания оборудования;

- сокращение налогов (т.к. приобретенное в лизинг имущество считается для лизингополучателя издержками производства, а значит, с него не оплачивается налог).

- более выгодные условия по процентной ставке по сравнению с банковским кредитом;

- отсутствие жестких регламентов по выплате (стороны договариваются сами);

- по сравнению с обычным банковским кредитом больший процент одобрения.

Преимущества и недостатки лизинга

Минусы:

- высокая конечная стоимость имущества;

- необходимость первоначального взноса (25-30% от общей стоимости предмета лизинга);

- требуется дополнительная страховка и залог;

- юридическая сложная сделки.

Видео. Преимущества и недостатки лизинга

Заключение

Сравнив все преимущества и недостатки лизинга, можно сказать, что такая форма финансовых отношений достаточно выгодна для всех сторон сделки. Лизинг позволяет начать свой собственный бизнес без стартового капитала и при этом постепенно выкупить оборудование.

Но, учитывая, множество тонкостей и нюансов лизингового соглашения, следует внимательно сравнить условия договора по лизингу с банковским кредитом. Кроме общей суммы переплаты, нужно обратить внимания на дополнительные нюансы (страховой платеж, право собственности имуществом, условия передачи его в полную собственность и т.д.).

Видео. Секреты лизинга ля предпринимателей

Существенные и основные условия договора лизинга автомобиля

Договор рассматриваемого типа должен обязательно заключаться в соответствии с установленными в законодательстве правилами и нормами. В случае их нарушения договор попросту будет считаться недействительным.

Потому в случае возникновения каких-либо конфликтов необходимо будет обязательно заранее разобраться со всеми особенностями и нюансами законодательства. Это позволит эффективно защитить свои права клиента.

Условия договора по лизингу транспортного средства в первую очередь зависят именно от статуса самого заключающего договор.

Достаточно существенно они отличаются для следующих категорий лиц:

- юридических;

- физических.

Сегодня приобретение транспортного средства в лизинг физическими лицами возможно при соблюдении некоторых условий-требований.

К таковым на данный момент относятся следующие:

- процедура оформления может быть осуществлена только лишь гражданином РФ – в данном направлении с иностранными гражданами организации не работают;

- возраст являющегося ответственным лицом должен быть не менее 20 лет и не более 60 лет;

- обязательно наличие постоянного места трудоустройства;

- стаж на последнем месте работы должен составлять не менее чем 3 месяца;

- требуется постоянная регистрация в регионе оформления самого лизинга;

- обязательно наличие определенного перечня документов.

Непосредственно условия покупки могут различаться в зависимости от достаточно большого количества самых разных факторов.

Базовые условия выглядят следующим образом:

- марку автомобиля клиент выбирает самостоятельно – из предложенных ему компанией;

- величина первоначального взноса должна составлять – 20-49%;

- длительность лизинга – 12-36 месяцев.

Лизинг для юридических лиц в зависимости от конкретного предложения и компании, осуществляющую поставку подобных услуг, имеет более широкие условия – которые возможно будет на свое усмотрение изменять в зависимости от первоначального взноса, срока.

Большая часть предлагающих лизинг обозначает следующие условия его получения:

суммаот 100 000 рублей до 3 000 000 рублейсрокот 1 месяца до 10 летпервоначальный взносот 20% стоимости имущества

В каждом конкретном случае условия могут отличаться достаточно существенно. Именно поэтому необходимо максимально внимательно отнестись к выбору конкретного предложения.

Главным преимуществом лизинга перед кредитом является возможность вернуть в любой момент автомобиль и прекратить действие договора без каких-либо серьезных последствий для себя. Кредитная история не будет испорчена.

Что это такое обратный лизинг, объясняется в статье: обратный лизинг. Чем отличается лизинг от кредита и что выгоднее, читайте здесь.

Лизинг у лизингодателя

Суть вопроса в следующем: Согласно 164-ФЗ О лизинге, продавец может быть и лизингополучателем, то есть одним лицом, но при этом 3 стороны. Итак возник спор. Лизингодатель подал иск к лизингополучателю. Однако у лизингополучателя есть претензии и по договору лизинга и по договору купли-продажи. И де юра это разные участники спора. Вопрос: Может ли лизингополучатель и продавец подать два встречных иска к Лизингодателя?))

Да, подача встречного иска возможна.

Консультация по Вашему вопросу

звонок с городских и мобильных бесплатный по всей России

Виновник ДТП предприниматель ИП, машина в лизинге, денег у него нет, машину лизингодатель у него забрал. Могу ли я предъявить иск в лизингодателю за ущерб авто.

Леонид, здравствуйте! Нет, иск Вы можете предъявить только к ИП. Могу написать Вам иск (на платной основе). Пишите мне в личные сообщения!

ИП взял в лизинг грузовой авто, авто выкуплено у лизингодателя-собственник ИП. Авто еще на гарантии, можно ли в рамках п. 2 ст.475 ГК вернуть авто автодилеру? Что при этом просить расторгнуть? Договор кп продавца (дилера) и ЛК, или договор кп между ИП и ЛК?Хотелось-ответчик-продавец, ибо к ЛК претензий нет.

Здравствуйте, уважаемый Николай! Если было выкуплено, то можно применить положения п.2 ст.475 ГК РФ, но только в том случае, если недостаток существенный, а если быть точным, если речь идет о существенном нарушении требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, или выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков). Если это так, то покупатель вправе по своему выбору: отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы; потребовать замены товара ненадлежащего качества товаром, соответствующим договору. Начать стоит с предъявления претензии, но существенность нарушения требований к качеству нужно будет доказать.

Здравствуйте, Николай Васильевич! Можете требовать, на основании п.1 ст. 670 Гражданского кодекса РФ лизингополучатель вправе предъявлятьь непосредственно продавцу имущества требования, вытекающие из договора между продавцом и лизингодателем.

Поэтому к продавцу и предъявляйте. У Вас же нет претензий к лизингодателю.

Хочу приобрести машину, он была в лизинге, лизингодатель расторг договор и продал ее третьему лицу. У него на руках есть доп., но он не вписан в ПТС. Как в таком случае правильно провести сделку? Сначала вписать его в ПТС и уже с ним заключать доп.? Интересует больше всего вопрос с лизингом, как бы не оказалось что он не закрыт и могут ли быть ко мне какие-то вопросы если я купил машину уже у третьего лица?

Вам лучше объединится с покупателем и подать в суд на лизингодателя.

У меня была просрочка в автотрейд лизинг 16 дней так как была задержка зарплаты. Лизингодатель выставила все платежи и штрафы. Должна ли я все это выплачивать если у меня в ноябре последний платеж.

Делайте последний платеж и обязательно возьмите справку о том, что вы все погасили от лизингодателя. Штраф моожно отстоять в суде по ставке рефинансирования ЦБ.

Я пострадавшая в ДТП. Виновник на момент ДТП не имел ОСАГО, машина не его. Владелец машины физ. лицо, машина у него в лизинге. Кто должен по суду возместить убытки: 1.Водитель, 2.Лизингополучатель, 3.Лизингодатель? Или у них солидарная ответственность?

Здравствуйте, в данной ситуации ответственность солидарна, если только собственник не докажет, что машина была у него угнана, как вариант.

Лизинг закончился в 2020 году но ПТС до сих пор находятся у лизингодателя, чем это плохо.

Как вы определили что лизинг закончился? Если вы полностью рассчитались по лизинговым платежам, то объект лизинга переходит новому собственнику — лизингополучателю. Об этом говорится в договоре лизинга. Условия договора должны неукоснительно исполняться, поэтому документы (ПТС) вам должны передать как собственнику… Обращайтесь к лизингодателю. В противном случае только суд., но внимательно еще раз обратите внимание на условия договора.

Наша компания приобрела 4 ед.тракторов в лизинг, год назад. Трактора находятся на балансе лизингодателя. Мы ООО на ОСНО. Руководство приняло решение о переводе транспортных средств на баланс лизингоприобретателя (на баланс к нам). Подскажите, пожалуйста, какими документами, и как в бухгалтерском учете отразить факт передачи техники, у нас, у лизингоприобретателя.

Несколько не корректен вопрос. Понятие «на балансе» может иметь под собой много значений. Для правильного отражения активов и пассивов в соответствии с Правилами бухучета необходимо точно знать кто является собственником тракторов после передачи с «баланса на баланс», какова суть обязательств сторон и т.п., а также не ясно чье руководство приняло решение передать «с баланса на баланс» и на основании чего. Все это необходимо знать в связи с тем, что по общему правилу, регулирующему лизинг, право собственности остается у лизингодателя до того момента, пока не будет выкуплено имущество полностью. Соответственно на балансе лизингополучателя это имущество не отражается по счетам — основные средства.

Оформил полис ОСАГО через интернет. У меня договор лизинга, лизингополучатель я — физ. лицо, лизингодатель Элемент Лизинг. В свидетельстве о регистрации тс указан я. В страховке собственником поставил себя. Произошла авария, мне отказывают в выплате, потому что собственник указан неправильно, должен был быть Элемент Лизинг. Насколько это правомерно.

Здравствуйте! Если все так, как Вы указали, то отказ страховой компании не правомерный. Во всяком случае, рекомендую обратиться к юристу, нужно оценить документы.

У меня такая ситуация: Мать заключила договор лизинга с банком на покупку телефона, оплатила за 1 месяц, а в следующем месяце скончалась. Из банка позвонили и попросили копию свидетельства о смерти. А через 1,5 года пришло письмо на её имя о том, что просрочен платеж и начислено возмещение стоимости предмета, вознаграждение лизингодателя и неустойка за несвоевременное исполнения обязательств. Является ли смерть заемщика форс мажором и как поступать дальше?

Это зависит от условий договора лизинга. Читайте условия договора. В нем указано, какие случаи являются такими обстоятельствами. Пока договора не видели — трудно сказать. Вы принимать наследство будете — долг к Вам перейдет.

У нас взять автомобиль в лизинг, мы им пользовались 3 месяца, далее мы попали в ДТП, мы не виноваты. На автомобиле есть каско и ОСАГО. Мы хотим обратиться по ОСАГО — но нам лизингодатель не дает своего письменного согласия. Как нам обратиться по ОСАГО без участия лизингодателя, ведь мы являемся страхователем (а собственник лизингодатель автомобиля).

Никак, выполните условия лизингодателя, получите от него разрешение, тогда сможете получить выплату по ОСАГО Постановление Пленума Верховного Суда РФ от 29 января 2020 г. N 2 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств» Право на получение страховой выплаты в части возмещения вреда, причиненного имуществу, принадлежит потерпевшему — лицу, владеющему имуществом на праве собственности или ином вещном праве. Лица, владеющие имуществом на ином праве (в частности, на основании договора аренды либо в силу полномочия, основанного на доверенности), самостоятельным правом на страховую выплату в отношении имущества не обладают (абзац шестой статьи 1 Закона об ОСАГО). Система ГАРАНТ: Подробнее >>>

Мы хотим провести закупку по 223-ФЗ на предоставление финансовой аренды (лизинг) автомобиля. Также мы обязаны будем оформить страховку КАСКО со страховой компанией, из предложенных Лизингодателем. Страховая премия на 2 года около 300-475 т.руб., у всех по-разному. Вопрос: как провести процедуру закупки на страховую премию КАСКО? Её нужно проводит в рамках одной процедуры (лизинга) либо отдельно, либо как закупка у Ед. поставщика? Заранее спасибо! Чернякова Елена 8905 012 0354

Здравствуйте. Ваш вопрос носит коммерческий характер, а поэтому, в соответствии с пунктом 3.1.1 Правил сайта, разработка правовой позиции является платной услугой. Для получения ответа на свой вопрос Вы можете по своему выбору: а) обратиться к любому выбранному Вами юристу на нашем сайте личным сообщением, либо по телефону или электронной почте, указанным в его профиле; оплатить его консультацию по назначенной юристом цене и указанным юристом способом; б) обратиться в любую юридическую контору Вашего города, а также к любому частнопрактикующему юристу или адвокату, адреса и телефоны которых найдете в СМИ своего города; в) принять на работу штатного юриста и платить ему достойную белую зарплату. Всего Вам доброго. Спасибо, что выбрали наш сайт.

Физ лицо выкупило право требования у лизингополучателя к лизингодателю, планирует подавать иск о взыскании сальдо встречных обязательств с лизингодателя. Подскажите, обязателен ли в гражданском процессе досудебный порядок, или можно сразу обращаться с иском в суд общей юрисдикции? В договоре лизинга срок, который отводится на досудебное урегулирование, не указан. Или же по гражданским делам как и в арбитражном процессе срок на досудебное урегулирование — 30 дней? Спасибо.

Здравствуйте! В гражданском судопроизводстве предъявление претензии перед подачей иска в суд не обязательно, если иное не предусмотрено в договоре либо в законе (например, при подаче иска к перевозчику претензия обязательна). Всего доброго.

Консультация по Вашему вопросу

звонок с городских и мобильных бесплатный по всей России

Друзья, нужна помощь! У нас авто было в лизинге, лизинг оплатили и лизингодатель не передает ПТС потому что авто в залоге в банке. Подали в суд, решение вынесли в нашу пользу т.е признали право собственности на авто за нами, решение пока не вступило в силу. Как нам быть с ПТС?

Когда вступит решение в законную силу для начала с этим решением в банк, чтобы отдали ПТС Вам, ведь право собственности на данный автомобиль признали за Вами. Если будут упрямиться в банке, то к приставу-исполнителю с исполнительным листом.

Нужно было сразу в решении требовать передачи ПТС.

Наша компания взяла в лизинг автомобиль для рабочих целей. Платили с задержками от 3 дней до месяца. Почти всё выплачено, осталось 5 платежей. Лизингодатель при очередной задержке платежа прислал письмо с требованием вернуть автомобиль — то есть они расторгают договор лизинга в одностороннем порядке. Есть ли у нас шансы на положительное разрешение вопроса?

Непосредственно законодательством это не регулируется. Все зависит от условий (и формулировок этих условий) подписанного Вами договора, в настоящем случае лизинга.

В 2020 году произошло ДТП, я виновник. ЧОП обратилось в суд с исковым заявлением о возмещении убытков (за аренду стороннего ТС) с меня так как их машина получила сильные повреждения и восстановлению не подлежит! Машина у ЧОП была в лизинге, и они платили за нее ежемесячные платежи. (в договоре лизинга прописано, что машина принадлежит лизингодателю, пока не будет выплачена вся сумма). Если шансы у ЧОП выиграть суд.

Нужно изучать исковое заявление и обстоятельства ДТП, так просто на данный вопрос не ответишь https://chaspik48.ru/uslugi/dtp

Хочу приобрести автомобиль б/у, авто приобретался в лизинг, документы об уплате платежей имеются, в ПТС вписан лизингополучатель, но в свидетельстве о регистрации авто владельцем вписан лизингодатель, а в ПТС в графе свид-во о регистрации ничего не вписано. Хозяин авто объясняет тем, что не стал менять свид-во о регистрации, времени нет. В чем подвох? Спасибо.

Например, в том, что в ПТС запись мог внести и сам лизингополучатель. При переоформлении машины с лизингодателя на лизингополучателя в ГИБДД и в ПТС, и в СС должен был быть указан один собственник — Ваш продавец. Ведь собственник сменился. Не сталкивалась еще с тем, чтобы в ГИБДД при регистрации смены собственника выдали бы только ПТС с отметкой о новом владельце, а СС не заменили бы. И потом, есть лизинговые платежи, а есть еще и выкупная цена (это особенности лизинга). На выплату выкупной цены есть документы? Так что лучше бы Ваш продавец предоставил Вам документы оформленные непосредственно на него. Иначе при оформлении сделки может выясниться, что авто по прежнему в лизинге и его собственник отнюдь не Ваш продавец и Вы можете потерять деньги.

Организация после оплаты выкупной стоимости по договору лизинга получило право собственности на автомобиль. В день окончания лизинга по соглашению об уступке требования автомобиль был передан от Лизингодателя напрямую нашему единственному учредителю и генеральному директору. Собственником стал он. Является ли это продажей между физическим лицом и организацией? Должен ли он выкупать автомобиль у предприятия?

Здравствуйте! Да,является. Должны оформить или договор купли-продажи, или иной договор на основании которого передали автомобиль ГД.

Вопрос по лизингу у нас ООО в лизинге 5 а/м, 2 машины в марте месяце выходят с лизинга, 3 соответственно в течении года. По первым 2 машинам остаток по 150 т.руб. соответственно. Выплачено по 2400000 руб. Сейчас очень сложная финансовая ситуация, оплачиваем с небольшой задержкой. Лизингодатель хочет забрать машины. Что можно сделать?

Нужно почитать договор. В договоре все должно быть оговорено, в том числе и порядок разрешения споров. Если нужна помощь то наш офис в г. Тольятти: Дзержинского 68 А оф. 17 тел. 464621

У меня машина в лизинге. Есть просрочка по обязательствам — 3 месяца. Сегодня лизингодатель прислал смс, в котором сообщил, что если я не оплату задолженность в течении 2 дней, то он обратится в ГИБДД и объявит транспортное средство в федеральный розыск. Законны ли действия лизингодателя или все споры разрешаются только через суд?

ГИБДД поможем ему изъятие свою машину, а долги будет взыскивать через суд..

3 года назад брал автор в лизинг. Выплатил порядка 60% стоимости. На данный момент есть заявление от лизингодателя, требование оплатить 490000 рублей.

Могу я, не платить каско, если моя машина находится в лизинге. Взяли машину 2014 году, она на балансе у лизингодателя, а остаточная стоимость этой машины списана.

При регистрации автомобиля взятого в лизинг у организации физическим лицом.

Моя компания, 24.04.15 г, взяла в годовой лизинг автомобиль газ-Соболь.

У ООО был заключен договор лизинга, который подходит к завершению. А/м числится на балансе лизингодателя.

Наша компания взяла в лизинг грузовую сцепку на три года. Через год произошло ДТП три месяца страховая решала что делать.

Я ИП приобрела в лизинг автомобиль на 13 мес. (авто на балансе лизингодателя)

У меня вопрос. Договор лизинга был расторгнут по причине просрочек. Что будет, если лизинговый авто не вернуть лизингодателю, какие последствия?

У ООО есть два договора лизинга (автомобили). Лизингодатель на данный момент на стадии ликвидации (1 публикация уже есть).

Страховая компания выплатила страховку за полную гибель ТС лизингодателю.

Лизинг на ООО с общей системой налогообложения подходит к завершению, выкупной платеж около 60 тыс.

Источник https://ebpl.ru/raznoe/lizing-kakoj-dogovor-2/

Источник

Источник

Источник