Почему ипотека на долгий срок — это нормально

Ипотека — это долгосрочный кредит на жильё. Минимальный Ипотека в банках России период — 1 год, максимальный — 30 лет. Как и любой кредит, ипотека — это переплата. Банк даёт деньги в долг и берёт за это проценты. Чем дольше человек пользуется этими средствами, тем больше процентов платит. В случае с ипотекой получается, что мы используем деньги банка 20–30 лет, поэтому переплата выходит катастрофической.

Для примера возьмём сумму 2,4 миллиона рублей. Процентная ставка — 9,2%.

| Срок ипотеки | 5 лет | 10 лет | 15 лет | 20 лет | 25 лет | 30 лет |

| Ежемесячный платёж, в рублях | 50 054 | 30 663 | 24 629 | 21 904 | 20 471 | 19 658 |

| Итоговая стоимость кредита, в рублях | 3 003 240 | 3 679 560 | 4 433 220 | 5 256 960 | 6 141 300 | 7 076 880 |

| Переплата, в рублях | 603 240 | 1 279 560 | 2 033 220 | 2 856 960 | 3 741 000 | 4 676 880 |

При ипотеке на 20 лет платёж будет составлять 21 904 рубля, а переплата — 2 миллиона 856 тысяч рублей, то есть больше той суммы, что мы взяли в кредит изначально.

Подставьте в таблицу свои числа, чтобы посмотреть, на какой срок лучше взять ипотеку. Посчитать размер платежей можно в любом ипотечном калькуляторе — например, здесь.

В нашем случае платёж по ипотеке на 20 лет отличается от платежа, рассчитанного на 30 лет, всего на 2 246 рублей, а переплата — больше на 2 миллиона 643 тысячи рублей. За эти 10 лет вы будете отдавать 264 тысячи в год или 22 тысячи в месяц — неоправданная цена за разницу в 2 246 рублей.

Почему всё не так страшно, как кажется

На первый взгляд долгосрочная ипотека — это кабала на всю жизнь. Ради собственных квадратных метров нужно каждый месяц отчислять существенную часть зарплаты — и делать это на протяжении 20–30 лет. И в итоге банк получит в два-три раза больше, чем выдал изначально. Однако, если разобраться, всё не так страшно.

Вы выбираете комфортные платежи

Ипотека на долгий срок позволяет сохранить привычный образ жизни и не переходить на режим жёсткой экономии. За счёт того, что вы берёте заём на 20–30 лет, ежемесячный платёж не будет очень большим. Для жителей крупных городов его сумма будет даже меньше, чем стоимость аренды квартиры.

Например, вы купили квартиру в новостройке за 3 миллиона рублей. Первоначальный взнос — 600 тысяч, остальное взяли в ипотеку под 9,2% годовых. Если брать кредит на 10 лет, то платеж будет составлять 30 663 рубля, а если на 20 лет — 21 904 рубля. Получается почти на 9 тысяч меньше.

Снижается риск просрочки платежа

Самый страшный вопрос для тех, кто берёт ипотеку: «Хватит ли мне денег на её выплату?» Многие живут надеждой, что через пару месяцев станет легче, но ситуация в стране складывается так, что цены растут, а зарплаты — нет. И если сегодня платить трудно, то завтра будет ещё сложнее. Поэтому, если изначально не уверены, что потянете большие платежи, лучше подстраховаться.

В Telegram-канале «Лайфхакер» только лучшие тексты о технологиях, отношениях, спорте, кино и многом другом. Подписывайтесь!

В нашем Pinterest только лучшие тексты об отношениях, спорте, кино, здоровье и многом другом. Подписывайтесь!

С ипотекой на долгий срок вы так не рискуете: 20 тысяч выплатить проще, чем 30. В случае форс-мажора вам будет легче найти деньги.

А если зарплату всё-таки повысят, платёж будет напрягать ещё меньше. Например, вы получали 40 тысяч рублей, а за ипотеку отдавали 21 900 — больше половины зарплаты. Через год вы набрались опыта и стали получать 55 тысяч, а платёж по кредиту остался тот же — 21 900 рублей.

Вы можете досрочно гасить ипотеку

Сравнительно небольшой ежемесячный платёж оставляет пространство для манёвра: когда появляются свободные деньги, можно гасить ипотеку досрочно. Например, если получили премию, нашли подработку или вам повысили зарплату. Досрочные платежи идут на погашение долга, а не процентов по нему, поэтому вы быстрее отдадите кредит и меньше переплатите банку.

Есть две стратегии досрочного погашения: сокращение срока или платёжа. В первом случае вы быстрее погасите долг, во втором — с каждым месяцем будете отдавать банку меньше. Нельзя точно сказать, какая стратегия выгоднее: нужно делать расчёты для конкретного кредита и смотреть, какой вариант предпочтительнее для вас.

Посмотрим, как будет уменьшаться переплата, если выбрать стратегию сокращения срока. Берём для примера всё те же 2,4 миллиона рублей на 20 лет. Вот что будет, если вы вносите досрочные платежи:

- Один досрочный платёж. В конце года вам выдают тринадцатую зарплату — 40 тысяч рублей. Вы направляете эти деньги на погашение ипотеки. Такой платёж сэкономит вам 187 тысяч переплаты и уменьшит срок кредита на 11 месяцев.

- 10 платежей по 20 тысяч за 5 лет. Время от времени у вас появляются свободные деньги. Вы делаете 10 досрочных платежей по 20 тысяч рублей в первые 5 лет ипотеки. Это сэкономит вам 635 тысяч рублей и уменьшит срок кредита больше чем на 3 года.

- 10 платежей по 40 тысяч за 10 лет. 10 лет подряд вы вкладываете тринадцатую зарплату — 40 тысяч рублей — в досрочное погашение. Это сэкономит 884 тысячи рублей и уменьшит срок кредита на 5 лет.

Рассчитать, сколько вы сэкономите на досрочных погашениях, можно здесь. А ещё обязательно прочитайте нашу статью о том, какую стратегию выбрать, чтобы быстрее отдать банковский заём.

Инфляция обесценивает ваш долг

Говоря об огромной переплате, не стоит забывать и об инфляции — обесценивании денег. 20 лет назад буханку хлеба можно было купить за 7 Средние потребительские цены на товары и услуги — Федеральная служба государственной статистики рублей, сейчас — за 27, а через 10 лет — за условные 47 рублей.

Ничего хорошего в инфляции нет, но в случае с ипотекой она вам только на руку: цены растут, зарплаты индексируются, ваша квартира дорожает на рынке недвижимости, а платёж по ипотеке не меняется.

В 2029 году вы будете отдавать долг банку по ценам 2019 года, даже если эти деньги обесценятся настолько, что на них можно будет купить только хлеб.

Никто не может точно сказать, какой будет инфляция через 5–10 лет. С 2010 по 2018 год она составила 64,3% Уровень инфляции в Российской Федерации . Если такие темпы сохранятся, то через 10 лет ваша квартира за 3 миллиона будет стоить почти 5 миллионов, через 15 лет — 6,6 миллиона рублей, а через 20 лет — больше 10 миллионов.

А если темпы инфляции снизятся, будут дешеветь ЦБ назвал условия снижения ставки по ипотеке до 8% и кредиты. В такой ситуации вы можете сделать рефинансирование ипотеки — банк снизит вам процентную ставку.

Вы сможете купить квартиру лучше и больше

Банк с большей вероятностью одобрит ипотеку на долгий срок, чем на короткий. Для него это выгоднее: вы будете дольше отдавать кредит и выплатите больше процентов. Кроме того, так банк перестраховывается: заёмщику легче гасить небольшие платежи, а значит, не будет и просрочек.

При долгосрочном кредитовании банк также, скорее всего, одобрит заём на более крупную сумму. Объясняется это просто: размер ипотеки зависит от размера доходов плательщика. Его рассчитывают так, чтобы ежемесячный платёж не превышал Коэффициент «платёж/доход» 40–60% от общего дохода. Соответственно, чем дольше срок ипотеки и меньше размер платежа, тем большую сумму банк одобрит.

Долгосрочная ипотека позволяет взять кредит на большую сумму и купить квартиру большей площади или в более комфортабельном районе.

Например, семья из двух человек с доходом в 150 тысяч рублей в месяц может взять ипотеку на 5 лет — банк одобрит им кредит на сумму около 2,5 миллиона рублей. Если же рассмотреть для этой же семьи кредит на 25 лет, то банк одобрит уже 6 миллионов.

Как выбрать банк для ипотеки в 2020 году

Ипотека

Долгосрочную ссуду под залог имущества называют ипотекой. Каждый банк, который предоставляет такой кредит, может самостоятельно устанавливать сумму первоначального взноса и ежемесячных выплат. Нужно очень серьезно отнестись к выбору финансового учреждения. В этой статье мы расскажем вам, как выбрать банк для ипотеки и на что обращать внимание.

Что такое ипотека и какие виды ее различают

Говоря простым языком, ипотека – это такая сделка между физическим лицом (или индивидуальным предпринимателем) и банком, когда подписывается договор ипотечного залога. По нему вы получаете деньги в необходимом объеме и обязуетесь ежемесячно выплачивать банку сумму, которая прописана в договоре. При этом под ипотеку попадает то недвижимое имущество, которое по договору передано в залог.

- жилой дом;

- дачу;

- участок земли;

- квартиру;

- другие объекты недвижимости.

Если кредитополучатель прекращает соблюдать договор, то собственником имущества, которое предоставлено в залог, становится кредитная организация. Недвижимость можно продать, чтобы финансовое учреждение не терпело убытки. Это основополагающие условия ипотечного рынка в России. Главный документ, которому следуют финансовые учреждения при составлении договора на ипотеку, является Федеральный закон «Об ипотеке (залоге недвижимости)», принятый в 1998 году.

- выдается на длительный срок (5–50 лет);

- имеет четкое назначение;

- небольшие процентные ставки;

- строгое соблюдение закона «Об ипотеке» при оформлении.

Недвижимость, которая предоставлена в качестве залога, принадлежит заемщику, но до полного погашения кредита никаких прав на распоряжение этим имуществом он не имеет. Если возникают проблемы с погашением долга, то кредитная организация имеет право выбрать способ использования этого имущество по своему усмотрению.

Между финансовыми организациями существует конкуренция. Чтобы привлекать к себе клиентов, кредитные учреждения разрабатывают и внедряют различные ипотечные программы, названия которых отражают цель или способ получения ипотечного кредита.

В повседневной жизни под ипотекой принято называть деньги, которые банк дает в залог, а затем их нужно возвращать, иначе вас лишат заложенного имущества.

Ипотеку можно выбрать:

- На приобретение жилья на вторичном рынке. Основные плюсы: оптимальные проценты, быстрое оформление, гибкие условия по договору. Отличительная особенность: требуется обязательное титульное страхование.

- На недвижимость, которая находится в процессе строительства. Если застройщика одобрил банк, то жилье можно покупать на стадии строительства. Сумма по договору будет меньше, так как оценивается ниже, но процентные ставки по кредиту будут самые высокие.

- На покупку участка земли. В данной ситуации банк берет в залог недвижимость, которая будет равноценна приобретаемой земле. А заемщик начинает новое строительство на участке. Пока долг не будет погашен, у банка в залоге будет всё то, что заемщик построил на приобретенной земле.

Ипотеку можно классифицировать и по другим критериям:

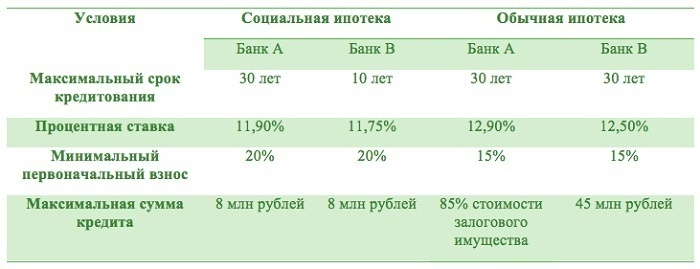

- Социальная ипотека Выбирает ее малоимущая категория населения, которая стоит в очереди на получение жилплощади:

- молодые семьи с двумя и более детьми;

- семьи, где живет инвалид, поставленный на учет до 1 января 2015 года;

- работники культуры, спорта, соцзащиты;

- ветераны;

- работники научных центров с государственным статусом;

- сотрудники оборонно-промышленного комплекса.

Для этих категорий населения государство осуществляет финансовую поддержку по выполнению обязательств по договору ипотеки перед банком.

- цена на государственное жилье будет ниже;

- государством дотируются проценты по кредиту;

- ипотека частично субсидируется государством.

Срок ипотечного кредита не превышает 25 лет. К моменту погашения долга военнослужащему должно быть не более 45 лет. Процент по кредиту в среднем равен 12,5 %, при этом максимальная сумма кредита – 2 400 000 рублей.

Какой банк выбрать для ипотеки в 2020 году: топ-5 самых выгодных

Рынок финансовых услуг разнообразен, поэтому следует знать, как выбрать банк для ипотеки и на что обращать внимание. Легко запутаться среди такого обилия предложений от всевозможных кредитных организаций. Каждая старается прорекламировать свои услуги с максимально выгодной стороны. Чтобы правильно выбрать банк для ипотеки в 2020 году, можно воспользоваться информацией о топ-5 лучших финансовых учреждений для ипотечного кредита. Специалисты проанализировали различные данные и составили рейтинг банков.

-

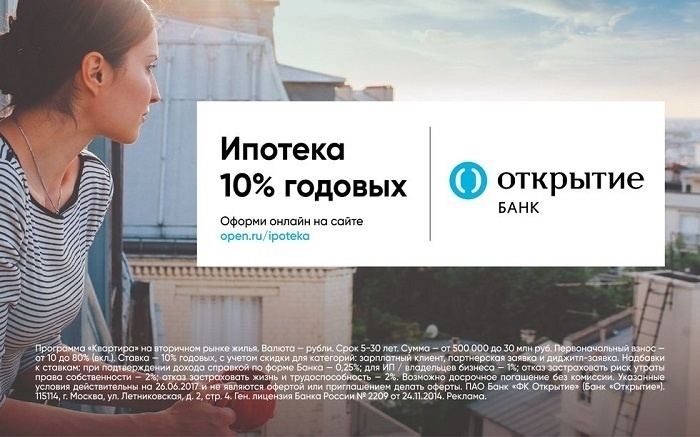

Банк «Открытие» Это финансовое учреждение стоит того, чтобы обратить внимание на программы, которые он разработал для своих клиентов. По ипотеке предоставлены очень лояльные условия. Клиент может выбрать одну из нескольких программ в зависимости от своих возможностей и потребностей.

Если вы решите выбрать банк «Открытие», то обратите внимание, какие виды ипотечных программ он предлагает:

- Покупка квартиры в новостройке.

- Покупка квартиры на вторичном рынке.

- Рефинансирование ипотечных кредитов других банков.

- Военная ипотека.

- Недвижимость под материнский капитал.

- Ипотечное кредитование на покупку больших апартаментов.

Анкету заявителя будут рассматривать банки-партнеры. После того как заявка будет одобрена, вам останется лишь выбрать финансовое учреждение исходя из наиболее выгодных условий. Есть приятный бонус: при оформлении ипотеки в «Тинькофф Банке» предоставляется скидка на процентную ставку до 1,5 %. Если учесть сумму кредита, то такая скидка поможет существенно сэкономить.

Если вы выбрали «Банк Жилищного Финансирования», то основными условиями предоставления ипотечного кредитования будут следующие:

- Для оформления договора ипотеки нужно всего 2 документа (паспорт и второй документ — СНИЛС, ИНН, водительское удостоверение).

- Существует программа, которая позволяет получить кредит без справок в день обращения.

- Если подтвердить официальный доход, то можно снизить процентную ставку и увеличить лимит кредитования.

- Процесс оформления сделки и квартиры в собственность происходит в течение 3 дней.

- Ипотечный кредит выдается напрямую от банка, без участия агентов, посредников и комиссий.

- Онлайн-заявку на оформление ипотеки могут разместить жители следующих городов: Москва и Московская область, Санкт-Петербург и Ленинградская область, Волгоград, Екатеринбург, Казань, Краснодар, Красноярск, Нижний Новгород, Саратов, Новороссийск, Новосибирск, Омск.

- Минимальная процентная ставка стартует с 10,2 %.

- Низкий первоначальный внос – 10 %.

- Можно оформить договор на условиях зачета материнского капитала в счет аванса.

Воспользовавшись услугами ВТБ, вы можете выбрать программу «Ипотечный кредит с господдержкой». Семьи, у которых появился второй или третий ребенок после 1 января 2018 года, попадают под льготное кредитование: при первоначальном взносе от 20 % ставка по кредиту на некоторое время устанавливается в размере 6 %.

Советы, как выбрать банк для ипотеки

Вы определились, что лучшей возможностью для приобретения собственного жилья является ипотека. Какой банк лучше выбрать – сложный вопрос. Стоит углубленно изучить все нюансы. Такой подход поможет выбрать правильное финансовое учреждение.

-

Пожелания и возможности. В первую очередь стоит понимать, что у одного и того же кредитора условия для приобретения вторичного жилья, квартиры в новостройке, частного дома будут отличаться. Ограничениями могут быть различные технические критерии: год постройки, этажность дома, материал стен и перекрытий и многое другое. На условия выдачи ссуды будет влиять даже то, где находится дом – в Москве или регионах.

Вторым этапом следует изучение информации о размере первоначального взноса, так как от этого будет зависеть сумма кредита. Нужно понимать, что при покупке жилья в ипотеку возникает множество других обязательных трат. А значит, нельзя полностью рассчитывать на то, что все деньги, которые есть в наличии, вы потратите только на первоначальный взнос.

Третий этап подразумевает реальную оценку своих финансовых возможностей. Нужно осознавать, какую сумму ежемесячно необходимо будет отдавать банку на протяжении нескольких десятков лет. Если размер этого платежа каждый месяц вынуждает быть на грани выживания, то стоит еще раз подумать – нужно ли обременять себя ипотечным кредитом.

На четвертом этапе можно задуматься о своей привлекательности для банка. Чем выше официальный доход, больше трудовой стаж и привлекательнее кредитная история, тем более низкая процентная ставка предлагается банком заемщику. Возраст также имеет значение. Обычно банк указывает в условиях для выдачи кредита максимальный возраст заемщика на момент погашения долга по договору, а не на дату его заключения. Поэтому возраст может стать преградой для получения ипотечного кредита.

Стоит подумать о том, чтобы выбрать небольшие кредитные учреждения, которые специализируются на выдаче ипотечных кредитов. Чаще всего они могут предложить несколько программ, среди которых можно подобрать ту, где условия будут максимально выгодными. Такие банки обычно рассматривают заявление, согласовывают и выдают кредит в довольно короткие сроки.

Помогают сделать выбор в сторону конкретного финансового учреждения еще и такие нюансы: специалисты кредитной организации разработали большое количество ипотечных программ, наладили деловые отношения с застройщиками и риелторами. Есть банки, которые даже имеют собственные базы выставленного на продажу жилья. Это свидетельствует о долгосрочной цели существования финансового учреждения.

- размера процентной ставки по кредиту;

- наличия основной и суммы дополнительных комиссий;

- размера страховых платежей;

- схемы расчета графика погашения.

Обычно банк может предоставить самый низкий процент по кредиту своему действующему клиенту, особенно если не было вопросов по кредитной истории. Поэтому для начала можно выбрать финансовое учреждение, где вы уже обслуживались ранее или клиентом которого являетесь сейчас. Возможно, именно там будут самые выгодные условия.

Чаще всего кредитная организация не дает клиенту возможность выбрать график погашения кредита. Существует аннуитетный график – это когда заемщик ежемесячно платит одну и ту же сумму независимо от остатка задолженности; дифференцированный способ погашения – когда сумму основного долга клиент банка выплачивает ежемесячно равными долями. Проценты рассчитываются от остатка задолженности. Клиенту лучше выбрать второй вариант. Он очень выгоден, так как сумма ежемесячного платежа уменьшается в процессе погашения кредита.

Но банку выгоден вариант аннуитетного графика, поэтому чаще всего именно он и используется по умолчанию. Если же заемщику непосилен такой график, обязательно нужно уточнить о возможности использования дифференцированной схемы погашения кредита.

В соответствии с действующим законодательством при заключении договора на ипотеку обязательно оформляется исключительное страхование недвижимости. Часто финансовые учреждения требуют заключить договор страхования жизни и здоровья, а также титульного страхования. Заемщик может отказаться от необязательных видов страхования, но в таком случае банк повышает ставку по ссуде.

Стоит учесть все подобные дополнительные платежи при выборе кредитной организации, так как все эти нюансы делают заем более дорогим. Частенько клиент не может выбрать сам страховую организацию. В основном ее навязывают банки. Для заемщика условия подобных страховщиков обычно крайне невыгодны.

Для привлечения новых клиентов банки периодически проводят акции. Условия могут быть довольно привлекательными, но стоит проанализировать все условия договора, так как наверняка есть и подводные камни, которые могут идти вразрез с возможностями заемщика. Например, высокая сумма комиссии или запрет на досрочное погашение.

Перед тем как окончательно выбрать финансовое учреждение, хорошо было бы ознакомиться заранее с предварительным расчетом графика платежей и дополнительных расходов в письменном виде. Полезно изучить кредитный договор. По отдельным или непонятным пунктам можно проконсультироваться с юристом.

Еще 5 рекомендаций, как выбрать банк для ипотеки

- Обратите внимание на «зарплатный» банк. Можно рассчитывать на более лояльные условия банка, если заемщик является участником зарплатного проекта именно в этом учреждении. В таком случае заявка будет рассмотрена намного быстрее, необходимо будет предоставить меньше документов, а также есть шанс на льготные ставки по кредиту. Кроме этого, можно рассчитывать на понижающие коэффициенты для ипотечной ставки по стандартным программам. Обычно это от 0,25 до 0,5 %.

- Не игнорируйте коммерческие банки. Не стоит соглашаться на менее выгодные условия только потому, что вам это кредитное учреждение известно давно. Можно выбрать подходящую организацию среди множества коммерческих банков, которые предлагают действительно выгодные условия. Часто встречаются довольно гибкие условия, выгодные обеим сторонам. «Райффайзенбанк» предоставляет по программам с господдержкой одну из самых низких ставок: при первоначальном взносе от 50 % ставка по кредиту составляет 11 %, в других случаях 11,5 %. А вот «Металлинвестбанк» предлагает 13,5 % при первоначальном взносе от 10 % по стандартной программе кредитования.

- Особые программы для индивидуальных предпринимателей. Если индивидуальный предприниматель или владелец собственного бизнеса хочет оформить ипотеку, то выбрать банк стоит тот, где оформляют кредиты по программам с упрощенным рассмотрением заемщиков. Это намного быстрее и документов требуется меньше, чем при стандартных программах. Некоторые финансовые учреждения не принимают на рассмотрение заявления от предпринимателей, использующих единый налог на вмененный доход. В данной ситуации намного сложнее проследить реальные доходы потенциального заемщика.

- Возраст — начиная с 21 года на дату подписания договора и 65 лет на время полного погашения долга.

- Стабильная работа — стаж на последнем месте не менее полугода.

- Уровень дохода — его месячный размер должен быть в 2,5 раза больше, чем регулярный месячный взнос. Учитывается доход всей семьи заемщика.

- Доказательство наличия суммы первоначального взноса. Обычно это от 10 до 30 %.

- Созаемщики — нужны, когда размер дохода самого заемщика не удовлетворяет банк.

Документы для оформления ипотеки

Стоит ознакомиться с перечнем документов для получения ипотечного кредита. Основной список выглядит так:

- Заявление. Заполняется в банке или дома. Бланк можно скачать с официального сайта кредитного учреждения.

- Анкета банка — форма анкеты у банков может отличаться.

- Копия паспорта заявителя (для сверки надо будет предъявить оригинал).

- Копия свидетельства ИНН.

- Ксерокопия СНИЛС (свидетельство о пенсионном страховании – зеленая ламинированная карточка).

- Для мужчин призывного возраста — копия военного билета.

- Если заявитель состоит в браке — свидетельство о браке, а также брачный контракт при его наличии.

- Свидетельства о рождении детей, если таковые есть.

- Документы об образовании заявителя — дипломы, сертификаты и так далее.

- Бумаги, которые подтверждают уровень доходов по месту работы и из других источников — алименты, средства от сдачи недвижимости, финансовая помощь и прочее.

Единичные финансовые учреждения ограничиваются таким списком. В основном просят предоставить еще ряд документов. Они могут повысить шансы на получение кредита.

Возможные варианты запрашиваемых документов:

- Паспорта всех ближайших членов семьи, а также свидетельства о смерти тех родственников, которых уже нет в живых.

- Копии пенсионных удостоверений, а также справки, подтверждающие размер пенсионных выплат на нетрудоспособных пожилых родственников (родители, бабушки и дедушки).

- Справка из паспортного стола о регистрации по месту жительства.

Если у заявителя есть ценное имущество (другая недвижимость, автомобиль или иное транспортное средство и т. п.), то это значительно повышает шансы предоставления нужной суммы кредита. Стоит только включить в список предоставляемых документов свидетельство о владении имуществом. Также положительное влияние окажет передача выписки движения средств на счету в банке, если такой имеется. Кредитная организация, скорее всего, сможет выбрать именно вас в качестве своего клиента.

Бывает, что финансовые учреждения просят приложить к пакету документов чеки об оплате коммунальных услуг. Так оценивают платежеспособность клиента. Для индивидуальных предпринимателей подтверждать свою платежеспособность нужно путем предоставления определенных документов: уставные документы, бухгалтерский баланс, выписки и другие бумаги, которые подтверждают, что бизнес развивается и приносит прибыль.

Если клиент хочет использовать материнский капитал, то нужно предоставить сертификат на него. А также справку об остатке средств этого капитала – выдает Пенсионный фонд РФ.

Помните, если в одном из банков вам отказали, это не значит, что отказ будет везде. Это не так. Обратиться за ипотекой можно в несколько финансовых учреждений, выбрав для себя оптимальный вариант. Цель приобрести свое жилье вполне осуществима. Главное внимательно изучить всю информацию, проанализировать и четко обозначить для себя все условия ипотеки.

Источник https://lifehacker.ru/dolgosrochnaya-ipoteka/

Источник https://www.papabankir.ru/ipoteka/kak-vybrat-bank-dlya-ipoteki/

Источник

Источник