Какие кредитные карты можно получить с доставкой по почте в России

Получить карту с кредитным лимитом в ближайшем почтовом отделении часто удобнее и проще, чем лично посещать офис финансовой организации. Как это сделать, и в каком банке выгодно оформить «пластик» – в подробном обзоре.

10 предложений – 5 банков, готовых направить кредитку почтой

На какие организации стоит обратить внимание, когда за получением кредитки не хочется идти дальше почтового отделения?

Почта Банк

Это самый простой выход из ситуации – визит на почту и станет посещением банка. Оформить кредитку здесь обещают в течение 1 дня. Финансовая организация разработала 5 розничных продуктов по кредитным картам:

- Почтовый экспресс (3 тарифа) подойдет для «займа до зарплаты». Задолженность на конец расчетного месяца лучше погасить, чтобы избежать платы за обслуживание.

- «Элемент 120» – хороший вариант, если планируются крупные траты с расчетом закрыть долг в течение 4-х месяцев. Еще один плюс: одна из самых низких ставок на полученные в банкомате средства.

- «Зеленый мир» – отличное предложение для покупок. Льготный период 2 месяца плюс невысокий процент, если в течение 60 дней не удалось рассчитаться.

при оплате товаров

Почтовый Экспресс 5000

Почтовый Экспресс 10000

Почтовый Экспресс 15000

Элемент120

900 р. / 900 р. со второго года

27.9% / 5.9%, min 300 р.

Зеленый мир

29.9% / 3.9%, min 300 р.

*Если на конец расчетного периода (месяц) задолженность не будет погашена, возникнут ежемесячные затраты за обслуживание в размере 300 / 500 / 600 р.

Предоставляются кредиты лицам не моложе 18 лет. Обязательно иметь адрес электронной почты, мобильный, дополнительный контактный номер. Для оформления понадобится паспорт, номер СНИЛС и второй документ (кроме ИНН и СНИЛС). Работающие граждане должны иметь стаж не менее трех месяцев, сообщить рабочий телефон, а также для лимита свыше 15 тыс. руб. – указать ИНН работодателя.

Тинькофф

Банк активно рекламирует предложение о направлении банковских карточек почтовой связью. Но самое главное ценовое условие – об уровне процентной ставки – устанавливается индивидуально, тарифами прописаны только границы значений. Плюсы: отлаженная система дистанционной работы и лояльный подход к заемщикам.

при оплате товаров

Тинькофф Платинум

32.9 – 49.9% / 2.9% +290 р.

В кратких условиях продукта приведены ставки 24.9% / 32.9% за операции покупки / получение наличных, при этом присутствует ежемесячная страховка – 0.89% от задолженности.

Кредит оформляется клиентам с 18 лет, по паспорту. Допустима временная прописка на территории РФ.

Банк Хоум Кредит

На выбор – 3 варианта тарифных планов. В рамках продуктов «Карта с пользой» предлагается подключение в программе cashback. Но это обойдется ежегодными затратами в размере 990 и 4 990 руб. для Gold и Platinum.

Простыми расчетами можно выяснить, что при минимальном уровне cashback стоимость подключения к программе «вернется», если ежемесячные траты составят 8 250 для Visa Gold и 27 700 руб. для Visa Platinum.

при оплате товаров

С пользой Platinum – Visa

С пользой Gold – Visa

49.9% / 4.9% min 399 р.

Быстрые покупки

Тарифами предусмотрена компенсация расходов кредитора по страхованию. При наличии задолженности на расчетную дату затраты увеличатся на 0.9% ежемесячно.

Требования: возраст от 21 года, стаж от 3-х месяцев и наличие двух контактных номеров телефонов, один из которых – стационарный рабочий.

Русский Стандарт

Привлекательность двух последних предложений определить сложно. Русский Стандарт не указывает в размещенных на сайте тарифах точные процентные ставки. Стоимость кредитования устанавливается индивидуально начиная с 19.9% или 29.9% годовых.

Цена первого года обслуживания для предложения «Голд» – выше, чем у конкурентов: включая стоимость выпуска, она составит 3000 руб. Но стоит отметить, что «Русский Стандарт» возглавил рейтинг Premium Banking Award 2016 (Frank RG) в одной из номинаций – «Уникальное карточное предложение» (подробнее на РБК: http://money.rbc.ru/news/5845fa2b9a7947cf94ebda95). Рейтинг составлялся в поисках «лучших» в премиальном обслуживании, поэтому стоимость вполне может быть оправдана условиями премиального пакета.

при оплате товаров

Выпуск и обслуживание

Русский Стандарт КЛАССИК MasterCard/Visa

от 29.9% / 4.9% min 499 р.

Русский Стандарт

ГОЛД MasterCard/Visa

от 19.9% / 4.9% min 499 р.

Воспользоваться предложением можно клиентам с постоянным доходом, не моложе 25 лет. Оформление по паспорту.

ОТП Банк

Кредитная организация направляет пластик почтовой связью только тем, кто уже ранее обслуживался. Второй вариант – подать заявку на рассмотрение в офисе, а получение именного пластика уже согласовать по почте. Но если потенциальный клиент ни разу (хотя бы раньше) не посещал офис ОТП – предложение будет не доступно.

Тарифы отличаются максимальной «прозрачностью» – только процентная ставка в двух вариантах: при снятии средств и при расчетах за товары и услуги, если задолженность не закрыта в течение беспроцентного срока.

при оплате товаров

Понятная карта

Получить кредит могут граждане старше 20 лет, предоставив паспорт и Свидетельство ИНН. Требования включают трехмесячный стаж, минимальный доход 7 000 руб. (10 000 – для Москвы и области) и отсутствие отрицательной кредитной истории.

Поскольку актуальная справка о доходах и копия трудовой книжки не предоставляется, то можно рассчитывать на заем не более 100 тыс. руб. Сумму увеличат в два раза, если клиент посетит банковский офис с документами, подтверждающими стаж и доход. При этом кредитор снизит процентные ставки до 24% (37%) на операции оплаты за товары и услуги (наличные).

У предложения есть и минус: на почту придется идти дважды. Кредитор присылает кредитку, а затем – после ее активации – формирует и направляет ПИН-код также почтовым отправлением. Вся процедура может затянуться в зависимости от длительности почтовой пересылки, что не всегда удобно.

Как выбрать кредитора: считаем затраты

Особенность кредитования по карте – большое количество комиссий и дополнительных условий в тарифах. Не всегда «с первого взгляда» можно определить, кто предлагает карту дешевле и удобнее.

Что нужно учесть при выборе?

- Проценты и условия льготного периода.

- Комиссии за снятие средств, за выпуск и годовое обслуживание.

- Затраты на страхование.

- Полную информацию о тарифах – плата может взиматься в самых «неожиданных» вариантах.

Главное правило – рассматривать все условия в совокупности. Делать выводы лучше на основе цифр и с учетом того, для чего оформляется карта.

Ситуация 1:

- лимит используется и для покупок, и для получения наличных;

- на расчетную дату – задолженность есть;

- условия льготного периода – выполнены.

Операции по картсчету

Расчет за товары

Первая операция прошла в начале льготного периода, и в течение него погашена задолженность. «Льготный» срок на снятие средств не действует, проценты начисляются за все 26 дней: с 15 янв. по 10 февр. 2017.

За 41 день – с 01.01.2017 по 10.02.2017 вкл. – в затратах учтены 41/365 годовой стоимости обслуживания, включая плату за выпуск и за 1-й год использования карты.

Расчет затрат на примере тарифов Тинькофф (руб.)

Проценты на задолженность

· по операциям покупок

· по операциям получения наличных средств

10 000 × 32.9% ÷ 365 дн.× 26 дн. =

Комиссия за получение наличных

Комиссия списана за счет кредита, на задолженность начислены проценты

580 × 32.9% ÷ 365 дн.× 26 дн. =

Плата за включение в программу страхования

590 ÷ 365 дн. × 41 дн. =

Ситуация 2:

- условия беспроцентного периода – не выполнены.

Пример аналогичен предыдущему, но теперь проценты начисляются в том числе и по операциям покупки.

Операции по картсчету

В приведенных примерах наиболее выгодное предложение у ОТП: приемлемый размер процентной ставки и отсутствие дополнительных комиссионных расходов позволяют заемщику экономить. Однако ОТП направляет карту почтой только своим клиентам – для новых заемщиков карточный продукт оформить дистанционно нельзя.

Среди остальных предложений – выделяется Почта Банк. Клиент здесь оформляет заем «очно», что уменьшает риски, а значит и позволяет кредитной организации снизить тарифы.

Выгодность остальных программ кредитования зависит от того, как используются заемные средства. Так, в Тинькофф не очень экономно снимать деньги за счет кредита из-за высоких комиссионных затрат (2,9% + 290 руб.), но если использовать пластик как расчетный инструмент – предложение становится вполне конкурентным.

Затраты по карточным продуктам Русского Стандарта приведены справочно, поскольку посчитаны по минимальным процентным ставкам, а на такие условия могут рассчитывать только те, кто ранее кредитовался в организации и не допускал просрочек.

Как заказать карту: 4 шага до кредитного лимита

Шаг 1. Онлайн-заявка

Все оформляется на сайте в виде заполнения «электронной» анкеты. При этом данные просто вносятся в поля формы – сканировать документы, фотографировать себя на веб-камеру не потребуется. Процедура займет от 5 до 20 минут.

Шаг 2. Звонок из банка

На указанный в заявке телефон перезванивает сотрудник банка и задает дополнительные вопросы. Часто специалист повторно уточняет и информацию из анкеты – это делается для того, чтобы убедиться, что заявитель указал достоверные данные и может их уверенно повторить.

Шаг 3. Одобрение заявки

Решение по заявке принимается от 10 минут до 2-х дней (зависит от дня и времени направления запроса), ответ приходит смс-сообщением либо на email.

Параметры кредитования могут отличаться от заявки заемщика. В основном это касается суммы: ее могут уменьшить. Неожиданными могут оказаться и проценты. Так, Тинькофф, Русский Стандарт прописывают в общих тарифах диапазон ставок – индивидуальные же процентные условия часто отличаются от минимальных.

Шаг 4. Получение и активация

Карта приходит «заказной» корреспонденцией – в почтовом отделении понадобится предъявить удостоверение личности. Банковскую карту необходимо активировать. После этого можно использовать заемные средства.

Онлайн-заявка на кредитную карту: что хотят знать банки?

Заявка представляет собой анкету из нескольких блоков:

- общая информация;

- паспортные данные, адреса и контакты;

- о работе и доходах;

- дополнительно – об имуществе в собственности, действующих кредитах.

Часть вопросов в заявке может отсутствовать – кредитор в этом случае уточнит их по телефону. Например, так поступает Хоум Кредит, запрашивая онлайн минимум сведений.

Сведения, которые понадобятся при заполнении онлайн-заявки

Почта Банк, Русский Стандарт и ОТП потребуют подтверждение мобильного номера по СМС в начале заполнения. Телефон должен быть под рукой, иначе продолжить вносить данные – не получится.

Почта Банк попросит указать дату регистрации по месту прописки, а не просто ориентировочный срок. ОТП дополнительно запрашивает номера телефонов и по адресу прописки, и по адресу проживания.

Тинькофф в качестве дополнения предлагает ввести полные данные по автомобилю: тип авто, марка, модель, год выпуска, гос. номер, дата окончания полисов ОСАГО и КАСКО. Кроме того, будут вопросы о том, насколько давно действует номер мобильного телефона, о наличие загранпаспорта и частоте выезда за рубеж. Информация необязательная, но увеличит вероятность одобрения.

Хоум Кредит предлагает «привязать» заявку к аккаунту из социальной сети. На сайте указано, что это рекомендованная опция, которая сократит время рассмотрения анкеты и повысит шансы положительного решения.

Русский Стандарт пришлет смской цифровой код, который можно использовать для общения со службой поддержки.

При заполнении заявки перед переходом к следующему «шагу» анкеты, а также перед отправкой, лучше все перепроверить: часто используется автоматическая проверка данных – досадные ошибки или опечатки могут стать причиной отклонения анкеты.

Разговор с банком: о чем нужно помнить, отвечая на вопросы

Разговор с банковским сотрудником – обязательный этап при дистанционном оформлении кредита. При беседе надо следовать двум принципам.

Учитывать, что для банка важно

Кредитора интересует только одно, чтобы деньги были возвращены в полной сумме и в срок. Это важно помнить, отвечая на вопросы специалиста.

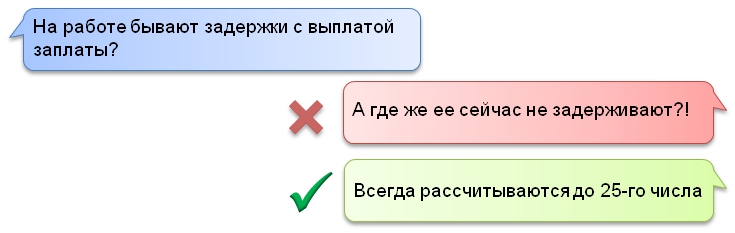

Например, заемщику ежемесячно задерживают зарплату на одну-две недели, и вместо 10 числа выдают 18, иногда позже, но до 25 работодатель всегда производит расчет. На вопрос о задержках оплаты труда, можно ответить по-разному.

Специалисту важно было знать не о фактах задержки зарплаты, а сможет ли заемщик возвращать кредит – и во втором случае как раз был получен нужный ответ.

Не завышать доходы и не скрывать кредиты

Информация о действующих кредитах и кредитной истории кредитной организации доступна, а завышать доходы не имеет смысла. При оценке платежеспособности кредитная организация исходит из допустимой долговой нагрузки, и следовать этому принципу – в интересах заемщика. Разумная оценка финансовых возможностей не позволит накопить много долгов, поэтому здесь лучше опираться на расчеты финансового учреждения, основанные на «реальных» доходах.

Кредит одобрен: как активировать лимит без посещения банка?

Для активации понадобятся:

- карта;

- паспорт;

- сотовый телефон, указанный как основной контакт;

- кодовое слово.

Финансовые организации используют два способа активации пластика без посещения клиентом офиса.

По телефону

Позвонив в call-центр, заемщик называет свои данные, номер полученной карточки, а также кодовое слово. Специалист call-центра активирует карту.

ОТП после активации по телефону направит ПИН-код почтой. Онлайн-операции можно совершать уже на следующий рабочий день после активации, а вот снимать наличные – только после получения ПИН-кода (либо в кассе финансового учреждения при предъявлении паспорта).

В Тинькофф ПИН-код будет сообщен голосовым роботом.

В Русском Стандарте активация может быть проведена по телефону с использованием голосового меню. При оформлении заявки клиенту по СМС направляется код доступа для работы с call-центром – активация проводится при помощи команд меню, кода и номера карты.

На сайте

Тинькофф и Хоум Кредит предлагают активировать карту на сайте. Доступ предоставляется при помощи одноразового пароля, высылаемого смс-сообщением. Сгенерированный в системе ПИН-код можно затем заменить.

Эти манипуляции не понадобятся при получении кредитки в Почта Банке, поскольку клиентом фактически будет посещен офис организации, и полученный пластик будет уже в «рабочем» состоянии.

После активации карты заемщик может использовать лимит для своих целей. Главное помнить, что кредитные средства выгодно возвращать вовремя, не допуская просрочек.

Источник https://sbankami.com/karty/item/358-kakie-kreditnye-karty-mozhno-poluchit-s-dostavkoj-po-pochte-v-rossii

Источник

Источник

Источник