Лучшие кредитные карты

Займ-го.ру составил для вас рейтинг лучших кредитных карт, актуальный для начала 2021 года. В рейтинг вошли самые выгодные кредитки, которые выдают банки России. При составлении этого рейтинга учитывались условия кредитования и отзывы клиентов банков. Сравните информацию о лучших картах, чтобы понять, какую кредитную карту взять именно вам.

| Кред. лимит | Р |

| Проц. ставка | от 9,9% |

| Льгот. период | до 100 дней |

| Стоимость | от 590 р./год |

| Кэшбэк | нет |

| Решение | 1 час |

Нужен только паспорт!

Нужен только паспорт!

| Кред. лимит | Р |

| Проц. ставка | от 12% |

| Льгот. период | до 365 дней |

| Стоимость | от 0 р./год |

| Кэшбэк | до 30% |

| Решение | 5 минут |

| Кред. лимит | Р |

| Проц. ставка | от 29% |

| Льгот. период | до 50 дней |

| Стоимость | 0 руб |

| Кэшбэк | до 30% |

| Решение | от 1 минуты |

| Кред. лимит | Р |

| Проц. ставка | от 11,9% |

| Льгот. период | 111 дней |

| Стоимость | 0 руб |

| Кэшбэк | 1-25% |

| Решение | 2 минуты |

| Кред. лимит | Р |

| Проц. ставка | от 11,6% |

| Льгот. период | до 110 дней |

| Стоимость | 0 руб |

| Кэшбэк | до 15% |

| Решение | 1 день |

| Кред. лимит | Р |

| Проц. ставка | от 23,99% |

| Льгот. период | 60 дней |

| Стоимость | от 990 р./год |

| Кэшбэк | мили |

| Решение | 1-5 дней |

| Кред. лимит | Р |

| Проц. ставка | 0% |

| Рассрочка | до 18 мес. |

| Стоимость | 0 руб. |

| Кэшбэк | до 6% |

| Решение | 5 минут |

Одобрение без справок!

Одобрение без справок!

| Кред. лимит | Р |

| Проц. ставка | от 0% |

| Льгот. период | 3 года |

| Стоимость | от 0 руб |

| Кэшбэк | до 8% |

| Решение | от 2 минут |

| Кред. лимит | Р |

| Проц. ставка | от 13,9% |

| Льгот. период | до 120 дней |

| Стоимость | от 0 р./в год |

| Кэшбэк | нет |

| Решение | от 15 минут |

| Кред. лимит | Р |

| Проц. ставка | от 9,8% |

| Льгот. период | до 110 дней |

| Стоимость | от 0 руб |

| Кэшбэк | нет |

| Решение | от 2 минут |

| Кред. лимит | Р |

| Проц. ставка | от 25,9% |

| Льгот. период | до 62 дней |

| Стоимость | 0 руб |

| Кэшбэк | до 10% |

| Решение | 1 день |

| Кред. лимит | Р |

| Проц. ставка | от 10,9% |

| Льгот. период | до 180 дней |

| Стоимость | 0 руб |

| Кэшбэк | нет |

| Решение | 1 день |

| Кред. лимит | Р |

| Проц. ставка | от 15% |

| Льгот. период | до 55 дней |

| Стоимость | 1890 р./в год |

| Кэшбэк | до 30% |

| Решение | от 2 минут |

| Кред. лимит | Р |

| Проц. ставка | от 13,9% |

| Льгот. период | до 55 дней |

| Стоимость | от 0 р./в год |

| Кэшбэк | до 11% |

| Решение | от 15 минут |

Выгода на АЗС!

Выгода на АЗС!

| Кред. лимит | Р |

| Проц. ставка | от 15% |

| Льгот. период | до 55 дней |

| Стоимость | 990 р./в год |

| Кэшбэк | до 30% |

| Решение | от 2 минут |

На что обратить внимание при выборе самой выгодный кредитной карты

При формировании ТОПа лучших предложений по кредиткам, мы ориентировались на ряд важных параметров, совокупность которых и делает ту или иную кредитную карту самой выгодной. Думая над тем, какую кредитку выгоднее взять, обращайте внимание на следующие параметры:

- наличие и размер кэшбэка (чем больше, тем лучше);

- возможность снятия наличных без процентов;

- стоимость обслуживания (чем ниже, тем выгоднее)

- длительность беспроцентного периода.

Какую кредитную карту лучше оформить?

В рейтинг мы включили только карточки с льготным периодом. Наличие льготного срока позволяет не переплачивать проценты, если вы берете деньги взаймы на небольшой срок.

- Людям со стабильными доходами подходят тарифы с беспроцентным интервалом до 60 банковских дней.

- Если размер вашего дохода изменяется каждый месяц, лучше выбрать тариф со льготным интервалом до 120 банковских дней. Тогда вы с большей вероятностью сможете вносить платежи вовремя и не портить свою кредитную историю.

Выгодные карты дают возможность компенсировать часть расходов за счет бонусной программы. Баллы зачисляется на бонусный счет после оплаты со счета кредитки. Они могут зачисляться за все транзакции или только за сделки с магазинами-партнерами.

Прежде чем оформить кредитку, проверьте размер максимального кредитного лимита. Почти все банки выдают новым клиентам кредитки с минимальным лимитом. Возвращая заемные деньги точно в срок, вы можете постепенно увеличить размер лимита. Обычно банки сами уведомляют об увеличении лимита благонадежных заемщиков.

Лучшие кредитные карты 2021 года

Кредитная карта — отличное решение для планирования бюджета. Лучше оформить кредитную карту, чем брать потребительские кредиты на небольшие суммы или просить деньги взаймы. Один раз уделив время оформлению карточки, вы сможете быстро совершать все необходимые покупки.

В рейтинге мы собрали выгодные предложения, которые позволяют экономить семейный бюджет и получать бонусы по программе лояльности. Все банковские организации, которые вошли в наш список, принимают онлайн заявки от новых клиентов.

Тинькофф Платинум

Самая выгодная кредитная карта по совокупности критериев. Хотя отдельные условия договора уступают предложениям других банков. Но у платиновой карты от Тинькофф есть достоинства, которых нет у прочих карточек:

- начисление бонусных баллов за любые приобретения;

- беспроцентные покупки (рассрочка) в магазинах-партнерах;

- беспроцентное рефинансирование кредитов в течение 120 дней;

- добровольное страхование за 0,89% суммы долга в месяц.

Оформить кредитную карту можно через интернет в режиме онлайн. Взять готовую кредитку можно в отделении почты или через курьерскую службу. Для управления функциями карты удобно использовать мобильное приложение.

«100 дней без процентов» (Альфа Банк)

На второй позиции в нашем рейтинге находится предложение от Alfa Bank. Главные достоинства упомянутой:

- лимит до миллиона рублей;

- продолжительный грейс-период;

- снятие небольших сумм без процентов.

Держатель может добровольно оформить страхование за 1,008% от суммы задолженности. Банк позволяет оплачивать с кредитного счета жилищно-коммунальные услуги. При оплате услуг ЖКХ берется минимальная комиссия: 29 рублей за транзакцию.

Выгодная карта Kviku

Виртуальная кредитная карта Kviku попала в список лучших предложений по причине скорости и простоте оформления. Большой кэшбэк, бесплатное обслуживание, быстрый выпуск карточки, делает её одной из самых доступных. Кстати, кредитка Квику вошла в подборку «Кредитные карты которые дают всем без исключения».

Яндекс.Плюс (Альфа Банк)

Кредитку Яндекс.Плюс можно взять в Альфа Банке или Тинькофф. Наиболее выгодные условия кредитования предлагает Тинькофф Банк.

Владелец получает бонусами 5-10% за оплату в любых сервисах Яндекса, и 30% по специальным предложениям. Доступна беспроцентная рассрочка от магазинов-партнеров на год. Бесплатного обналичивания денег не предусмотрено.

«120 дней без платежей» (Банк Открытие)

Выгодная кредитная карта по продолжительности льготного периода. Размер лимита на траты больше, чем у многих других карточек в нашем списке.

Чтобы взять кредитку, необходимо заплатить 1200 руб. Если сумма покупок каждый месяц будет превышать 5 000 руб., то банк будет возвращать на счет по 100 руб. ежемесячно. Подобная схема называется «условно-бесплатное обслуживание».

Тинькофф All Airlines – лучшая для путешествий

Бесплатные авиабилеты и страховка во время путешествий. Копите мили по карте и расплачивайтесь ими за авиабилеты, ж/д билеты, бронируйте авто и отели. 1 миля = 1 рублю. Кэшбэк до 30%.

МТС Cashback

Это универсальная карта, которую можно использовать и для хранения собственных финансов. Для владельцев кредитки действует бонусная программа:

- 1% бонусов с любых приобретений;

- 5% бонусов от продуктовых магазинов, кинотеатров, АЗС;

- 25% бонусов от партнеров MTC.

Потратить накопленные бонусы можно на услуги MTC (телефонная связь и интернет), а также на приобретение электроники в магазинах-салонах МТС. Цена оформления универсальной карточки: 299 рублей.

Халва (Совкомбанк)

Лучшая кредитная карта для приобретения товаров в рассрочку. Владельцы карточки могут не оплачивать проценты за пользование кредитными деньгами, если совершают покупки у магазинов партнеров. В список участников программы входят крупные супермаркеты, магазины электроники, косметики и др. Карточку принимают в более чем 160 000 розничных магазинов в России.

Выдача и обслуживание карточки проводится бесплатно. Минимального платежа в тарифе нет: клиент обязан погашать задолженность равными частями. Кэшбэк становится доступен, только если держатель кладет на счет свои деньги, не пользуется кредитными средствами. Тогда размер кэшбэка равен 6,0-6,5%.

Кредитная карта УБРиР

Хорошая карта с выгодными бонусами и длительным льготным сроком. Недостатком кредитки служит относительно высокая ставка, неочевидные комиссии и платежи за доп. услуги.

Как рассчитывается число бонусных баллов за транзакции:

- 1% — любое приобретение;

- 10% — только за покупки в отдельных сферах;

- 40% — только покупки по особым предложениям.

Снимать наличные можно без комиссии в банкоматах любой банковской организации (если сумма для снятия не превышает установленный лимит).

Кредитка AlfaTravel – очевидная выгода при поездках

Думаете где лучше брать кредитную карту для путешествий? Обратите внимание на Альфа Тревел. Карточку доставят бесплатно, предоставят беспроцентный период до 60 дней, дадут скидки на походы в театры и музеи, 8% кэшбэка милями. Полная или частичная оплата авиабилетов, ж/д билетов, гостиниц на travel.alfabank.ru по честному курсу.

Кэшбэк (Восточный Банк)

Еще одна универсальная кредитная карта в рейтинге. Если использовать ее как дебетовую, то можно получать процент на остаток по счету, без комиссии снимать наличные деньги.

Банк может подключить 5 вариантов программы лояльности. Клиент вправе сам выбрать, по какой схеме будет получать кэшбэк. Каждая схема содержит набор категорий, за которые насчитывается 10% бонусов. За транзакции во всех остальных категориях начисляется 1% кэшбэка.

Оформить кредитку можно за 1000 рублей, при этом все дальнейшее обслуживание бесплатное. В числе недостатков стоит отметить высокую цену за sms-информирование: 89 руб. вместо стандартных 50-59 руб. Если клиент оформляет вторую карту в системе Виза Голд, то он получает в подарок страховку при выезде за границу.

URBAN CARD (Кредит Европа Банк)

Владельцы этой карточки могут покупать товары в рассрочку, если магазин является партнером банка. Максимальная продолжительность рассрочки 1 год.

Как рассчитывается число бонусов за транзакции:

- 10% — покупка билетов на общественный транспорт (пригородный и городской);

- 7% — оплата службы такси, каршеринга, АЗС, автомойки;

- 3% — прокат мотоциклов и автомобилей (не каршеринг);

- 1% — все остальные приобретения.

В России взять и снять наличные возможно только с комиссией. Но при путешествиях за границу доступно беспроцентное снятие наличности. Оформление URBAN CARD будет выгоднее всего для людей, которые часто путешествуют по России и за рубежом.

МОЖНО ВСЁ (Росбанк)

Держатель этой карточки может оформить лимит на сумму до миллиона рублей. Другие условия кредитования делают это предложение еще более выгодным.

На карточку можно класть собственные деньги, чтобы использовать ее как дебетовую. Бонусные баллы начисляются при любом использовании счета. Клиент Росбанка может выбрать бонусную программу из двух вариантов:

- Стандартный расчёт: 1% за любые приобретения, 10% за отдельные категории.

- Trave-бонусы для оплаты авиабилетов, бронирования гостиниц и отелей.

Оформить договор с банком можно бесплатно. За один месяц использования карточки плата тоже не предусмотрена. В дальнейшем за услуги банка придется платить символические 99 рублей. Но если месячная сумма расходов превышает 15.000 руб, цена обслуживания не списывается со счета.

В каком банке выгодно брать кредитную карту?

Помимо рейтинга кредиток мы подготовили рейтинг банковских организаций, которые предлагают кредитование. Рейтинг составлен на основе сравнения условий кредитования, а также отзывов от заемщиков.

В список ТОП 3 кредитных банков на начало 2021 года входят:

- Тинькофф. Этот банк предлагает минимальную ставку, возможность рассрочки и высокий кэшбэк по партнерским программам. Отличительной чертой Тинькофф Банка является удобное дистанционное обслуживание, сервис европейского уровня.

- Альфа. Выдает кредитки с долгим беспроцентным интервалом, низкой ставкой, выгодной схемой начисления кэшбэка.

- ВТБ. Кредитки ВТБ вошли в ТОП 15 предложений по условиям кредитования. Банк пользуется доверием у населения, поэтому многие оформляют кредитные карточки именно в ВТБ.

Чтобы быстро оформить кредитку, обратитесь в банк, в котором вы получаете зарплату. Почти все крупные банки предлагают выгодные тарифы зарплатным клиентам. Такие клиенты имеют право на увеличенный лимит при выдаче кредитки, оформление по минимальному пакету документов.

Выбирая, какую кредитную карту лучше взять, сравнивайте несколько предложений от банков. Обращайте внимание на размер лимита, наличие бонусов, оплату за оформление и за ежегодное обслуживание, наличие положительных отзывов. Оформить новую кредитную карту в режиме онлайн можно прямо на этом сайте.

Рейтинг лучших кредитных карт РФ

Кредитные карты — банковский продукт, который пользуется большим спросом во всём мире. Чтобы использование пластика было действительно выгодным, посмотрите, что предлагают финансовые компании. Учитывайте кредитный лимит, процентную ставку, наличие кешбэка и других функций.

На своём сайте мы собрали лучшие, по мнению клиентов банков, кредитные карты, что поможет вам выбрать подходящий вариант.

Почему кредитные карты так популярны

Кредитка — пластиковая карта с установленным лимитом, который финансовая компания назначает на своё усмотрения. Если вы новый пользователь, лимит по карте минимальный. Постоянным и ответственным клиентам банк может повысить лимит в несколько раз.

Кредитка подходит для проведения различных операций:

- перевода денег с одной платёжки на другую;

- снятия наличных;

- оплаты коммунальных услуг;

- совершения покупок, включая онлайн-магазины.

Если говорить о преимуществах этого банковского продукта, то они очевидны:

- наличие возобновляемой кредитной линии — пользоваться деньгами можно неограниченное количество раз;

- пересмотр лимита;

- возможность бесплатно пользоваться заёмными средствами при наличии грейс-периода;

- оформление онлайн;

- получение кредитки по одному документу — паспорту.

Хотя кредитные организации устанавливают минимальный платёж, который составляет около 7% от общего долга, заёмщик самостоятельно решает, какую именно сумму он будет вносить.

Обратите внимание. Банки РФ выпускают кредитные карты, которые обслуживаются в платёжных системах VISA или MasterCard . Это значит, что ими можно пользоваться в любой стране.

Как выбрать кредитную карту

На нашем сайте размещены банковские продукты с подробным описанием. Изучите кредитки и подайте заявку на оформлении.

Выбирая кредитку, уделяйте максимум внимания таким деталям:

- Годовая процентная ставка. Выбирайте предложение с минимальным процентом. Пользователь может повлиять на снижение ставки, для этого необходимо предоставить максимум документов, подтверждающих вашу платежеспособность.

- Кредитный лимит. В рекламе указывают максимальный лимит по кредитке, который на самом деле может быть в разы ниже.

- Наличие бонусов. В последнее время очень популярны банковские продукты с кэшбеком, которые позволяют сэкономить на покупках. А также имеются продукты с различными бонусами, например — мили — ими можно частично или полностью рассчитаться за билеты.

- Стоимость обслуживания. Одни банки взимают за обслуживание карты деньги ежемесячно, другие — раз в год, а у третьих бесплатное обслуживание.

Молодые люди часто обращают внимание на возможность заказать кредитку с индивидуальным дизайном, но для большинства клиентов эта деталь не играет никакой роли.

Топ-10 + 1 лучших кредитных карт

Мы внимательно изучили отзывы пользователей и на основании их составили рейтинг лучших кредитных карт в 2020 году.

10 — Тинькофф All Airlines

Десятая ступенька достаётся кредитной карте от банка Тинькофф — All Airlines. Это стандартная кредитка, которая отличается большим лимитом в 700 тыс. рублей и «подъёмной» ставкой — от 15% годовых. В течение 55 дней владельцы пластика могут пользоваться заёмными средствами, тратя их на путешествие, различные покупки или оплату коммунальных услуг. По карте имеется рассрочки до 12 месяцев без процентов за покупки товара (услуги) у партнёров, а также программа по начислению милей. Ещё один плюс — наличие страховки для путешественников.

Кредитная карта Тинькофф All Airlines

Стоимость: 1 890 руб.

Кред. лимит: до 700 000 руб.

Кэшбэк: от 1 до 30%

Проц. ставка: от 15%

Процент на остаток: 0%

Доставка: есть

Сумма: до 500 000

Ставка в год: от 9,9 %

Платёж в месяц: от 1 773

Тинькофф All Airlines имеет высокую стоимость годового обслуживания (1 890 рублей) и это очень не нравится клиентам.

9 — МТС Деньги Weekend

Современный финансовый рынок насыщен различными банковскими продуктами, что позволяет привлекать разных клиентов. Кредитка Деньги Weekend от МТС создана для любителей шопинга, которые любят экономить на продуктах. Платёжка, которая занимает девятое место, имеет индивидуальный кредитный лимит (не менее 299 999 рублей) и льготный период — 51 день.

Кредитная карта МТС Деньги Weekend

Стоимость: 900 руб.

Кред. лимит: до 299 999 руб.

Кэшбэк: 5%

Проц. ставка: от 24,9%

Процент на остаток: 0%

Доставка: салон связи МТС

Сумма: до 500 000

Ставка в год: от 9,9 %

Платёж в месяц: от 1 773

До 5% возврата денег держатели кредитки могут получить за оплату такси, счетов в ресторанах и кафе, а также за покупку спорттоваров и электронных книг. За остальные покупки — 1% кешбэка.

Недостатки: ограничения по возрасту. Оформить карту можно после 20 лет.

8 — Кредитная карта УБРиР 240 дней без %

Это лучшая кредитная карта, которую предлагает УБРиР и она занимает восьмую ступеньку в нашем списке. По ней предусмотрен самый большой льготный период — 240 дней и кредитный лимит до 700 тыс. рублей, что тоже немало. Владельцы кредитки смогут без комиссии переводить средства на счета других банков и получать кешбек в размере 1% на все покупки.

Всех держателей кредитки УБРиР заранее предупреждает о сроке платежа.

Кредитный лимит сотрудники банка согласовывают вместе с клиентом, а платёжка будет доставлена удобным способом на дом или в офис.

Держателям кредитки не нравится большая процентная ставка на снятие наличных — 55,9% годовых.

7 — Универсальная карта MTS CASHBACK

С кредитным лимитом будет карта MTS CASHBACK, которая находится на седьмом месте или нет, решать только вам. По этому продукту МТС предлагает 5% кешбэка в магазинах одежды и за доставку еды из ресторанов. Партнёры сервиса предлагают повышенный кешбэк до 25% на пополнение баланса номера МТС.

А также имеется беспроцентный период до 111 дней и кредитная ставка от 11,9% годовых.

За обслуживание карточки средства не взимаются.

Остались вопросы?

Основной недостаток MTS CASHBACK — ограниченный кешбэк. Максимальный размер — 10 000 рублей.

6 — Карта МИР (банк Русский Стандарт)

На шестом месте карта МИР от банка «Русский Стандарт». Это бесплатный банковский продукт, с помощью которого можно снимать деньги в любых банкоматах по всей России без процентов.

Среди достоинств платёжного инструмента пользователи выделяют большой кредитный лимит (300 тыс. р.), наличие льготного периода до 55 и рассрочки до 24 месяцев. В первые 30 дней снимать средства с карточки можно бесплатно, далее снятие денег без комиссии возможно при соблюдении определённых условий. А также есть программа лояльности, позволяющая получать до 30% скидок при совершении финансовых операций.

Хотя по пластику предусмотрен 5% cashback, получить его можно только в определённых категориях (ЖКХ, «Такси», «парковки» и др.) — недостаток, о котором упоминают владельцы кредиток в отзывах.

5 — Кредитная карта 365 — продукт от банка Ренессанс

О Кредитной карте 365 в сети есть много положительных откликов. Взвесив все «за» и «против», мы решили отдать этому банковскому продукту пятое место в нашем перечне.

- бесплатный выпуск;

- бесплатное обслуживание при соблюдении определённых условий;

- наличие беспроцентного периода — до 55 дней на любые покупки;

- внушаемый кредитный лимит — 300 тыс. р.;

- бесплатный интернет-банк, СМС-сообщения и ежемесячные выписки;

- наличие кешбэка.

При тратах до 15 тыс. р. возвращается 1,0% от покупок, если вы тратите более 15 тыс. — 1,6%. И максимальный кешбэк в размере 3% от потраченных средств можно получить, если расходы превышают сумму в 75 000 рублей.

Получить карту можно курьером или в отделении банка.

Неустойка за просроченную задолженность в размере 20% годовых, а также платное СМС-информирование — то, что не нравится пользователям.

4 — Кредитная карта «110 дней» без % от Райффайзен Банка

На четвёртом месте кредитка от Райффайзен Банка — «110 дней» без %, который не оставил равнодушными многих держателей. Кредитная организация предлагает беспроцентный период до 110 дней на различные финансовые операции: переводы, любые покупки, снятие наличных, а также квази-кеш.

По истечении льготного периода с держателя кредитки взимается от 19% за покупки и 49% за другие операции.

При открытии карточки во время акции клиенты банка получают бесплатное обслуживание в течение всего периода пользования.

Бесплатное пополнение счёта возможно в «родных» банкоматах или у партнёров. Без процентов можно пополнять счёт в кассе при условии, что сумма пополнения не ниже 10 тыс. р.

Все выписки — бесплатно.

3 — Карта возможностей (ВТБ банк)

Кредитная Карта возможностей заслуживает третьего места в нашем перечне. По ней установлен максимальный кредитный лимит — 1 млн. рублей. Ставка на покупки — от 11,6%, а на снятие наличных — от 31,9%.

При своевременно внесённых платежах владельцы банковского продукта могут пользоваться кредитными средствами бесплатно в течение 110 дней. И совсем неважно, куда вы их тратите: на оплату услуг или товаров.

Функция «кешбэк» позволяет возвращать 3% с покупок и до 15% у партнёров в виде бонусных рублей на «Мультибонус» счёт.

Остались вопросы?

Плата за обслуживание Карты возможностей не взимается.

Хотя по пластику предусмотрен большой кредитный лимит, он доступен только единицам — минус Карты возможностей.

2 — Тинькофф Платинум

Второе место вполне оправданно достаётся банковскому продукту — Тинькофф Платинум. Кредитка с максимальным лимитом в 700 000 рублей будет доставлена курьерской службой домой или в офис в течение 1 – 7 дней. Беспроцентный период до 55 дней позволяет проводить различные финансовые операции и пользоваться заёмными средствами в течение этого времени бесплатно. Процентная ставка за покупки — от 12,0% годовых, а за переводы и снятие наличных — от 30,0%. Это говорит о том, что пластик лучше использоваться для покупок, а не для снятия банкнот.

Максимальный платёж определяется индивидуально, но не более 8,0%, а обслуживание — в 590 р. в год.

Кредитная карта Тинькофф Платинум

Стоимость: 590 руб.

Кред. лимит: до 300 000 руб.

Кэшбэк: от 1 до 30%

Проц. ставка: от 12% до 49,9%

Процент на остаток: 0%

Доставка: есть

Сумма: до 500 000

Ставка в год: от 9,9 %

Платёж в месяц: от 1 773

Особенность карточки Тинькофф Платинум — бонусные баллы «Браво». Банк возвращает 1% за все покупки и от 3 до 30% за товары, приобретённые по спецпредложениям.

Держателям кредитки не нравится, что рассчитаться полученными баллами можно только за железнодорожные билеты и обеды в ресторане (кафе) — основной минус продукта.

1 — Visa Classic 100 дней без % (Альфа-банк)

Первую ступеньку в нашей рейтинге занимает карта от Альфа-Банка — Visa Classic 100 дней без %. Именно о ней больше всего положительных откликов. По пластику предусмотрен максимальный кредитный лимит в размере 500 тыс. рублей. Имеется льготный период на 100 дней, а также возможность снимать каждый день до 50 тыс. рублей без комиссии.

Оформив Visa Classic 100 дней без %, вы сможете:

- переводить деньги на карты других банков;

- закрыть другие карточки с беспроцентным льготным периодом;

- получить кредитные каникулы.

Альфа-Банк Classic — 100 дней без %

Стоимость: 590 руб.

Кред. лимит: до 500 000 руб.

Кэшбэк: отсутствует

Проц. ставка: от 11,99%

Процент на остаток: 0%

Доставка: есть

Сумма: до 500 000

Ставка в год: от 9,9 %

Платёж в месяц: от 1 773

Оформить пластик можно по одному паспорту. Доставка осуществляется курьерской службой по указанному адресу в течение дня.

Что касается недостатков, пользователи упоминают о наличии страховки, но платить её или нет — выбор клиента.

Kviku

И, конечно же, хочется упомянуть о популярной виртуальной платёжке Kviku. Она не имеет физического носителя и больше подходит тем, кто оплачивает услуги или покупает товары в интернете.

- Возможность оформления в течение 30 секунд. Виртуальную кредитку сразу же можно использовать для покупок.

- Много способов пополнения с минимальной комиссией.

- Есть много магазинов-партнёров, предлагающих выгодный кешбэк

- Бесплатное обслуживание.

Виртуальная кредитная карта Kviku

Стоимость: 0 руб.

Кред. лимит: до 100 000 руб.

Кэшбэк: до 30%

Проц. ставка: от 29%

Процент на остаток: 0%

Доставка: моб. приложение

Сумма: до 500 000

Ставка в год: от 9,9 %

Платёж в месяц: от 1 773

Недостатки тоже есть:

- Небольшой кредитный лимит — 100 000 руб.

- Короткий срок действия — 1 год.

Как заказать кредитную карту

Используя нашу подборку, внимательно изучите правила кредитования и выберите оптимальный вариант.

Поэтапный процесс оформления кредитки выглядит так:

- Заполнение анкеты и отправка её кредитору. Финансовые компании анализируют заявку, иногда связываются с клиентом по указанному телефонному номеру и после общения выносят решение. При маленьких лимитах многие банки перезвонов не делают.

- После того, как банк примет решение, заявителю озвучивают лимит и годовую процентную ставку.

- Если клиента всё устраивает, он подписывает договор (возможно, для подписания соглашения придётся посетить офис).

- После подписания договора банк занимается созданием кредитной карты, получить которую может пользователь в назначенное время.

На заметку. Если вам не нужны средства уже сейчас, то не стоит спешить с активацией карты. Пока кредитка не активирована, плата за её обслуживание не взимается.

Карты из рук

За 150 лет бумажные платежные карточки стали электронными

Платежные карты существуют почти 150 лет, и только последние полвека они пластиковые. В ближайшем будущем благодаря мобильным телефонам или биометрии карты могут вовсе исчезнуть. Правда, если победят телефоны, пластик на рынке платежей на какое-то время задержится.

Фото: Getty Images

Карты без пластика

Карточки, давно ставшие для нас привычным средством платежа, в России привыкли называть пластиковыми или банковскими. Однако и в XIX, и в первой половине XX века они не были ни пластиковыми, ни банковскими.

Как пишет в книге «Платежные карты. Энциклопедия 1870–2006» чешский писатель Павел Юржик, еще в 1870 году появились металлические кредитные жетоны, которые считаются предшественниками банковских карт. Правда, выдавали их не банки, а магазины своим постоянным клиентам.

Пластиковые карточки, на которые нам сегодня приходит зарплата, 150 лет назад выглядели как металлические жетоны и были исключительно кредитными

Тогда торговля в рассрочку или в кредит была широко распространена, покупатель получал жетон, кассир в течение месяца записывал покупки на соответствующий номер, а в начале следующего месяца клиент оплачивал счет.

Такие жетоны назывались пластинками покупателя. В конце XIX века их выдавали около 20 тыс. магазинов в США, а некоторые использовали их до середины XX века.

В Европе аналог кредитных карт впервые появился в 1880 году — в Великобритании. Компания Provident Clothing Group выпустила кредитные купоны. Они были ближе к современным кредитным картам, чем жетоны: компания Provident платила магазинам за своих клиентов, а потом собирала с тех деньги и восстанавливала их кредитный лимит. Примерно так же сегодня действуют банки, выдающие револьверные кредитные карты (с возобновляемым лимитом).

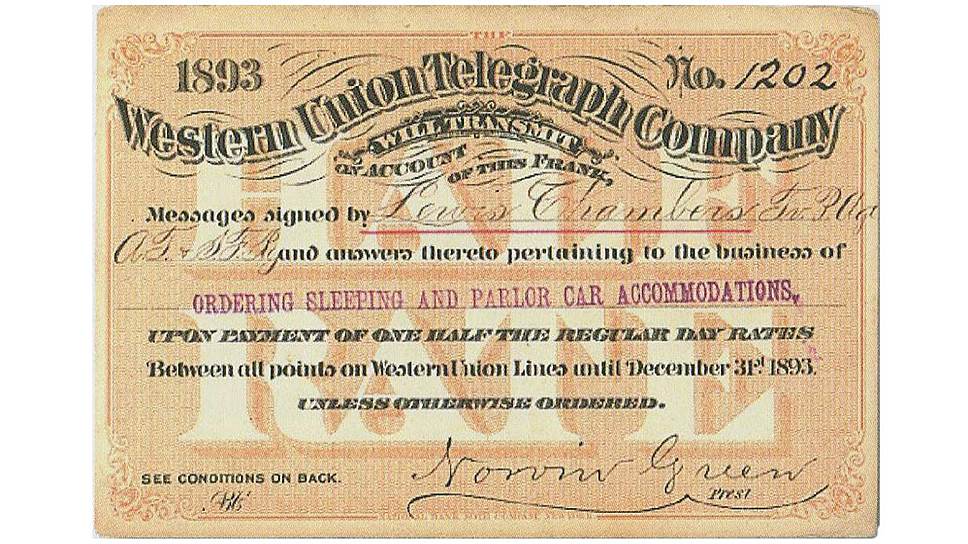

В 1892 году в США транспортная и курьерская компания American Express стала предлагать клиентам карты доверия (Frank Cards). Это были прямоугольные кусочки плотной бумаги с номером, который надо было сообщить при заказе того или иного товара с доставкой. В конце месяца покупатель получал счет за сделанные приобретения. Аналогичные карты выдавала телеграфная компания Western Union.

Вслед за магазинами кредитные продукты своим клиентам стали предоставлять курьерские и телеграфные компании, такие как American Express и Western Union: это уже были карточки, но еще не пластиковые, а бумажные, и назывались карты доверия

В 1924 году кредитные карты своим постоянным клиентам выдала первая сеть заправок General Petroleum Corporation of California. Позже этому примеру последовали компании Mobil, Shell и многие другие. Рынок кредитных карт заправочных сетей долгое время был одним из крупнейших в США.

В начале XX века наибольший толчок к развитию рынка кредитных карт дали сети заправочных станций, опередив с этим банки более чем на 30 лет

Фото: Topical Press Agency / Getty Images

В 1920-х годах наряду с бумажными кредитками стали появляться металлические карты с тиснением. Тогда же были выпущены и первые импринтеры, которые при помощи копировальной бумаги оставляли на чеке оттиск рельефных частей карты — номер и имя владельца.

В это же время держателям карт был впервые предложен льготный период (grace period): кредитом можно было пользоваться бесплатно месяц, при условии, что к концу этого периода сумма задолженности будет погашена полностью. Однако Великая депрессия отбросила рынок платежных карт назад в XIX век.

Как в России отмечали дясятилетие рынка пластиковых карт

Первыми за его возрождение взялись телефонно-телеграфные компании — пионеры этого бизнеса. В конце 30-х годов компания AT & T выпустила «кредитную карту системы Белла». Тогда же свои кредитки вывели на рынок авиакомпании. А в 1936 году шесть крупнейших авиакомпаний США выпустили общую карту UATP.

Перед Второй мировой войной в Америке за наличные продавалось меньше половины товаров, остальное — в рассрочку и за счет кредитов, причем большая часть приходилась на кредиты. Очередной удар по рынку платежных карт нанесла война. Однако уже в 1947 году авиакомпании возобновили выдачу карт UATP.

Пластик к нам приходит

В 1950 году появился «Обеденный клуб» — Diner’s Club, или, согласно книге Павла Юржика, «Клуб завсегдатаев ресторанов». Этот клуб начал выдавать своим членам кредитные карты, которыми можно было расплатиться в ресторанах, заключивших с Diner’s Club соответствующий договор.

За это ресторан уплачивал клубу комиссию — 5–7% от суммы платежа клиента. А держатель карты раз в месяц получал выписку с тратами и должен был погасить задолженность в течение двух недель. Кроме того, он раз в год уплачивал сбор за обслуживание карты — $5.

Первая из современных международных платежных систем — Diner’s Club — появилась как клуб завсегдатаев ресторанов, которые не хотели оказаться в неловкой ситуации, забыв дома деньги

Фото: Robert Wands, AP

В том же 1950 году членами клуба стали 200 предпринимателей, офисы которых находились в небоскребе Empire State Building на Манхэттене; тогда с Diner’s Club сотрудничали 27 ресторанов и два отеля.

К концу 1951 года карту Diner’s Club, все еще бумажную, принимали больше тысячи ресторанов в Нью-Йорке, Бостоне, Лос-Анджелесе и Майами, а также примерно 30 отелей и 200 компаний по прокату автомобилей. В 1952 году Diner’s Club стала международной платежной системой — картой можно было расплачиваться в Канаде, на Кубе и во Франции.

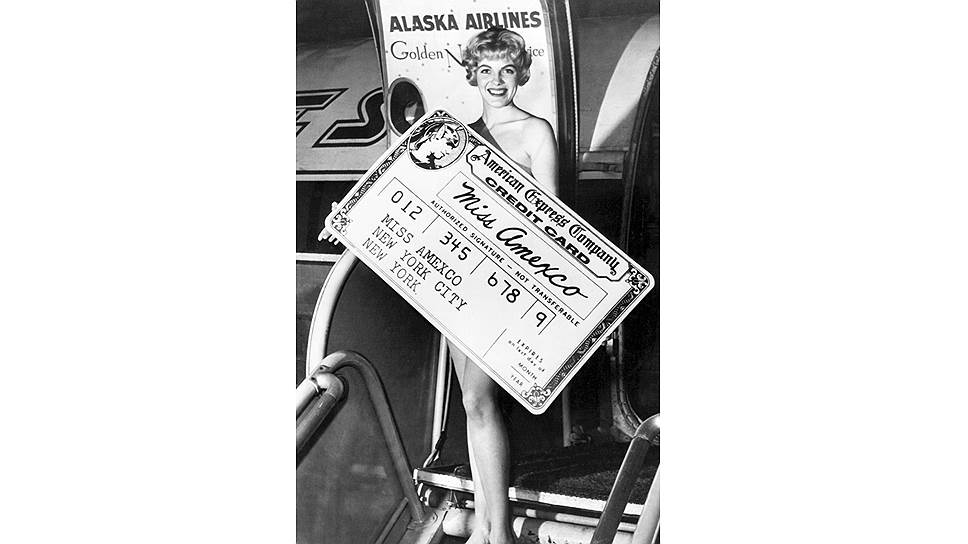

В 1958 году на рынок платежных карт вышла крупнейшая компания по продаже дорожных чеков — American Express. Два года она вела переговоры с Diner’s Club на предмет покупки последней, но в результате решила приобрести платежную систему Американской ассоциации гостиниц Universal Travel Card. У American Express была и собственная обширная база контрагентов; в результате к моменту выхода карты компания имела сеть приема из 17,5 тыс. магазинов, ресторанов и гостиниц.

Пластиковые карты, которые были очень похожи на те, что имеют хождение сегодня, American Express представила в 1959 году и тут же развернула широкую маркетинговую программу

Фото: Underwood Archives/Getty Images

Благодаря продуманной маркетинговой политике и огромной частной клиентуре на рынке дорожных чеков в первый год AmEx продала более 250 тыс. карт. Они были еще бумажными, как и у Diner’s Club, и фиолетовыми, как чеки American Express того времени.

В 1958 году на рынке платежных карт произошло еще одно важное событие — там появился Bank of America со своей BankAmericard. Он не был первооткрывателем на поле банковских карт — эта честь принадлежит Franklin National Bank of New York. Тот выпустил свою карту в 1951 году, а к 1958-му таких банков набралось больше 50.

Bank of America изучил их опыт, а также опыт Diner’s Club, и предложил карту с grace period длиною в месяц. Кроме того, карты BankAmericard с самого начала были пластиковыми — такие труднее подделать, и они долговечнее бумажных. К тому же на них, как и на металлических, можно разместить рельефные буквы и цифры, а значит, карту можно было обработать с помощью импринтера, что ускоряло и удешевляло операции.

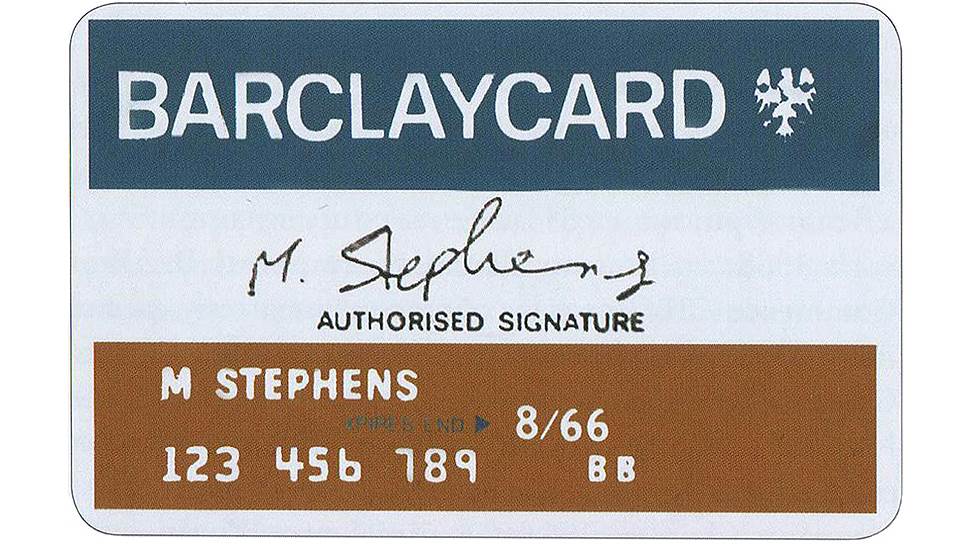

До Европы пластиковые карты добрались в 60-х годах прошлого века: Barclays Bank купил лицензию BankAmericard (позже переименованной в Visa) и в первый же год выпустил 1 млн карт

В 1959 году American Express заменила свои бумажные карты на пластиковые. Так началась эра пластиковых карт.

Особая роль BankAmericard заключается в том, что со временем этот карточный проект вырос в крупнейшую мировую платежную систему; в 1976 году по маркетинговым соображениям она была переименована в Visa. Годом рождения ее главного конкурента можно считать 1966-й. Тогда банки United California Bank, Wells Fargo, Crocker National Bank и Bank of California при поддержке нью-йоркского Marine Midland Bank образовали межбанковскую ассоциацию Interbank Card Association (ICA). В том же 1966 году она выпустила Master Charge: The Interbank Card, а уже в 1967-м этими картами пользовались 6 млн клиентов. В 1979 году и ассоциация, и ее карты переименовали в MasterCard.

В Европе карты появились в 1965 году: Westminster Bank, сотрудничавший с Diner’s Club, выдал первую международную карту. На следующий год Barclays Bank купил лицензию BankAmericard и за год выпустил миллион карт под названием Barclaycard.

Как пластиковые карты появились в России

Однако не все европейские банки хотели приобретать франшизу. Так, шведская платежная система Rikskort (образованная в 1964-м банковской группой Wallenberg) в 1965 году объединилась с Британской ассоциацией гостиниц и ресторанов, выпускавшей собственную карту. В результате этого слияния, проведенного в пику американским конкурентам, образовалась крупнейшая европейская платежная система Eurocard International. В 1969 году она вступила в альянс с Master Charge, который был упразднен в 2002-м после объединения платежных систем (на тот момент они назывались Europay и MasterCard).

В Японии первой кредитной картой также оказался продукт компании Diner’s Club, которая открыла в стране представительство в 1960 году. А в 1961-м один из крупнейших японских банков — Sanwa Bank — и Nippon Shinpan (сейчас в составе The Bank of Tokyo-Mitsubishi UFJ) основали Кредитное бюро Японии (Japan Credit Bureau, JCB). В течение 20 лет карты JCB не выходили за пределы Японии.

В 1968 году компания IBM разработала магнитную полосу для записи информации. В начале 1970-х ее стали наносить на карты, и эта технология существенно ускорила обработку «карточных» платежей. Появилась возможность автоматической обработки трансакций, следствием чего стало широкое распространение банкоматов и POS-терминалов (рoint of sales — торговая точка).

В 1996 году был принят стандарт EMV (Europay, MasterCard, Visa) для чипов, используемых в платежных картах. С этого момента начался бум карт с микропроцессорным чипом. Собственно, пионером в этом деле является французская платежная система Cartes Bancaires — все ее карты Carte Bleue оснащены чипом еще с 1992 года.

Довольно затратный переход международных платежных систем на микропроцессорные карты связан с валом мошенничества — они защищены гораздо лучше, нежели карты с магнитной полосой.

В результате с 2005 года в Европе все банки обязаны выпускать карты с чипом стандарта EMV, а торговые точки — принимать их. Тот, кто столь полезную технологию игнорирует, несет полную ответственность за возможное мошенничество при совершении трансакции. Кстати, в США это правило об ответственности было введено только в 2015 году.

Между тем в 2003 году появилась технология бесконтактного платежа, совместимая с чипами EMV. У MasterCard она называется PayPass, у Visa — payWave, у American Express — ExpressPay. В массовом порядке карты нового образца вышли на рынок в 2005-м. В России первая «бесконтактная» трансакция (по карте MasterCard PayPass) была совершена в 2008 году.

Особенности национального пластика

Российская история пластиковых карт началась 21 сентября 1991 года, то есть всего 26 лет назад. В тот день была проведена первая трансакция по карте Visa, которую выпустил Кредобанк: в магазине «Калинка-Стокманн» в Москве была приобретена упаковка пива.

Конечно, можно сказать, что и до этого момента в СССР выпускались и принимались платежные карты. И это правда: карточки, выпущенные иностранными банками, в Советском Союзе принимали к оплате еще в 1961 году. Тогда на территории СССР монополистом в этой сфере была американская компания American Express (AmEx), открывшая представительство еще в 1958 году. В 1969-м к ней присоединилась Diner’s Club.

American Express первой пришла в СССР, но занялась приемом карт зарубежных банков

Фото: Песов Эдуард/Фотохроника ТАСС

Что касается Visa и MasterCard, то они пришли в СССР в 1974 и 1975 году соответственно. Правда, это не совсем точно. Дело в том, что Visa тогда еще не существовала — была Americard, а вместо MasterCard — Master Charge: The Interbank Card. К тому же Americard вышла на советский рынок сама, а Master Charge — через своего европейского партнера Eurocard. С 1986 года в СССР работала и японская платежная система JCB.

Заметим, что Eurocard, пришедшая в СССР одной из последних, первой выпустила здесь пластиковую карту. В 1986 году эта платежная система договорилась с Внешторгбанком СССР (в 1987-м переименован во Внешэкономбанк СССР): по условиям соглашения для клиентов советского банка карты международной платежной системы эмитировал французский банк Credit Mutuel.

Поэтому по-настоящему первой отечественной картой можно считать выпущенную в 1988 году Внешэкономбанком Eurocard/MasterCard с собственным логотипом. Ее получил генеральный секретарь КПСС Михаил Горбачев. В том же году Внешэкономбанк эмитировал карту Visa для советских олимпийцев, отправлявшихся в Сеул.

Фото: Оргкомитет "Сочи 2014"

Проблема заключалась в том, что все эти карты были выпущены единичными партиями и не могли считаться реальным платежным инструментом. Тот же Горбачев сразу сдал свою карту в музей, где этим первым картам самое место. А, например, внешнеэкономическое акционерное общество по туризму и инвестициям «Интурист», пытавшееся составить конкуренцию Внешэкономбанку на поле приема карт, проводило авторизацию через финский Okobank. Для этого его сотрудники отправляли слипы (оттиски карточек) в Хельсинки с проводниками поездов. В общем, до полноценного рынка еще было далеко.

Соревнование Visa и MasterCard началось, когда самих этих названий еще не было, и в нашей стране оно шло с переменным успехом: первую банковскую карту для руководства страны выпустила MasterCard, а первую карту для спортсменов — Visa

Фото: GN / REUTER

Справедливости ради надо сказать, что Кредобанк, выпустивший первый пластик, тоже не стремился развивать именно карточный бизнес.

Банк пообещал начать выпуск кредитных карт в обмен на получение валютной лицензии. И в результате стал первым коммерческим банком, получившим валютную лицензию Госбанка СССР.

Карточка Кредобанка, в отличие от первых советских, теоретически была доступна всем. Однако это не значит, что ее реально мог получить любой желающий. Для этого требовался первый взнос в размере $10 тыс., и еще нужно было поместить в банк страховой депозит — тоже $10 тыс.

Спустя пять лет, когда банков, выпускавших карты международных платежных систем, было уже довольно много, обе эти суммы уменьшились до $1 тыс. А в 1997 году многие банки и вовсе отменили страховой депозит, одновременно снизив первый взнос до $500. Насколько доступно это было и кому — вопрос сложный: эквивалент в рублях составлял чуть меньше 3 млн, а в виде водки — около 150 бутылок.

Тем не менее к 1998 году благодаря зарплатным проектам банковская карта получила постоянное место в кошельках россиян.

Конечно, она в большинстве случаев использовалась лишь дважды в месяц — для снятия в банкомате получки и аванса. Но основную свою задачу при этом решила — превратилась из экзотического показателя статуса в предмет обихода.

Более того, в России появились локальные платежные системы — STB-Card, Union-Card, «Золотая корона». На внутреннем рынке они успешно конкурировали с Visa и MasterCard в основном благодаря более низким тарифам. А для зарплатных клиентов, дважды в месяц снимающих деньги в банкомате, не говоря уже об их работодателях, это было важнее, чем возможность расплатиться карточкой за границей.

Во время кризиса 1998 года пластиковые карты позволили россиянам вынуть часть денег, зависших в банках

Фото: Сергей Воронин, Коммерсантъ

В 2000 году банк «Русский стандарт» вывел на российский рынок новый продукт — розничный кредит, ориентированный на массового потребителя. Вслед за этим появилась и настоящая кредитная карта.

В России все банковские карты исторически назывались кредитными, хотя таковыми, как правило, не являлись. Но с развитием потребительского кредитования все изменилось: начался расцвет рынка именно кредитных карт.

В новом веке для россиян поездка за границу из несбыточной мечты превратилась в нормальный способ проведения отпуска. В связи с этим, а также не без некоторой помощи банковских кризисов проекты локальных платежных систем ушли в прошлое. Однако после введения санкций со стороны международных платежных систем в отношении ряда российских банков идея возродилась, но уже на государственном уровне. В результате была создана система «Мир», призванная обеспечить функционирование рынка карточных платежей в России, даже если страну покинут все зарубежные системы.

Глава банка «Русский стандарт» Рустам Тарико (на фото слева) сначала договорился об эксклюзивном партнерстве с American Express на территории России, а потом и о стратегическом партнерстве с Diner’s Club

Фото: Дмитрий Лебедев, Коммерсантъ

Карта-невидимка

Получается, что реальное развитие рынка банковских карт в России началось только в XXI веке, тогда как на Западе первые прототипы этого платежного инструмента появились еще в XIX. Но благодаря задержке у нас гораздо проще приживались разнообразные новации: не приходилось переделывать уже существующую инфраструктуру и преодолевать консерватизм клиентов.

В конце XX и даже в начале XXI века в Европе и Америке легко можно было встретить импринтеры. В то же время в России повсеместно была внедрена электронная авторизация, причем онлайн и независимо от суммы. На Западе же мелкие платежи долгое время проходили без авторизации, чем вовсю пользовались мошенники.

Простой пример. Первый банкомат, принимающий купюры, был установлен в России Ситибанком в конце 2002 года. Банкноты в этот аппарат закладывались в конвертах, потом в банке эти конверты вскрывали служащие под прицелом видеокамер, пересчитывали деньги и заносили сумму на счет клиента. А в начале 2003 года (то есть буквально через пару месяцев после Ситибанка) Бинбанк установил банкомат, который принимал банкноты без всяких конвертов, автоматически пересчитывал их и сразу зачислял деньги на счет.

Первые карты Японии

Сегодня можно утверждать, что в нашей стране применяются самые передовые технологии платежной индустрии.

Оплата с помощью Apple Pay и Samsung Pay принимается повсеместно. Летом 2017 года Сбербанк установил банкоматы с технологией распознавания лиц. Опыты с биометрией проводят сегодня многие российские банки — отпечатки пальцев, радужная оболочка глаза, рисунок кровеносных сосудов ладони.

Банковские карты все время меняются: сначала на них появилась магнитная полоса, потом — чип, дальше — радиочип для бесконтактных трансакций, и, наконец, этот чип перекочевал в телефон. А с развитием биотехнологий может отпасть и потребность в самом чипе. В этом вопросе все определяют две составляющие — безопасность и удобство. Технологии бесконтактной оплаты несколько лет назад оказались не востребованы — тогда на рынок продвигались часы, браслеты, кольца и прочие аксессуары с этой функцией. Телефоны же с аналогичной технологией широко используются, и не только молодежью. Так что как платить в будущем, по большому счету решать нам: пальцем, глазом, лицом, ладонью или что там они еще напридумывают.

Источник https://zaym-go.ru/kreditnye-karty/2463-luchshie-kreditnye-karty.html

Источник https://finabank.ru/reytingi-luchshih-kreditnyh-kart-rossii-vybiray-samoe-luchshee-2/

Источник https://www.kommersant.ru/doc/3502839

Источник