Виды инвестиций: во что можно вкладывать деньги?

Мир инвестирования часто может сбивать с толку, поэтому я здесь, чтобы объяснить вам основные виды инвестиций или классы активов, из которых вы можете выбирать.

Начинающие инвесторы часто считают, что инвестор — это кто-то с огромным количеством денег, например, Уоррен Баффет из Berkshire Hathaway (NYSE: BRK.B) или генеральный директор Amazon (NASDAQ: AMZN) Джефф Безос. Но это далеко от истины.

Виды инвестиций: какие они бывают?

Выбирая инвестирование в различные типы активов, вы можете сбалансировать плюсы и минусы. Например, вы можете воспользоваться такими вещами, как более высокая прибыль на фондовом рынке, а также убедиться, что часть ваших денег находится в безопасности, инвестируя во что-то вроде золота или используя банковские вклады.

Правильное решение состоит не столько в том, какой тип инвестиций вы выберете, сколько в том, какую долю ваших денег вы выделите на каждый из них.

Идеальное сочетание инвестиций будет для всех разным. Но что бы вы ни выбрали, главное — понимать свои вложения. Это знание означает, что вы можете принять правильное решение, отвечающее вашим финансовым целям.

Простое инвестирование в такие компании, как Apple (NASDAQ: AAPL), Tesla (NASDAQ: TSLA), Virgin Galactic (NYSE: SPCE) или любую другую публично торгуемую компанию, — не единственная форма инвестирования. Фактически, многие аналитики считают, что существует четыре различных вида инвестиций, разделенных на две подкатегории, а именно:

- Инвестиции в рост: долгосрочные вложения в акции или собственность.

- Защитные инвестиции: стабильно генерируемый доход, такой как банковские вклады и облигации.

Банковские вклады

Для большинства из нас наиболее распространенной формой денежных вложений является банковский сберегательный счет.

По мнению некоторых, мы находимся в разгаре «войны с наличными деньгами», когда такие компании, как Square (NYSE: SQ) и PayPal (NASDAQ: PYPL), намеревались полностью избавиться от потребности в наличных деньгах. Однако наличным деньгам всегда будет место в экономике, будь то в бумажной или цифровой форме.

Денежные инвестиции включают банковские счета, сберегательные счета с высокими процентами и срочные вклады и обычно несут самую низкую потенциальную доходность из всех видов инвестиций.

Однако всегда полезно иметь приличную сумму наличных на случай черного дня. Это безопасно, и хотя со временем он будет терять ценность из-за инфляции, он может сыграть важную роль в обеспечении вас ликвидностью в случае кризиса.

Облигации

Инвесторы могут много знать об инвестициях в облигации. По сути, это кредит, взятый государством у добровольных инвесторов с обещанием погашения с фиксированной процентной ставкой.

Когда вы покупаете облигацию, вы, по сути, ссужаете деньги организации. Как правило, это бизнес или государственное учреждение. Компании выпускают корпоративные облигации, а местные органы власти выпускают муниципальные облигации. Казначейство США выпускает казначейские облигации.

После наступления срока погашения облигации — то есть вы удерживаете ее в течение заранее определенного периода времени — вам возвращается основную сумму, потраченную на облигацию, плюс определенная процентная ставка.

Норма прибыли по облигациям обычно намного ниже, чем по акциям, но облигации также имеют меньший риск. Конечно, здесь также есть определенные риски. Компания, у которой вы покупаете облигацию, может рухнуть, или правительство может объявить дефолт. Тем не менее, облигации считаются очень надежным вложением средств.

В США наиболее известны облигации Федерального казначейства. Казначейские облигации — это государственные долговые ценные бумаги США с фиксированной ставкой и сроком погашения от 10 до 30 лет.

Облигации считаются защитными инвестициями, поскольку они обычно предлагают более низкую потенциальную доходность и меньший уровень риска, чем акции или недвижимость. Государственные облигации — не единственная форма инвестиций с фиксированной процентной ставкой, но они, вероятно, являются наиболее безопасными и фактически гарантируют фиксированную доходность в течение установленного периода.

Долгосрочная доходность средней процентной ставки по государственным облигациям по состоянию на апрель 2020 года составляет 6,13%.

Облигации выплачивают вам согласованную процентную ставку на ежегодной основе и должны быть возвращены вам к определенной дате, называемой датой погашения.

Процентная ставка основана на риске того, что заемщик не сможет вернуть ссуду — чем выше риск, тем выше процентная ставка. Он рассчитывается кредитными агентствами, которые рассматривают ряд факторов для определения финансовой устойчивости организации.

Продажа облигации до срока ее погашения также может означать получение прибыли. Если купонная ставка аналогичной облигации упала, например, покупатели теперь получают только 5% годовых, тогда как ваша облигация предлагает 7%, вы сможете продать ее за большую сумму денег.

Недвижимость

Недвижимость считается достаточно рискованным вложением. Это связано с тем, что цены на рынке жилья могут со временем существенно расти или падать, что и произошло в преддверии экономического краха 2008 года.

Можно инвестировать напрямую, покупая недвижимость, но также и косвенно, через инвестиционный траст в сфере недвижимости (REIT).

REIT обычно специализируются на одном конкретном секторе недвижимости, например, в розничной торговле, жилой недвижимости, здравоохранении или офисных зданиях. Некоторые примеры включают American Tower (NYSE: AMT), Vanguard Real Estate ETF (NYSEARCA: VNQ) и Prologis (NYSE: PLD).

По данным S&P 500 (NYSEARCA: VOO), средняя доходность от сдачи в аренду недвижимости на конец 2019 года составила 10,6%.

Паевые инвестиционные фонды

Взаимный фонд является пулом денег многих инвесторов, которые вкладываются в целый ряд компаний. Паевые инвестиционные фонды могут управляться активно или пассивно. У активно управляемого фонда есть менеджер, который выбирает компании и другие инструменты, куда будут направляться деньги инвесторов.

Управляющие фондами пытаются обойти рынок, выбирая инвестиции, стоимость которых будет расти. Пассивно управляемый фонд просто отслеживает основные индексы фондового рынка, такие как Dow Jones Industrial Average или S&P 500 . Некоторые паевые инвестиционные фонды инвестируют только в акции, другие — только в облигации, а некоторые — в их комбинацию.

Паевые инвестиционные фонды несут многие из тех же рисков, что и акции и облигации, в зависимости от того, во что они вкладываются. Однако риск здесь меньше, потому что инвестиции диверсифицированы.

Биржевые фонды

Биржевые фонды (ETF) похожи на паевые инвестиционные фонды в том, что они представляют собой набор инвестиций, отслеживающих рыночный индекс. В отличие от паевых инвестиционных фондов, которые покупаются через фондовую компанию, ETF покупаются и продаются на фондовых рынках. Их цена колеблется в течение торгового дня, тогда как стоимость паевых инвестиционных фондов — это просто чистая стоимость ваших инвестиций.

ETF часто рекомендуют новым инвесторам, потому что они более диверсифицированы, чем отдельные акции. Вы можете дополнительно минимизировать риск, выбрав ETF, который отслеживает широкий индекс.

Криптовалюты

Криптовалюты — довольно новый вариант инвестирования. Биткойн — самая известная криптовалюта, но существует множество других. Криптовалюты — это цифровые валюты, которые не имеют государственной поддержки. Вы можете покупать и продавать их на биржах криптовалют. Некоторые розничные продавцы даже разрешают вам делать покупки у них.

Годы с 2011 по 2020 были довольно выгодными в плане инвестирования в цифровые деньги, в биткоин в частности. Смотрите сами: вложения в облигации развивающихся стран дали 30% прибыли в долларовом эквиваленте за этот период, а в американский государственный долг — 119%. По словам же основателя Real Vision Group, Биткойн стал дороже на 6 271 333%. Конечно, впечатляет. Этот рост поднял на уши весь мир.

Как и для обычных денег, существуют обменники, где производится обмен национальных валют на цифровые, либо одной криптовалюты на другую. Например, “Матби” позволяет купить или продать за рубли одну из следующих монет: BTC (он же Биткоин), Ethereum, Litecoin, DASH, ZEC, Monero.

Процедура предельно проста. Если необходимо купить криптовалюту, то предварительно следует перевести рубли на свой счет в “Матби”, который создается при регистрации. Если требуется продать цифровые монеты — то для этого надо перевести их на кошелек “Матби”. В случае, если у пользователя возникнут вопросы, то команда Матби подготовила подробную видеоинструкцию.

Золото

Люди действительно инвестируют в золотые слитки, а банки по всему миру действительно полны хранилищ, набитых ими.

Золото также может принимать форму монет, ювелирных украшений или чего-либо еще, сделанного из этого драгоценного металла. Золото считается важной частью любого инвестиционного портфеля, поскольку оно снижает риск того, что остальные ваши инвестиции будут подвержены риску.

Золото обычно рассматривается как безопасное вложение, поскольку оно сохраняет свою ценность и не должно быть подвержено рыночным колебаниям, как акции. Следовательно, это не столько способ заработка, сколько защита ваших денег от финансового кризиса.

Однако это не всегда так. С пика 2011 года в 1751 долларов за унцию цена на золото упала до 970 долларов в 2015 году, прежде чем достичь недавнего максимума в 1595 долларов. Покупка золота в 2015 году означала бы, что вы получили бы 64% прибыли, если бы продавали сегодня.

Опционы

Опцион — это контракт на покупку или продажу акций по установленной цене к установленной дате. Опционы предлагают гибкость, поскольку договор фактически не обязывает вас покупать или продавать акции. Большинство опционных контрактов заключаются на 100 акций одной акции. Когда вы покупаете опцион, вы покупаете контракт, а не сами акции.

Как инвесторы зарабатывают деньги: опционы могут быть довольно сложными, но на базовом уровне вы фиксируете цену акции, которая, как ожидается, вырастет в цене. Если вы правы, вы выиграете, купив акцию по цене ниже обычной. Если это не так, вы можете отказаться от покупки, и вы получите только стоимость самого контракта.

Акции

И, наконец, вид инвестиций, который мы все знаем и любим: акции. Независимо от того, являетесь ли вы поклонником надежной и надежной Microsoft (NASDAQ: MSFT) или рискованной, потенциально быстрорастущей компании Beyond Meat (NASDAQ: BYND), инвестирование в акции позволяет вам получить хоть какую-то долю в компании.

Акции могут быть самым известным и простым видом инвестиций. Когда вы покупаете акции, вы покупаете долю в публичной компании. Многие из крупнейших компаний страны — например, General Motors, Apple и Facebook — являются публичными, то есть вы можете покупать их акции.

Когда вы покупаете акцию, вы надеетесь, что цена вырастет, и вы сможете продать ее с прибылью. Риск, конечно, заключается в том, что цена акций может упасть, и в этом случае вы потеряете деньги.

Акции считаются инвестициями в рост, поскольку они могут помочь увеличить стоимость ваших первоначальных инвестиций в среднесрочной и долгосрочной перспективе. Если вы владеете акциями, вы также можете получать доход от дивидендов, когда компания делится частью своей прибыли с инвесторами.

Хотя фондовый рынок может падать, а стоимость акций может быть нестабильной, в целом рынок всегда растет. Фондовый рынок исторически приносит в среднем 10% годовых.

Как работают акции?

Когда компания «становится публичной», она проходит через первичное публичное размещение (IPO), когда акции впервые становятся доступными для покупки, и компания попадает в листинг фондовой биржи. Именно в этот момент компания переходит из частной, принадлежащей отдельным лицам, в публичную, где она принадлежит представителям общественности, таким как мы с вами.

Для основателей и предыдущих инвесторов это означает потенциальную прибыль за их поддержку, а для компании — шанс собрать деньги для своей деятельности

Когда компания выходит на IPO, она делится, как пирог, и публика может покупать куски этого пирога. И, как любой хороший пирог, его можно разрезать на любое количество кусочков или частей. Цена акций основана на старом добром спросе и предложении, поэтому чем больше людей захотят акции, тем выше будет цена.

Когда вы покупаете акцию, вы делаете это в надежде, что она вырастет в цене. Это позволит вам продать его с прибылью.

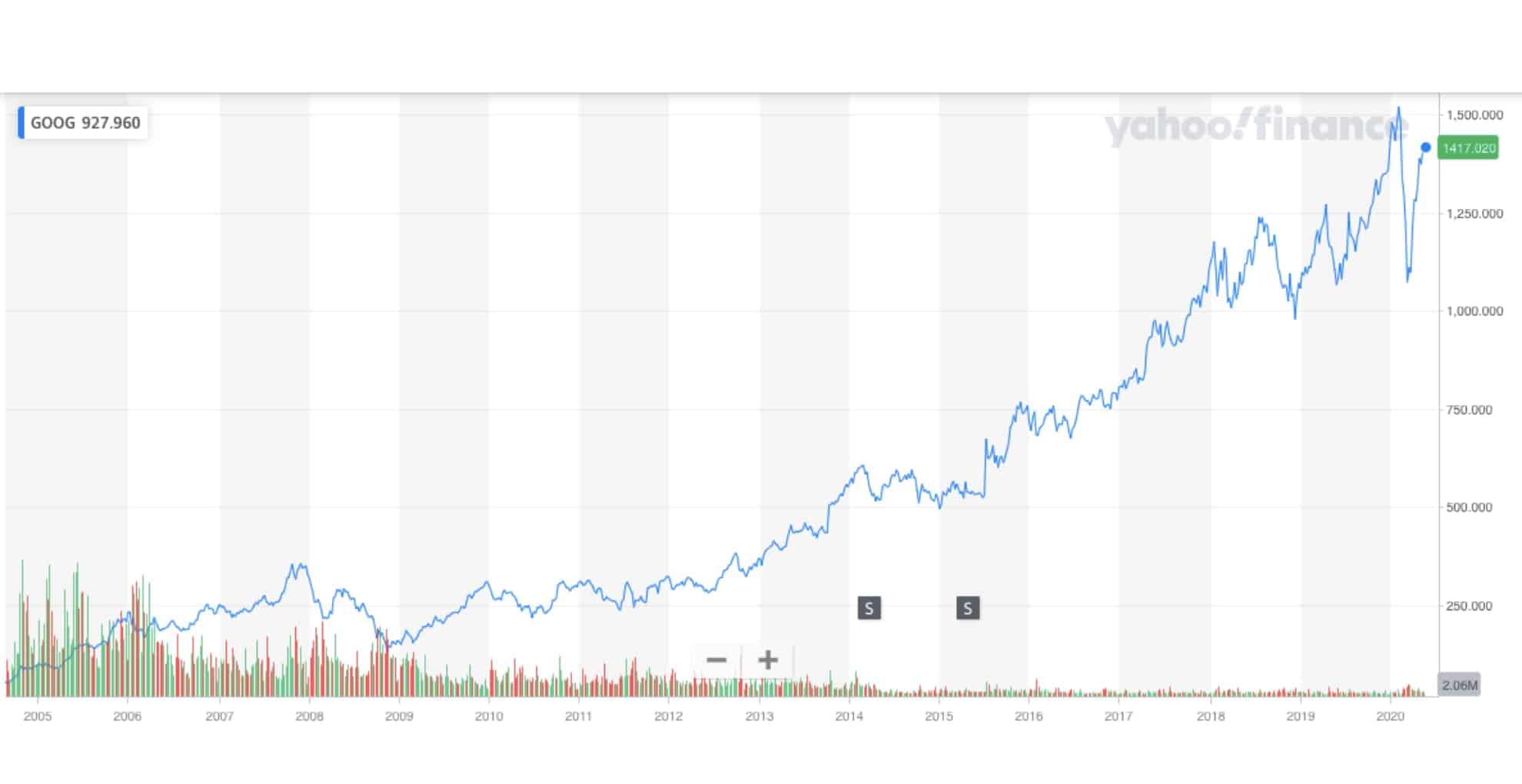

Возьмем Google: если бы вы купили одну акцию на IPO в 2004 году, вы бы заплатили 85 долларов. Если бы вы продали эту акцию сегодня, вы бы получили примерно 1410 долларов — впечатляющее увеличение на 1558% от ваших первоначальных инвестиций.

Но есть и второй способ заработка на акциях: дивиденды. Это регулярные выплаты акционерам на основе прибыли компании. Однако они выдаются только тогда, когда компания является прибыльной, поэтому во время финансовых спадов выплаты дивидендов часто приостанавливаются.

Что такое прямые инвестиции простыми словами

В интернете и по ТВ часто можно услышать про прямые инвестиции. Что же это за термин? В этой статье Вы узнаете что такое прямые инвестиции простыми словами. С примерами. Плюс к этому, узнаем куда сегодня выгодно инвестировать напрямую и куда вкладываться точно не стоит.

Из этой статьи Вы узнаете:

- Что такое прямые инвестиции

- Виды прямых инвестиций

- Прямые и портфельные инвестиции

- Ошибочная классификация прямых инвестиций

- Преимущества и недостатки прямых инвестиций

- Вместо выводов

Что такое прямые инвестиции

Итак, наверняка Вы уже знаете что такое инвестиции. Если кратко, инвестиции — это вложение денег во что-либо с с целью получения выгоды. Выгода эта может быть самой разной: начиная от денег и заканчивая такими вещами, как здоровье или просто хорошее настроение.

К примеру, покупка мороженного для многих будет инвестицией в хорошее настроение. А вложение в перспективные проекты может принести хороший доход. С этим всё понятно. А что такое прямые инвестиции?

Прямые инвестиции — это вложение средств к какой-то проект или компанию для того, чтобы получить управление этой компанией.

То есть, прямые инвестиции, это когда мы вкладываем деньги (либо что-то ещё) ради получения контроля над каким-то проектом. По-сути, это вложение ради власти.

Как правило, если мы сами будем контролировать какой-то проект, то сами сможем направлять его в нужном направлении и получить от этого максимум выгоды. Ради этого и делаются прямые инвестиции. Хотя, тут возможны варианты.

Особо отмечу, что подразумевается вложение не обязательно денег. Инвестировать мы можем любые вещи. Например, компьютеры, транспорт или недвижимость. Или что-то совсем другое.

Примеры

Самый частый вариант прямых инвестиций: мы можем купить контрольный пакет акций какой-нибудь компании. Тогда, мы сможем управлять ей. Принимая эффективные решения в отношении этой компании, мы поможем ей развиваться. Это значит, что компания будет приносить прибыль. То есть, прямые инвестиции принесут над деньги.

В прошлом году прямые инвестиции в российские компании превысили $10 млрд.

Другой пример Допустим, Вы с друзьями решили открыть некоммерческий клуб авиамоделистов. Договорились так. С них — детали. С Вас какое-то помещение, столы и стулья. Понятно, что помещение — это гораздо более весомый вклад, чем детали. Поэтому, руководство клубом доверят Вам. Получается, это тоже прямые инвестиции. Но не ради денег. А, как-раз, ради хорошего настроения. Ну, и ради контроля над клубом авиамоделистов. 🙂

Вообще, очень многие инвесторы, хотят напрямую участвовать в деятельности проекта, в который они вкладываются. Чтобы убедиться в том, что проект развивается по плану. И, чтобы продвинуть какие-то свои идеи развития.

Как правило, прямые инвестиции оформляются как взнос в фонд или уставный капитал организации. В соответствии с международными стандартами, к прямым инвестициям относятся инвестиции, в результате которых инвестор получает долю в уставном капитале не менее 10%. Приобретение 10% в уставном капитале даёт возможность участвовать в управлении предприятием. В частности, иметь своего представителя в совете директоров.

В идеале, прямые инвестиции — это вклад более чем на половину уставного капитала. Если мы делаем такой вклад, то получаем контрольный пакет акций (в акционерных компаниях) и становимся ключевым собственником. То есть, мы сможем принимать все решения относительного того проекта, в который инвестировали.

Ещё пример

Допустим, у нас есть 30 миллионов рублей. Мы хотим что-бы деньги эти работали и приносили хороший доход. Ищем варианты и находим небольшую сеть кафе, которая только недавно появилась в городе, но уже очень популярна. Допустим, там самые вкусные десерты и хорошие детские уголки. И, допустим, у собственника этой сети нет собственных помещений. Он их арендует, но срочно ищет инвесторов, чтобы купить. Так как арендодатели больше не хотят сдавать в аренду и продают помещения.

Вот тут мы можем сделать предложение собственнику сети кафе. Допустим, мы вносим 30 миллионов в уставный капитал. На эти деньги можно выкупить помещения.

При этом, мы становимся ключевым собственником, получаем большую часть прибыли и принимаем ключевые решения о дальнейшем развитии это сети кафе. Ну, а основатель кафе становиться соучредителем. Теперь, он претендует лишь на меньшую часть прибыли. И, например, становиться ответственным лишь за повседневные вопросы.

В итоге, все довольны. Сеть кафе не закрывается, а продолжает развиваться и приносить ещё больше прибыли. Старый собственник сохранил бизнес (хоть и утратил единоличный контроль). А мы выгодно вложились и стали ключевым собственником. Вот так работают прямые инвестиции.

Виды прямых инвестиций

Мы привели самые простые примеры прямых инвестиций. Про небольшой бизнес или даже авиа-клуб. Однако, часто бывает, что прямые инвестиции делаются для получения контроля над какими-то очень крупными проектами. Причём, проект может быть из обной страны. А инвестор — из другой. Это называется прямые иностранные инвестиции.

Прямые иностранные инвестиции делят на два вида.

Исходящие прямые инвестиции — это, когда кто-то из нашей страны инвестирует в зарубежные проекты с целью получения контроля. Пример: компания «Газпром» делает прямые инвестиции в немецкий футбольный клуб «Шальке 04» и в международные проект «Северный поток 2».

Благодаря прямым инвестициям АвтоВаз стал французским. Но, делает современные машины.

В первом случае это делается для популяризации компании «Газпром» в европе. По-сути — прямые инвестиции ради рекламы и улучшения имиджа. Во-втором — ради контроля над трубопроводами за рубежом. Для России и то и другое — прямые инвестиции. Кстати, посмотреть статистику прямых инвестиции России можно на сайте Центрального Банка.

Входящие прямые инвестиции — это, если зарубежный инвестор вкладывается в какой-то проект в нашей стране. Пример: концерн «Рено-Ниссан-Митсубиши» (все три этих марки — по-сути, одна контора сейчас) купила примерно 61% акций «АвтоВаза». Теперь, японцы и французы решают какими будут машины «Лада». И, имеют более половины прибыли от продажи очень популярных в нашей стране моделей Веста, Гранта, XRAY и Нива.

Это достаточно хороший вариант входящих прямых инвестиций. Да, мы утратили контроль над самым популярным отечественным производителем. Зато, марка не исчезла и развивается. У этой марки целая армия поклонников, которые считают, что машины «Лада» становятся лучше, красивее, современнее и комфортнее. А Вы как считаете?

Прямые и портфельные инвестиции

Есть такое понятие — портфельные инвестиции. Это когда люди вкладываются сразу в несколько направлений. Чтобы получить доход и снизить риски. Так сказать, не класть все яйца в одну корзину.

Пример . У нас есть пять миллионов долларов. Мы хотим инвестировать его в акции перспективных компаний. И, чтобы не рисковать, распределяем все деньги не в одну, а в пять компаний. По миллиону в каждую.

Допустим, через год, акции одной из компаний упали в цене на 20%. Акции других четырёх выросли на 20%. Цель выполнена: риски снизили, убытки одной компании с лихвой покрыли прибылью от других. Мы в прибыли. Итого, мы заработали 12% за год.

Пусть даже мы купили более 10% акций в каждой из этих компаний. В управление мы не вмешивались. Просто, спокойно ждали конца года, чтобы вывести заработанное. Вот так работают портфельные инвестиции.

Получается, что прямые инвестиции принципиально отличаются от портфельных. При прямых инвестициях наша цель получить управление. То есть, мы снижаем риски за счёт собственного контроля. А при портфельных — наша цель просто заработать.

Ошибочная классификация прямых инвестиций

Во многих популярных источниках нашёл вот такую классификацию. Якобы, прямые инвестиции по видам делятся на:

- Покупку драгоценных металлов. Например, золота, платины, палладия или серебра.

- Вклады в банках. Как в национальной, так и в иностранных валютах. Чаще всего, в долларах, рублях и евро.

- Покупка паёв в инвестиционных фондах. От разных брокеров и финансовых компаний.

Пожалуйста, будьте внимательны и не верьте разным лже-экспертам. Все три приведённых варианта — это, конечно, никакие не прямые инвестиции. Посудите сами: инвестируя в металлы, паевые фонды или открывая вклад, Вы не получаете контроля ни над чем. Это, наоборот, пассивные инвестиции. По типу, «вложил и забыл на год». Да, это может быть выгодно. Но, это точно не прямые инвестиции.

Преимущества и недостатки прямых инвестиций

Когда мы делаем прямые инвестиции, мы получаем контроль над проектом (над компанией). Это даёт массу плюсов:

Во-первых, мы можем продвигать собственные идеи по развитию компании. Тем самым, мы можем задать ей желаемый вектор развития и сделать её более эффективной. Более выгодной.

Активная позиция + прямые инвестиции = прибыль

Во-вторых, инвестиции становятся более прозрачными. Одно дело, когда мы вложились куда-то и просто ждём. Другое — когда мы вошли в совет директоров и видим всю внутреннюю ситуацию. Всё «кухню».

В-третьих, когда мы сами всё контролируем, гораздо меньше шанс, что нас где-то обманут. А ведь мошенничеств при инвестировании очень много сейчас.

Конечно, у прямых инвестиций есть и свои недостатки:

Главный из них — большие трудозатраты. Нужно самому погружаться во все особенности проекта и заниматься управлением. Не каждому это под силу.

Для эффективного управления нужна активная позиция и знания. Иначе, много мы не неуправляем. Будем немело крутить штурвал и приведём наш проект на мель.

По мере получение опыта, приходит инвесторское чутьё. Легче становиться понять какое направление перспективное. А куда лучше не инвестировать. И, кстати, сразу скажу, что в противозаконные бизнесы настойчиво рекомендую не инвестировать в любом случае. Какими бы выгодными они не казались.

И, есть ещё один важный нюанс. Нередко, для осуществления портфельных инвестиций требуются особые разрешения. Начиная от разрешения всех других собственников (а их может быть много) и заканчивая разными одобрениями государственных органов. Например, антимонопольщиков или даже природоохранных ведомств. Всё зависит от специфики деятельности проекта.

Вместо выводов

Прямые инвестиции — это удобная возможность для всех. Удачно вложившись куда-нибудь, мы сможем стать собственником бизнеса. Потом, за счёт прямых инвестиций можно поглощать конкурентов и даже выкупать крупных автопроизводителей. Как это случилось с нашим «АвтоВазом».

Однако, прямые инвестиции — это удел самых-самых активных. Такие вложения потребуют много сил и средств. Если Вы готовы — дерзайте! Можно начать с малого. Главное — сделать первый шаг.

Инвестиции — это выгодно. Но не всегда просто. Особенно по-началу.

От себя добавлю, что тоже занимаюсь инвестициями. Но, пока больше портфельными. Пока что, мне хватает управления блогом. На большее (пока что), не претендую. Мне ближе такие инвестиции, когда вложил на какой-то срок и забыл. Лишь прибыль выводи вовремя.

Мне удобнее так. Получается, примерно по 1-2% в неделю. Иногда больше.

В основном инвестирую в:

- инвест-проекты;

- акции компаний;

- счета доверительного управления;

- криптовалюты.

Если и Вам это интересно, то всегда рад поделиться знаниями. На этой страничке я публикую свой инвестиционный портфель. А на этой — мои наблюдения о тенденциях в сфере интернет-инвестиций. Проще говоря, информация о том, где выгодно в этом году.

Кроме того, могу составить Вам индивидуальный портфель инвестиций. Это бесплатно. Заявку на формирование портфеля можно оставить тут.

Буду благодарен Вашим вопросам/мнению про прямые инвестиции в комментариях.

Источник https://traderblog.net/vidy-investicij/

Источник https://kinvestor.ru/prjamye-investicii/

Источник

Источник