Связь банк: кредитные карты, условия получения, требования, преимущества, отзывы

Доброе утро! Мы со своим молодым человеком очень любим путешествовать, бывать в новых городах, при этом не обязательно в больших.

Чтобы совмещать работу с любимым увлечением, мой парень устроился в фирму на должность, связанную с частыми командировками по стране. А через полгода перетянул и меня в эту же фирму. Плохо только то, что зарплата небольшая, поэтому на помощь приходят кредитные карты. На двоих у нас в использовании на настоящий момент карты более 10 банков. На днях были в Связь банке, кредитные карты открыли сразу на нас двоих. По программе — обычные карты, ничего особенного, но выдали без проволочек и кэшбек есть на все покупки, а не только на выбранные категории.

О банке

Связь-Банк является универсальным кредитно-финансовым учреждением. Головной офис Банка расположен в Москве. Региональная сеть Связь-Банка насчитывает 100 точек продаж в 54 регионах РФ.

Ключевыми направлениями деятельности Связь-Банка являются обслуживание юридических и физических лиц, организация долгового финансирования, международный бизнес: работа на международных финансовых рынках, торговое и структурное финансирование, внешние заимствования.

Банк плодотворно сотрудничает с предприятиями крупного, среднего и малого бизнеса, осуществляющими свою деятельность во всех сегментах российской экономики, эффективно взаимодействует с организациями отрасли связи, в том числе ФГУП «Почта России», энергетической отрасли, а также активно развивает обслуживание физических лиц.

К приоритетным задачам Банка относятся кредитование реального сектора экономики, в том числе предприятий малого и среднего бизнеса.

Выбрав обслуживание населения одним из важнейших курсов своего развития, Связь-Банк ставит перед собой масштабные задачи по завоеванию значимых позиций на рынке за счет активного развития розничных операций, в частности, привлечения средств во вклады, ипотечного и потребительского кредитования и повышения доступности банковских услуг для широких слоев населения.

Связь-Банк активно работает на рынке капитала и является участником торгов ПАО Московская Биржа, Акционерное общество «Санкт-Петербургская Валютная Биржа». Банк плодотворно взаимодействует с крупнейшими российскими и западными инвестиционными банками.

В корреспондентскую сеть Банка входит более чем 100 иностранных и российских финансовых институтов, в числе которых: BNY Mellon, Commerzbank AG, Raiffeisen Bank International AG, VTB Bank (Deutschland) AG, Sumitomo Mitsui Banking Corporation, Zurcher Kantonalbank, Внешэкономбанк, ПАО Сбербанк, Банк ВТБ (ПАО), АО «Россельхозбанк», ПАО Банк «ФК Открытие», АО «Райффайзенбанк», ПАО Банк ЗЕНИТ и другие.

Связь-Банк – участник Национальной платежной системы «Мир» (ПС «Мир»). По данным Центрального Банка Российской Федерации, Связь-Банк входит в список 30 крупнейших банков России.

Генеральная лицензия Банка России №1470. Свидетельство о включении Банка в реестр банков — участников системы обязательного страхования вкладов №738.

В рамках реализации мероприятий в соответствии с Законом США «О налоговой дисциплине в отношении иностранных счетов» (Foreign Account Tax Compliance Act, FATCA), Связь-Банк зарегистрирован на сайте Налоговой службы США (Internal Revenue Service, IRS) со статусом Member of an Expanded Affiliated Group / Participating Foreign Financial Institution.

7 ноября 2014 года Связь-Банк зарегистрирован в системе идентификации участников финансовых транзакций, созданной G20 для повышения прозрачности на финансовых рынках и усиления контроля за системными рисками, с присвоением pre-LEI кода — 253400EUVJ68M201Y139.

Национальное рейтинговое агентство RAEX (Эксперт РА) впервые присвоило рейтинг кредитоспособности ПАО АКБ «Связь-Банк» на уровне ruA. По рейтингу установлен стабильный прогноз. Рейтинг присвоен по российской национальной шкале и является долгосрочным.

Дебетовые карты

Связь-банк выпускает кредитные и дебетовые карты, а также карточки для вкладчиков. Банк также выпускает зарплатные карты для организаций. Особенность всех пластиковых карточек в том, что пользователь имеет возможность снять собственные средства (не кредитные) без комиссии в любом отделении и банкомате организации.

С карт всех платежных систем, кроме JCB на тех же условиях можно обналичить деньги в банкоматах Газпромбанка, Бинбанка, ВТБ24 и Альфа-Банка.

Банк включает держателей в программу лояльности «Признание», в рамках которой каждый, кто накопит достаточное количество бонусных баллов (они начисляются за использование карты), может тратить их на покупку любого товара из магазина банка, Ж/Д и авиабилетов, а также бронирование отеля.

При использовании пластиковых карточек систем Мир и Visa клиенту начисляется 7% годовых на остаток средств. Это преимущество действует в рамках пакетов услуг, которые подключает пользователь.

Платежная система Мир в Связь-банке представлена 3-мя видами карт: простой дебетовой, классической и премиальной. Для каждого вида действуют свои программы и тарифы. Выпуск и годовое обслуживание карт этой системы обойдется держателям дешевле, чем услуги международных систем платежей.

MasterCard представлена в банке 4-мя видами карточек, среди которых тоже есть экземпляр с возможностью бесконтактных платежей.

В Связь-банке есть 3 вида карт JCB: Стандарт, Голд и Платинум. На данный момент такие карты не выпускаются по техническим причинам.

Кредитование

Если получение кредитной карты не входит в планы клиента, и деньги нужны на определенные цели, Связь-банк предоставит несколько вариантов кредитования. Автокредитование обеспечено 4-мя продуктами. Клиент также имеет возможность застраховать свой автомобиль.

В банке можно взять ипотечный кредит, который предоставлен в нескольких программах. Среди них кредиты на жилье для военнослужащих, на вторичном рынке, квартиры в новостройках и рефинансирование ипотеки. Также возможен кредит под залог недвижимости и акционные условия кредитования в регионах.

Клиент банка может взять потребительский займ наличными на срок до 5 лет, рефинансировать другие займы (до 5-ти) под 11,9% годовых, взять крупный кредит. Организация выдает кредиты наличными военнослужащим на специальных условиях.

Связь-банк предоставляет клиентам широкий выбор услуг, которые для удобства упакованы в предложения.

Среди них Пакет «Зарплатный» (бесплатный выпуск и обслуживание дополнительных карт, 300 приветственных баллов «Признание», отсутствие комиссии за ежемесячное обслуживание, 7% годовых на остаток) и «Пенсионный» (выпуск и обслуживание карты бесплатно, 7% годовых на остаток). Организация регулярно проводит выгодные акции для своих клиентов.

Гибкие тарифные условия, развитая система поддержки клиентов в режиме онлайн 24/7, авторитетность на рынке – все это позволяет назвать Связь-банк надежной организацией.

Ипотека

В банке представлен широкий выбор ипотечных программ, в том числе специальная программа для военнослужащих, а также большие залоговые кредиты на сумму до 30 миллионов рублей.

По программе «Готовое жилье» возможно получение займа без первоначального взноса, программа «Новостройка» предусматривает наличие первоначального взноса в размере от 10%.

Кредитование бизнеса

Бизнесу банк предлагает следующие кредитные программы:

- Овердрафт;

- Коммерческая ипотека под залог приобретаемого имущества;

- Кредит под залог приобретаемого движимого имущества (транспорта, оборудования);

- Капитал роста для финансирования внеоборотных средств;

- Оборотный капитал;

- Программа обеспечения госзаказа.

Виды и условия кредитных карт Связь Банка

Связь-Банк анонсировал новый карточный продукт для физических лиц, который доступен сторонним клиентам банка. Ранее оформить кредитную карту Связь-Банка могли только держатели зарплатных карт и клиенты, имеющие потребительский кредит, а также клиенты-вкладчики.

Новая кредитная карта характеризуется следующими преимуществами: кредитный лимит до 500 000 рублей, льготный период использования до 55 дней и низкие процентные ставки.

Для держателей зарплатных карт банка годовая процентная ставка составляет 21 пункт, а для остальных клиентов — 23%. При этом клиенту предоставляется возможность погашать ежемесячно только проценты.

Помимо этого клиент может зачислять на кредитную карту собственные денежные средства и использовать их в расчетах. Держатели зарплатных карт, заемщики и вкладчики Связь-Банка могут оформить кредитную карту без предоставления дополнительных документов — справка о заработной плате и с места работы.

Вкладчикам банк предоставляет возможность расплатиться кредитной картой, не снимая денежных средства с депозита.

Связь-Банк не взимает с клиентов комиссию за первый год обслуживания кредитной карты, эмитированной для действующих клиентов, держателей зарплатных карт. Кроме этого готов оформить дополнительную карту, которой могут пользоваться без ограничений члены семьи клиента.

Дополнительная карта, также обслуживается в течение года бесплатно, автоматически подключается к дополнительной услуге «Интернет-Банк» и участвует в других программах лояльности кредитно-финансового учреждения.

Удобство, мобильность и доступность – главные причины для приобретения кредитных карт. Денежные средства могут понадобиться в любой момент, и кредитная карта – легкое решение всех финансовых проблем. «Связь-Банк» сегодня предлагает выгодные кредитные карты для всех слоев населения и на любые потребности.

Кредитная карта с CashBack

«Кредитная карта с CashBack» Связь-Банка отличается очень низкой платой за обслуживание среди других карт в категории Visa Platinum, которая составляет всего 50 рублей в месяц. За все покупки по карте возвращается кэшбэк в размере 1% и в размере 7% по одной из следующих категорий на выбор:

- авиабилеты;

- автосервисы и автозаправочные станции;

- рестораны;

- строительство и ремонт;

- развлечения и досуг.

Категорию можно менять один раз в месяц, обратившись в контакт-центр или офис Связь-Банка. Максимальная сумма кэшбэка не может превышать 5 000 рублей за один отчетный период.

«Кредитная карта с CashBack» является премиальной картой Visa Platinum и держатель ее пользуется всеми привилегиями и скидками от платежной системы Visa.

Требования к заемщику и необходимые документы

- возраст от 21 года до 65 лет на дату окончания первоначального срока действия карты;

- гражданство Российской Федерации и постоянная регистрация по месту жительства на ее территории;

- стаж работы не менее 4 месяцев на текущем месте работы и не менее 1 года общего трудового стажа;

- предоставление номеров мобильного, рабочего и домашнего телефонов.

Для оформления карты понадобятся следующие документы:

- основной документ – паспорт гражданина РФ;

- второй документ на выбор – водительское удостоверение, загранпаспорт, справка по форме 2-НДФЛ или справка о доходах по форме Связь-Банка.

Чтобы подать заявку на «Кредитную карту с CashBack», необходимо заполнить на сайте или в офисе Связь-Банка анкету-заявление.

Сообщение о решении банка вы получите по СМС. Забрать выпущенную карту можно будет в офисе банка.

Тарифы и условия «Кредитной карты с CashBack»

- Оформление карты — бесплатно

- Комиссия за обслуживание карты — 50 ₽ в месяц

- Срок действия карты — 3 года

- Кредитный лимит — до 500 000 ₽

- Льготный беспроцентный период — до 55 дней

- Ставка за пользование кредитом в льготнный период — 0% годовых

- Ставка за пользование кредитом за рамками льготного периода — 25% годовых

- Минимальный обязательный платеж — 5% от общей задолженности плюс начисленные проценты, комиссии и штрафы (если имеются)

- Штраф за неоплату минимального обязательного платежа в установленные сроки — 500 ₽ за каждый факт неоплаты + 1% от задолженности по кредиту на дату формирования минимального платежа

- Пеня за неразрешенный овердрафт — 0,1% в день

- Комиссия за снятие наличных через банкоматы любых банков в пределах кредитного лимита — 4,5%, но не менее 450 ₽

- Лимит на снятие наличных по карте через банкоматы любых банков — 150 000 ₽ в день и

300 000 ₽ в месяц - Смена ПИН-кода в банкомате Связь-Банка — бесплатно

- Услуга «SMS-банкинг» — 60 ₽ в месяц

- Услуга «SMS-Контроль» — бесплатно

- Подключение и обслуживание Мобильного и Интернет-банка — бесплатно

Льготный период не распространяется на операции по выдаче наличных и переводы денежных средств.

Плата за услугу «SMS-банкинг» не взимается в первые три календарных месяца, начиная с месяца подключения услуги, и в первые три календарных месяца второго и третьего года действия Договора.

Погасить задолженность по счету «Кредитной карты с CashBack» можно без комиссии:

- внесением наличных через отделения Связь-Банка;

- внесением наличных через банкоматы Связь-Банка и его партнеров.

Партнеры Связь-Банка: Альфа-Банк, Бинбанк.

Платные способы погашения задолженности по счету «Кредитной карты с CashBack»:

- перевод средств с карты на карту;

- внесение наличных через банкоматы и платежные терминалы сторонних банков;

- безналичный перевод со счетов, открытых в других банках.

Кредитная карта с льготным периодом

Эта карта – лучший вариант для тех, кто стремится исполнить заветную мечту в короткие сроки, но в конкретный момент для ее осуществления не хватает средств. Пользоваться такой картой – все равно, что занимать деньги у друзей, причем без процентов.

Потенциальный клиет «Связь-Банка» должен иметь военный билет и общий трудовой стаж не менее года. Дополнительно для получения карты необходим документ, удостоверяющий личность (паспорт гражданина РФ), копия трудовой книжки и оригиналы документов о местах работы, а также справка о доходах различного вида.

В течение пяти дней на руках клиента окажется кредитная карта с лимитом до 500 000 рублей! Вносить долг можно любым удобным способом, а по истечении льготного периода будет начисляться 23% годовых.

Кредитная карта для заемщиков и вкладчиков банка, держателей зарплатных карт

Лица, уже успевшие оформить потребительский или ипотечный кредит в «Связь-Банке», а так же те, кто имеет вклады, могут получить особую кредитную карту. Она оформляется без справки о доходах – только паспорт! На ней так же действует льгодный период до 55 дней и сумма кредита до 500 000 рублей.

«Связь-Банк» создал удобные условия для той категории граждан, кто получает зарплату по месту трудоустройства на ранее оформленную зарплатную карту. Процентная ставка по кредиту – всего 21% годовых.

Минимальных платеж – только проценты от кредитной суммы, к тому же их можно выплачивать за счет средств карты. Чтобы получить кредитную карту, необходим только паспорт. Также предоставляется льготный период.

Особенная услуга «Связь-банка» — овердрафт на зарплатную карту. Он позволяет клиенту получить кредит в тот момент, когда совершается оплата услуги по некредитной карте, но средств на ней становится недостаточно.

Тогда банком предоставляется кредит, равный той сумме, которой не хватает для проведения операции. Особенность заключается в том, что специально вносить долг не придется: средства за кредит будут автоматически списываться за счет средств, поступаемых на карту, в данной случае, зарплаты.

Услуга не имеет льготного периода кредитования, поэтому процентная ставка составит 17% годовых, что значительно меньше обычных кредитных карт. Из необходимых документов для получения услуги – паспорт и, собственно, сама зарплатная карта.

Кредитная премиальная карта для Vip-клиентов – Visa Infinite

Лучшая банковская карта для серьезных людей от «Связь-Банка». С ее помощью можно оплачивать услуги в любой точке мира. Престижная банковская карта отлично подчеркнет статус своего владельца! Получить ее можно при обращении в любое отделение банка.

- Тип карты — Visa Infinite

- Валюта — Рубли

- Технологические особенности — Технология 3D Secure, Чип

- Плата за выпуск — Не взимается

- Стоимость обслуживания — 25 000 руб.

Бесплатное обслуживание при выполнении одного из условий:

- размещение депозитов на дату окончания предыдущего года на сумму от 8 000 000 руб.

- среднемесячный объем расходных операций по карте от 80 000 руб.

- Программа лояльности «Признание» — начисление бонусных баллов за покупки по карте из расчета 1 балл за каждые 100 руб. покупки.

- Накопленные баллы можно потратить (1 балл = 1 руб.) на полную или частичную оплату авиабилетов, железнодорожных билетов, бронирование отелей, товаров и услуг партнеров банка, представленных на Бонусной витрине Банка.

- Экстренная помощь во время заграничных поездок в случае утери или кражи карты.

- Международная медицинская и информационная помощь для путешествующих.

- Пакет специальных предложений для путешествий.

- Специальные предложения по программе «Мир привилегий Visa».

- Защита покупок и расширенная гарантия.

- Содействие в экстренных ситуациях International SOS.

- Использование собственных средств — Возможно

- Начисление процентов на остаток — Нет

- Снятие наличных в банкоматах банка — 3,5%, мин. 250 руб., 0% — собственные средства

- Снятие наличных в ПВН банка — 3,5%, мин. 250 руб., 0% — собственные средства

- Снятие наличных в банкоматах других банков — 3,5%, мин. 250 руб., 1%, мин. 180 руб. — собственные средства

- Снятие наличных в ПВН других банков — 3,5%, мин. 250 руб., 1%, мин. 180 руб. — собственные средства

- СМС-информирование — бесплатно

- Запрос баланса в сторонних банкоматах — 15 руб. за операцию

- Конвертация валют — по курсу Банка (в случае отличия валюты операции от валюты расчетов банка с платежной системой Visa дополнительно взимается 2% от суммы)

- Плата за неразрешенный овердрафт — 36,5% годовых

- Лимиты по операциям: Выдача наличных — до 1 000 000 руб. в день, до 2 000 000 руб. в месяц

Требования и документы:

- Возраст держателя — от 21 до 65 лет

- Подтверждение дохода — Не требуется

- Регистрация — Постоянная на территории РФ

- Стаж на последнем месте работы — не менее 4 месяца

- Гражданство РФ — Требуется

- Обязательные документы — Анкета-заявление, Паспорт РФ

- Получение карты — В офисе банка

«Связь-Банк» не дает возможности своим потенциальным клиентам оформить кредитную карту онлайн, но зато на официальном сайте всегда есть возможность связаться с круглосуточной службой поддержки и получить консультацию. Молодой «Связь-Банк» с радостью поможет тем, кто нуждается в средствах, а значит, и в нем!

Часто задаваемые вопросы

Как активировать карту? Активация карты. Вы получаете карту в неактивном состоянии. Для ее активации необходимо распечатать выписку с карты при помощи банкомата Связь-Банка или позвонить в Контакт-Центр Связь-Банка по телефону 8(800)500-00-80.

Как пользоваться картой? Покупки в магазине. В любое время оплата товаров и услуг с кредитной картой Связь-Банка — ТЦ, магазины одежды, обуви и аксессуаров, ремонтные мастерские, ателье, салоны красоты, рестораны, кафе, театры, кино, отдых, авиа и железнодорожные билеты, такси, спорт, парковки, проезд по платным дорогам, оплата штрафов ГИБДД через интернет и мобильный банк и многое другое.

Снятие наличных. Снимайте наличные средства в банкомате любого банка. Единый тариф нашего Банка за снятие наличных — 4,5% (мин. 450 р.) от суммы выдачи денежных средств из лимита кредитования.

Платежи в интернете. Карта защищена технологией Verified by Visa. Перед покупкой вы получите SMS с кодом подтверждения. Не сообщайте его никому.

Как пополнять карту?

- Переводом с карты на карту

- Внесением наличных в отделении Банка

- Внесением наличных в банкоматах и платежных терминалах Банка и банков — партнеров

- Безналичным переводом через интернет-банк со счетов/карт клиента, открытых в Банке

- Безналичным переводом со счетов, открытых в других банках.

Как заблокировать карту? Карту можно заблокировать позвонив на номер 8 (800) 500-00-80

По каким категориям и МСС-кодам я могу получить повышенные кэш-бэк? Вы можете получить повышенный кэш-бэк в размере 7% по следующим категориям ТСП — Салоны красоты, Автосервисы и автозаправочные станции, Рестораны, Строительство и ремонт, Развлечения и досуг. Подробный перечень МСС-кодов представлен в таблице ниже.

Список категорий ТСП с кодами:

- Салоны красоты — 7230, 7297, 7298

- Автосервисы и автозаправочные станции — 5511, 5521, 5531, 5532, 5533, 5542, 5561, 5571, 7012, 7531, 7534, 7535, 7538, 7542, 7549

- Рестораны — 5811, 5812, 5813

- Строительство и ремонт — 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 2791, 2842, 5021, 5039, 5051, 5065, 5074, 5198, 5200, 5231, 5251, 5261, 5415, 5712, 5713, 5714, 5718, 5719, 7622, 7623, 7629, 7641, 7692, 7699

- Развлечения и досуг — 2741, 5111, 5192, 5733, 5735, 5932, 5937, 5942, 5947, 5970, 5971, 5972, 5973, 5994, 7829, 7832, 7841, 7911, 7922, 7929, 7932, 7933, 7941, 7991, 7992, 7993, 7994, 7996, 7997, 7998, 7999

Отзывы об использовании карт

Юлия. Лучше не брать эту карту. Недавно написала заявление о ее закрытии, погасила лимит, выдали уведомление о закрытии карты. Буквально через неделю позвонили и сообщили о том, что по данной карте у меня присутствует задолженность по обслуживанию за пять лет.

(это при том, что ежегодно они по смс оповещали меня о предстоящем списании денежных средств с карты за годовое обслуживание). В ответ возмутилась, упомянув об этих смс, на что мне специалист банка предложила показать им эти смс за пять лет.

Помимо этого года два назад при посещении банка, один из специалистов предложила взять дебетовую карту, по которой, якобы, первый год обслуживания бесплатный. Получила данную карту. В течении двух лет ею не пользовалась, т.е. карта активирована не была.

В итоге пришла ее закрывать и тоже оказалась должна за годовое обслуживание за 2 года. Закрыли только после оплаты обслуживания за 2 года. Так что не советую брать карты в «Связь банке», т.к. данный банк просто вгоняет в долги, обманным путем.

Марина. А меня вот процентная ставка интересует — 23%. В общем-то, совсем немало. И банк выдает карты международного образца. Так вот, в других странах по этой карте ставка такая же? Я думаю, что в разы меньше.

BTW. Особенностью кредиток данного банка является, возможность зачисления собственных имеющихся средств на баланс карты с последующим использованием их в необходимых расчетных операциях». Удобно.

Можно сразу объединить накопленные средства и заемные средства для проведения какой-то одной крупной операции. Не нужно совершать каких-то дополнительных манипуляции для снятия денег со счета, зачисления на другой счет.

Sanchez063. Услугами данного банка не пользовался и мало о слышал. По условиям вроде ничего особенного… только вот обратило внимание то что можно платить только проценты по кредиту.

Ольга. Как это минимальный платёж — только проценты? Вот так будет человек платить, только бы просрочки не было. А потом срок действия карты закончится, и нужно будет единовременно огромную сумму внести.

Марго. Кстати, очень выгодная эта кредитная карта, у меня такая же и иногда очень сильно выручает.

Банковские карты связь банк

Хотите купить дорогую вещь, но денег на нее у вас сейчас не хватает? Исправить ситуацию может кредитная карта Связь-Банка. Ныне это платежное средство банк выдает физическим лицам за день. Оформление карты может проводиться по паспорту в отделении банка или дистанционно.

Условия оформления кредитных карт в Связь-Банке

Для желающих заказать кредитную карту Связь-Банка действуют такие условия работы с платежным средством:

- проценты по кредиту – 25.00% годовых (в банке действует единая ставка);

- кредитный лимит по карточке – до миллиона рублей;

- льготный период кредитования – 50 дней;

- выпуск 5 дополнительных карт;

- бесплатное годовое обслуживание (бесплатные карты предлагают многие банки России).

Также кредитные карточки позволяют получить кэшбэк за крупные покупки.

Получить кредитные карты Связь-Банка могут все граждане России. Для этого им достаточно подать запрос на выдачу кредитки на сайте организации. Онлайн-заявка на такое платежное средство может быть подана вами в любое удобное время. Банк рассмотрит ее за час. Если заявка будет одобрена, надо будет прийти в отделение, выбрать дизайн платежного средства и оформить кредитную карту Связь-Банка вместе с договором. Кредитка будет активна в день получения.

В статье мы разберем, как заказать дебетовую карту Связь-Банка. Узнаем, на каких условиях можно ее получить и как управлять счетом в режиме онлайн. Мы расскажем о способах пополнения карты и остановимся на отзывах клиентов банка.

Условия по дебетовым картам Связь-Банка

По всем картам предусмотрена плата за годовое обслуживание. По большинству из них можно получать проценты на остаток, если оформить перевод заработной платы на счет в Связь-Банке.

Карта МИР

Это самая простая карта среди всех, выпускаемых Связь Банком. Она отличается невысокой стоимостью обслуживания и может использоваться исключительно на территории России.

Подробно основные условия по данной карте приведем в виде таблицы:

| Стоимость выпуска | 0 р. |

| Бесплатное обслуживание | нет, 90 руб. за 1 год |

| Кэшбэк | нет |

| Бонусные программы | нет |

| Процент на остаток | нет |

| Бесконтактная оплата | нет |

| Для путешествий | нет |

| Лимит на снятие наличных | 100 000 р. — в день, 250 000 р. — в месяц |

| Комиссия за обналичивание в других банкоматах | 0 р., только в банках-партнерах, в остальных случаях — 1% (мин. 180 р.) |

Классическая карта МИР

Карта с классическим набором функций для тех, кто предпочитает не использовать карты международных систем. Отличается увеличенными лимитами на снятие наличных и относительно невысокой стоимостью обслуживания.

| Стоимость выпуска | 0 р. |

| Бесплатное обслуживание | нет, 450 руб./год |

| Кэшбэк | нет |

| Бонусные программы | нет |

| Процент на остаток | нет |

| Бесконтактная оплата | нет |

| Для путешествий | нет |

| Лимит на снятие наличных | 200 000 р. — в сутки, 600 000 р. — в календарный месяц |

| Комиссия за обналичивание в других банкоматах | нет при снятии через банкоматы партнерской сети, в других случаях — 1% (не меньше 180 р.) |

Премиальная карта МИР

Это привилегированная карта, призванная подчеркнуть статус ее держателя. Она отличается большими лимитами на проведение операций по снятию наличных.

| Стоимость выпуска | 0 р. |

| Бесплатное обслуживание | нет, ежегодная комиссия 2 000 руб. |

| Кэшбэк | нет |

| Бонусные программы | Признание |

| Процент на остаток | нет |

| Бесконтактная оплата | нет |

| Для путешествий | нет |

| Лимит на снятие наличных | до 300 000 р. в день и до 1,5 млн — в течение месяца |

| Комиссия за обналичивание в других банкоматах | 0 р., если снимать в банкоматах партнеров, иначе — 1% (но не меньше 180 р.) |

При оплате покупок возвращается 1% в виде бонусов по программе «Признание». Накопленные баллы можно потратить на приобретение различных товаров или билетов через специальную витрину.

Visa Classic и Mastercard Standart

Это самые популярные виды карт международных платежных систем. Они могут использоваться для любых операций, включая оплату товаров через интернет и бронирование отелей.

| Стоимость выпуска | бесплатно |

| Бесплатное обслуживание | нет, комиссия за обслуживание — 800 р. в год |

| Кэшбэк | нет |

| Бонусные программы | программа «Признание» |

| Процент на остаток | до 5% (только при подключении пакета услуг «Зарплатный») |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Лимит на снятие наличных | в день можно снимать до 200 000 р., в месяц — до 600 000 р. |

| Комиссия за обналичивание в других банкоматах | 0 р. — в партнерских банкоматах Связь-Банка, в остальных случаях — 1% |

За каждые потраченные 250 рублей владелец карты получает 1 балл по программе Связь-Банка «Признание». Накопленные баллы могут быть обменены на товары, билеты или бронирование отелей через онлайн-витрину.

Visa Gold

Золотая карта платежной системы Виза подчеркивает состоятельность владельца. Она позволяет получать проценты на остаток при оформлении пакета услуг «Зарплатный». Вы можете пользоваться привилегиями и скидками от Связь-Банка и платежной системы Виза.

| Стоимость выпуска | бесплатно |

| Бесплатное обслуживание | нет, 3 000 р. ежегодно |

| Кэшбэк | нет |

| Бонусные программы | баллы «Признание» |

| Процент на остаток | до 5% (доступно на тарифе»Зарплатный») |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Лимит на снятие наличных | допускается снимать 300 тыс. руб. в сутки и 1 млн за месяц |

| Комиссия за обналичивание в других банкоматах | 0 р. — в устройствах Альфа-Банка, Газпромбанка, Бинбанка, ВТБ |

Клиент получает 1 балл в программе Связь-Банка «Признание» за каждые 225 рублей, истраченных на покупки, а также 300 приветственных баллов при активации тарифа.

Mastercard Gold

Это карта отличается повышенными лимитами на совершение операций, включая снятие наличных. На остаток средств по ней начисляются проценты, если вами выбран тариф «Зарплатный». Партнеры Mastercard предоставляют держателям карты различные скидки и бонусы по программе «Бесценные города».

Подробно рассмотрим основные параметры карты MC Gold в таблице:

| Стоимость выпуска | нет комиссии |

| Бесплатное обслуживание | нет, 3 000 р. — 1 раз в год |

| Кэшбэк | нет |

| Бонусные программы | «Бесценные города», «Признание» |

| Процент на остаток | до 5% (по ТП «Зарплатный») |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Лимит на снятие наличных | за сутки допускается снимать 300 000 р., а за месяц — 1 млн, при превышении лимитов — доп. комиссии |

| Комиссия за обналичивание в других банкоматах | 0 р. — в устройствах партнерской сети, в других банкоматах — 1% (мин. 180 р.) |

При оформлении карты по ТП «Зарплатный» на бонусный счет начисляется 300 приветственных баллов по программе «Признание».

Visa Infinite

Это престижная карта, которая призвана обеспечить своему владельцу максимальный комфорт и качество обслуживания. Карточки этого типа оформляются VIP-клиентам Связь-Банка при условии размещения вклада. Если сумма депозита составляет больше 8 000 000 р. или среднемесячный расход по карте превышает 80 000 р., то обслуживание карты будет бесплатным.

| Стоимость выпуска | 0 р. |

| Бесплатное обслуживание | да, бесплатно при выполнении условий, иначе — 25 000 р. за год |

| Кэшбэк | нет |

| Бонусные программы | Visa Премиум, «Мир привилегий» Виза, «Признание», скидки от партнеров |

| Процент на остаток | до 5% |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Лимит на снятие наличных | 1 млн рублей в день, 2 млн рублей — в календарный месяц |

| Комиссия за обналичивание в других банкоматах | 0 р., если получать наличные через партнеров, в остальных случаях — 1% (мин. 180 р.) |

При оплате покупки за каждые 100 р. начисляется 1 балл в программе привилегий «Признание». Дополнительно вы можете рассчитывать на скидки и эксклюзивные предложения от Visa, посещение закрытых мероприятий для держателей премиальных карт и т. д.

Заявка на дебетовую карту Связь-Банка

Чтобы заказать дебетовую карту Связь-Банка, необходимо обратиться в любой офис кредитной организации. При себе надо иметь паспорт. Сотрудники банка проконсультируют по всем вопросам и оформят документы.

Карта доставляется в отделение за несколько дней. После этого на ваш телефон поступит СМС, вам останется только подойди за готовым пластиком.

Как пополнить карту

Для клиентов Связь-Банка не составит труда зачислить деньги на счет карты. Это можно сделать несколькими споосбами:

- межбанковским переводом;

- внесение наличных в отделении, через терминал или банкомат;

- через системы Киви, Элекснет и Рапида;

- переводом с других своих банковских счетов в Связь-Банке;

- наличными в банкоматах Бинбанка и Альфа-Банка.

Преимущества карт

Карты Связь-Банка позволяют проводить любые операции. Они отличаются довольно привлекательными условиями обслуживания и обладают рядом дополнительных преимуществ:

- Бесплатный интернет-банкинг . Можно управлять счетами и картами, проводить различные операции по ним и получать всю необходимую информацию.

- Программы лояльности и бонусы . Большинство карт Связь-Банка позволяет получить ряд привилегий. Их набор тем больше, чем выше категория карты.

- Снятие наличных без комиссии в широкой сети банков-партнеров .

Отзывы клиентов о дебетовых картах Связь-Банка

Витя Татьянин:

Артем Борщев:

Гриша Лоскутов:

«Классическую карту Visa Связь-Банка я открыл уже больше двух лет назад. За это время была лишь одна небольшая проблема, когда произошло двойное списание денег. Но сотрудники отделения быстро урегулировали вопрос. В остальном все четко работает, и интернет-банк довольно удобный для меня. Наверное, еще и карту МИР скоро закажу».

Саша Игроков:

«Открыл дебетовую карту Mastercard в Связь-Банке из-за его надежности. Банк находится под контролем государственного ВЭБ, а значит, с ним ничего плохого не произойдет. В офисе мне сотрудники все подробно рассказали и объяснили. Понравилось, что начисляют проценты на остаток, и бонусы есть. Качеством работы доволен, хотя, возможно, кэшбэк деньгами или наличие специальных бонусных программ было бы интересным».

Подать заявку и получить карту можно в отделении Связь-банка. Потребуется заполнить заявление-анкету и предоставить паспорт. Держателями могут стать лица в возрасте от 18 лет, имеющие российское гражданство, либо нерезиденты страны.

Контакты

Отзывы о дебетовых картах Связь-Банка

Из плюсов – было 7% годовых плюс 200 р. ежемесячно на мобильный телефон при покупках от 10 000 р. в месяц. Проценты начисляют, даже если пенсию вы получаете в другом месте, а не в этом банке. Из минусов – потом процент снизили до 6, а недавно и до 5, естественно никого не предупредив. Что будет дальше, неизвестно. И еще – теперь .

Все карты Связь-Банка

Содержание сайта не является

офертой или рекомендацией и носит

информационно-справочный характер

Связь банк карта с кэшбэком

В 2018 году Связь-Банком был представлен принципиально новый карточный продукт — «ULTRACARD», который отличается лояльными условиями обслуживания, высоким кэшбэком и выгодным процентом на остаток. Благодаря этим возможностям карта выделяется среди тарифной линейки других предложений банка и пользуется особой популярностью у клиентов. Условия обслуживания, преимущества, недостатки и прочие характеристики пластика рассмотрены в сегодняшнем обзоре дебетовой карты Связь-Банка «ULTRACARD».

О дебетовой карте «ULTRACARD» от Связь-Банка

Карточка выпускается в виде стандартного пластика в рамках международной платёжной системы Visa. Тип карты — именная, название продукта — Visa Classic. Территория обслуживания охватывает весь мир.

Продукт обладает стандартным набором функций, а именно:

- Опция бесконтактных платежей (payWave). Позволяет оплачивать покупки в торговых точках одним касанием. При сумме транзакции до 1 000 рублей ПИН-код не вводится.

- Технология 3D Secure. Обеспечивает безопасность платежей через интернет. Каждая операция подтверждается одноразовым СМС-паролем.

- Привязка к сервисам Apple Pay, Samsung Pay и Google Pay. Благодаря этой опции при помощи смартфона можно расплачиваться в магазинах и снимать деньги в специально оборудованных банкоматах. При этом физическое наличие карты не требуется.

Условия обслуживания

Если клиент ежемесячно совершает покупки по карточке «ULTRACARD» на сумму не менее 10 000 рублей, то за ведение счёта комиссия не взимается. В противном случае плата за карту составит 149 рублей в месяц или 1 788 рублей в год. Списание осуществляется в платёжном периоде — месяце, следующим за месяцем совершения покупок.

Основные тарифы продукта указаны в таблице ниже.

| Вид услуги/операции | Размер комиссионного вознаграждения |

| Получение наличных через собственные и партнёрские банкоматы | бесплатно |

| Получение наличных в сторонних устройствах | до 10 000 рублей — бесплатно, свыше данного лимита берётся комиссия 1% (минимум 180 рублей) |

| Превышение лимита (неразрешённый овердрафт) | 36,5% годовых от суммы овердрафта |

| Проверка баланса в сторонних устройствах | 15 рублей за одну операцию |

| Конвертация (снятие наличных в валюте, отличной от рублей) | по курсу банка или обслуживающей платёжной системы |

| СМС-оповещение | бесплатно |

В число партнёров Связь-Банка входят такие банки, как:

В течение месяца по карте можно снять наличными не более 600 000 рублей, а за день — не более 300 000 рублей. По карточке также установлены лимиты безналичных пополнений: в рамках одной операции максимальная сумма составляет 155 000 рублей, в сутки — 300 000 рублей, в месяц — 800 000 рублей.

Неразрешённый овердрафт возникает в том случае, если на карте недостаточно средств для оплаты комиссии за обслуживание или снятие наличных. В такой ситуации баланс счёта уходит в минус.

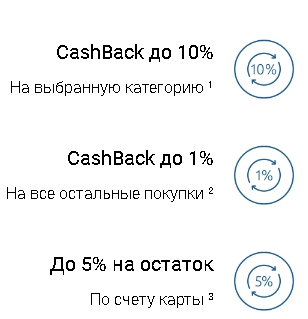

Кэшбэк до 10%

Владельцы данной дебетовой карточки автоматически становятся участниками программы лояльности «Ультракард». С каждой совершённой покупки на счёт возвращается определённый процент от суммы приобретения.

Повышенный кэшбэк можно получить, выбрав одну из следующих категорий:

- автозаправочные станции и автосервисы;

- товары для детей (магазины игрушек);

- рестораны;

- развлечения (кинотеатры, боулинг, каток, книжные магазины и прочее);

- услуги такси;

- магазины спортивных товаров.

Выбрать или изменить действующую категорию можно в отделении банка или через колл-центр не чаще 1 раза в месяц.

Размер кэшбэка зависит от общей суммы покупок в месяц и специализации магазина. Рассчитывается он следующим образом:

- 10% — в выбранной категории при общей сумме трат не менее 30 000 рублей в месяц;

- 7% — в выбранной категории при общей сумме трат от 10 000 до 30 000 рублей в месяц;

- 5% — в выбранной категории при общей сумме трат менее 10 000 рублей в месяц;

- 1% — за прочие покупки при общей сумме трат не менее 10 000 рублей в месяц;

- 0% — за прочие покупки при общей сумме трат менее 10 000 рублей в месяц.

Начисляется вознаграждение на карту клиента не позднее 15-го числа месяца, следующего за расчётным периодом. Общая сумма выплат по кэшбэк-программе в течение месяца может составить максимум 5 000 рублей.

Процент на остаток по карте

Держатель карточки «ULTRACARD» может получать дополнительный доход при поддержании остатка по счёту на необходимом уровне. По продукту действуют следующие ставки:

- 5% годовых — если баланс карты превышает 30 000 рублей;

- 3% годовых — если баланс карты находится в диапазоне от 10 000 до 30 000 рублей;

- 0,01% — при остатке по счёту в размере менее 10 000 рублей.

Проценты рассчитываются и выплачиваются на карту в последний день каждого календарного месяца.

Удобное мобильное приложение «Живи Онлайн»

После получения карточки Ультракард держатель может скачать специализированное мобильное приложение. Сервис называется «Живи Онлайн» и работает на операционной системе iOS или Android.

Пользователю доступны следующие операции:

- платежи за услуги ЖКХ, интернета, связи и так далее;

- переводы клиентам Связь-Банка и клиентам сторонних кредитных организаций;

- оплата налогов и штрафов.

В приложении можно отслеживать расходы, контролировать бюджет, уточнить адрес ближайшего офиса или банкомата.

Онлайн-заявка на дебетовку «ULTRACARD»

Владельцем карточки может стать гражданин Российской Федерации в возрасте от 18 лет. Требования к адресу регистрации или проживания в регионе присутствия Связь-Банка не предъявляются.

Оформить карту «ULTRACARD» можно в отделении банка или на сайте. В последнем случае заявка отправляется через специальную форму, в которой необходимо указать следующие данные:

- ФИО;

- номер мобильного телефона (требуется подтвердить кодом);

- адрес регистрации;

- паспортные данные.

После заполнения заявки необходимо дождаться решения банка. О результатах рассмотрения клиенту сообщат по СМС. Если запрос будет одобрен, то за готовой картой нужно прийти в ближайший офис Связь-Банка.

Преимущества и недостатки карты

Карточка имеет следующие положительные характеристики:

- Легко выполнимые условия для бесплатного обслуживания. При расчётах картой на сумму от 10 000 рублей в месяц комиссия за ведение счёта отсутствует.

- Выгодные условия снятия в сторонних устройствах. При обналичивании карточки на сумму менее 10 000 рублей можно бесплатно пользоваться банкоматами любых банков.

- Бесплатный СМС-сервис. Комиссия за услугу отсутствует при любом обороте (независимо от суммы покупок).

- Высокий кэшбэк и популярные категории. Предложенные категории любимых покупок являются достаточно востребованными у основной части населения, поэтому получить весомое вознаграждение от банка можно, просто совершая обыденные траты.

- Бесплатное пополнение счёта с карт других банков через собственные сервисы Связь-Банка.

- Наличие дохода на остаток.

- Привязка к сервисам для оплаты смартфоном с помощью бесконтактной технологии.

К отрицательным сторонам продукта можно отнести невыгодный курс конвертации при снятии наличных или оплате покупок в иностранной валюте. Также высокая комиссия действует, если клиенту необходимо снять деньги со счёта без предъявления карточки. В этом случае плата составит 7% от суммы обналичивания.

Отзывы о дебетовой карте Связь-Банка «ULTRACARD»

Карточка в основном имеет хорошие отклики действующих пользователей. В числе её положительных характеристик клиенты отмечают возможность бесплатного обслуживания, удобное мобильное приложение, наличие процента на остаток. Держатели карточки также указывают на выгодные условия пополнения и снятия в сторонних устройствах.

Основной причиной, по которой карточка пользуется популярностью у клиентов Связь-Банка, является выгодная кэшбэк-программа. Вознаграждение приходит в рублях, которые сразу можно использовать для осуществления новых расходных операций. При желании можно легко изменить любимую категорию покупок, просто совершив звонок на горячую линию банка.

В числе основных минусов карты в отзывах клиентов фигурирует сложность её получения. Несмотря на то, что продукт является дебетовым, для его получения необходимо подавать заявку и ждать решения так же, как и по картам с кредитным лимитом. Многие пользователи отмечают, что после длительного рассмотрения заявки они получили отказ без объяснения причин. Такая политика банка не располагает клиентов на повторное обращение.

Видео по теме

Привет всем, мои дорогие читатели!

Я к вам спешу с последними новостями о кэшбэке: родилась новая дебетовая карта, которая нам может быть полезна.

Отцом записан Связь-банк, дали ей имя – «UltraCard».

Ее особенность в том, что процент кэшбэка в выбранной категории зависит от суммы трат.

Получается, чем больше тратишь, тем больше возвращаешь.

Но я предлагаю познакомиться подробнее. Начнем с родителей.

«Связь-банк»

Об этом банке я уже писал, когда рассказывал о его топовой кредитной карте, которая дает целых 7 процентов кэшбэка на выбранную категорию.

Но минус в том, что это кредитка, а подобное условие не всем по нраву.

Видимо, Связь-банк это понял и выпустил нам дебетовый подарок под названием Ultracard, причем необязательно ждать нового 2019 года, чтобы открыть его – карту можно заказать на сайте в режиме «онлайн» уже сейчас.

- Сам банк надежный, существует с 1991 года.

- На данный момент представлен в 53 регионах России, всего 127 точек.

Международные организации оценивают банк как стабильный, дают положительные долгосрочные прогнозы, поэтому не стоит бояться заводить тут пластик.

«Ультракард»

Основная суть Ультракарты описана выше: чем больше тратите, тем выше будет процент на выбранную категорию по системе 10-7-5%.

Что за категории?

Нашли что-нибудь интересное для себя?

Я, честно говоря, нет.

Видимо, для таких домоседов, как я, банк затаил еще две категории для Ultracard:

Думаете, это одно и то же?

А вот в категорию «Покупки» входит одежда, обувь и интернет-магазины, которые продают по каталогу.

Только вот проблема в том, что эти категории банк сделал бонусными и подключает сам, кому и когда хочет.

То есть рассчитывать и заводить карту «UltraCard» из-за них нельзя.

А я бы очень хотел кэшбэк в супермаркетах 10%.

Кстати, система кэшбэка по Ультракард самим банком называется программой лояльности, поэтому не стоит пугаться такого словосочетания.

Теперь предлагаю посмотреть, что входит в каждую конкретную категорию, чтобы понять, хорошо она описана и стоит ли заводить дебетовую карту Ультракард чисто для нее.

Сделаю я это на основе MCC-кодов, то есть кодов, благодаря которым банки распознают направление деятельности компании.

Они международные и будут действовать даже в Катманду, если там принимают карты, а значит, кэшбэк можно получать в Непале и другой любой стране.

Главное – делать покупки из подходящих категорий.

ВАЖНО ! Вот список всех МСС-кодов, которые заявляет нам банк —

- 5172, 5541, 5542, 5983

- 7829, 7832, 7841, 5733, 5735, 2741, 5111, 5192, 5942, 5994, 5932, 5937, 5970, 5971, 5972, 5973, 7911, 7922, 7929, 7932, 7933, 7941, 7991, 7992, 7993, 7994, 7996, 7997, 7998, 7999, 8664

- 5945, 5641, 5943, 5311

Такси

Тут без сюрпризов: прописаны разные коды, которые отвечают за такси, поэтому можно пользоваться разными компаниями.

Иногда повышенный кэшбэк начисляется за МСС-код 4798, который отвечает за пассажирские перевозки.

Под этим кодом зарегистрированы РЖД, всякие службы доставки (например, СДЭК и Деловые линии), пункты выдачи товара (Озон или Боксберри).

Изредка попадаются и кафе.

В этом и особенность кэшбэка «Ultracard» по категориям: банк в правилах всегда прописывает MCC-коды, по которым стоит ждать возврат.

Иногда название категории и суть торговой точки никак не связано.

Как вышло в нашем случае «такси» и «кафе».

По этой причине заранее стоит узнать, какой МСС-код у заинтересовавшей вас организации, а потом и думать, будет ли за это кэшбэк или нет.

Эта категория тоже расписана очень хорошо: встречаются все популярные автозаправки.

Стоит отметить, что при покупке чего-то на заправке сам по себе кэшбэк по «Ультракард» распространяется на весь чек, а не только на топливо.

То есть если вы решили покормить машинку бензином (соляркой) или себя пирожком, то радуйтесь – на это тоже возврат будет распространяться.

Это возможно как раз из-за МСС-кодов, который присваивается организации, а не товару.

Развлечения

Категория развлечений не отстает.

Давайте просто тезисно напишу, на что распространяется кэшбэк по Ультракарте:

- Кино;

- Музыка;

- Книги;

- Искусство;

- Цирк;

- Боулинг;

- Магазины видеоигр и так далее.

Получается, что можно реально хорошо поразвлекаться.

И придраться вообще не к чему.

Спортивные товары

Магазины вроде «Адидас», «Декатлон» и «Спортмастер» будут рады, что вы потратите у них свои деньги.

А вы будете рады, когда вам с этого придет приличный кэшбэк, если оплатите все это дело «UltraCard» от Связь-Банка.

Тут снова без сюрпризов, если вы уже думаете, что я зря начал обзорить категории, то вы не правы.

Просто я горькую пилюлю оставил под конец.

Рестораны

Кто же не любит вкусно поесть?

Все любят, поэтому карточки с кэшбэком на общепит пользуются большой популярностью.

Но дело в том, что Связь-банк по своей Ультракард не включил в категорию ресторанов МСС-код, отвечающий за фаст-фуд – 5814.

И кому-то может показаться, что это начало новой жизни без вредного фаст-фуда, но с пробежками по утрам.

Но проблема в том, что с этим МСС-кодом связаны и популярные кафе с ресторанами.

Говорить конкретные названия я не буду, поскольку страна большая и не все знают точки в Челябинске или Петербурге.

Так какой вывод?

Не стоит рассматривать эту карту от Связь-Банка как вариант для походов в ресторан.

Тут она может вас подвести, когда вы будете ждать своего кэшбэка с шикарного банкета на свадьбу, а ничего не придет.

Я уже писал про карточки, которые наливают кэшбэк в ресторанах, кафе и фастфудах – рекомендую ознакомиться.

Смена категории

Для смены любимой категории по Ultra card от Связь-банка надо обратиться в отделение банка или позвонить по телефону 8 (800) 500-00-80.

Изменения начнут действовать с 1 числа месяца, следующим за месяцем обращения.

Кэшбэк рассчитывается по дате покупки, а не по дате подтверждения.

- Допустим , сейчас 29 августа.

- Петр купил велосипед по скидке в спортивном магазине , поскольку у него была категория Спорттовары.

- На новом двухколесном друге заехал в банк и выбрал категорию Рестораны , поскольку теперь можно кушать сколько угодно – велосипед все калории сожжет.

- Пришел Петр домой и подумал : «А ведь банковские операции всегда подтверждаются несколько дней. Получу ли я свой кэшбэк за велосипед, ведь наступит новый месяц с новой категорией, когда операцию подтвердят?».

- Но Петру переживать не стоит , поскольку банку важна дата, когда была сделана покупка.

- Главное – сохранить чек для непредвиденных случаев.

Смена категории бесплатная, осуществлять ее можно хоть ежемесячно.

Размер – это не главное?

После того, как мы поняли, в каких сферах можно использовать карту «UltraCard», будем смотреть, насколько выгодно это можно сделать.

Как я писал, размер процента зависит от того, насколько вы хороши в тратах.

И не будет лгать себе и окружающим — тут размер имеет значение, потому что от этого зависит тариф, по которому Ультра-карта будет кэшбэк начислять.

- А вот тут надо уже учитывать, как много вы в месяц тратите.

- Возможно, вы любите платить наличкой, и по карте набегает совсем чуть-чуть.

- Если так, то избавляйтесь от этой привычки и начинать получать прибыль за свои покупки.

В чем подвох Ультракарты?

Но есть один пункт, по которому мне эта карточка очень не понравилась.

- Оказалось, что от трат зависит не только размер кэшбэк в «любимой» категории, но и процент на все покупки.

- Если вы тратите меньше 10 тысяч рублей в месяц, то вам не будут платить возврат на все покупки даже 1 процент!

При этом оплата налогов, страховок, услуг ЖКХ и прочие противные платежи в эту сумму не входят.

Да-да, получается, что оплата ЖКХ за трату Связь-банком не считается.

- Интересно, что в подобный «список исключений» попал МСС-код 5399.

- Именно он часто высвечивается, когда совершаются покупки на Aliexpress.

- А ведь порой можно только за счет кэшбэка заказ и оплатить.

Вот это я называю вымогательство.

У всех бывают разные ситуации, иногда реально трат мало в месяц и даже 10 тысяч не выходит потратить – у многих же было такое, да?

И вас буквально вынуждают совершить еще трату, лишь бы получить кэшбэк.

Интересно, что чаще всего эта покупка не перекроет размер кэшбэка, и вы уйдете в минус.

Честно говоря, этот пункт сильно мое отношение к этой новой Ultracard с кэшбэком от Связь-банка подорвал.

Но давайте смотреть дальше, что нам предлагают.

А ты не злоупотребляешь?

Связь-банк считает, что выпустил такую выгодную карту, что решил перестраховаться.

В чем страховка?

В договоре к карте прописано, что если клиента заподозрят в тратах, сделанных только ради кэшбэка, то его платить не будут.

- Например, у вас все друзья резко стали покупать велосипеды по 50 тысяч за штуку, и вы каждому решили оплатить своей картой UltraCard, чтобы этот самый кэшбэк и получить.

- В таком случае, могут cashback не заплатить.

- Банк намекает на то, что если траты в любимой категории будут больше всех остальных трат вместе взятых, то могут начаться проблемки.

- Такое же правило было у кредитной карты Связь-банка, но интернет еще не знает историй о том, чтобы cashback не выплачивался.

Стоимость

Стало понятно, что Связь-банку нравится, когда по его Ультракард тратят больше 10 тысяч в месяц.

Именно для таких карточка будет обслуживаться бесплатно.

Если же этот порог не перешагнуть, то придется выкладывать по 150 рублей ежемесячно.

Но есть и на этой улице праздник – за смс-оповещения платить не надо.

Но не представляю, кто в 21 веке пользуется смс-оповещениями, когда давно можно установить приложение банка на телефон и отслеживать там все траты и поступления.

Мне не понравилось то, что нет выбора из условий для бесплатного обслуживания карты Ultracard.

Например, по карте «Польза» для бесплатного обслуживания надо либо потратить 5 тысяч, либо хранить на карте 10 тысяч.

Связь-банк нам такого выбора не предоставляет и только агитирует тратить деньги.

- Бесплатно можно получить и дополнительную Ультракарту.

- Ее можно отдать жене/мужу, и все траты будут идти с одного счета, и кэшбэк, само собой, будет зачисляться на один счет.

- Удобно, если супруг/а — транжира.

Но лимит кэшбэк на две карты будет общий – 5000 рублей.

Процент на остаток

Карта вроде бы умеет начислять процент на остаток по счету, но делает это не очень хорошо .

Начисляемый процент снова зависит от количества трат.

Более того, люди, которые тратят менее 10 тысяч рублей, снова ничего не получают (точнее, получают копейки).

Давайте посмотрим на это вместе.

| Сумма трат в месяц | Процент годовых на остаток по счету |

| До 10к | 0,01 |

| От 10 до 30к | 3 |

| От 30к | 5 |

Сами видите: цифры тут так себе.

Не перестану пиарить Пользу от Хоум Кредит банка – она дает 7% годовых на остаток по счету, если потрачено более 5 тысяч в месяц.

Перерасчет и начисление процента происходит каждый день, но деньги приходят только в конце месяца.

Дополнительно

Стоит сказать еще несколько слов о UltraCard.

- Например, то, что кэшбэк начисляется деньгами, – это отличная новость.

- Нет никаких бонусов, которые надо по не всегда выгодному курсу переводить в рубли.

- Cashback приходит в течение первых двух недель месяца, следующего за отчетным.

Карта умеет стягивать деньги бесплатно.

«Стягивать» в этом случае — это профессиональная лексика, которая означает перевод без комиссии.

Это специальное слово потребовалось, так как это не стандартный перевод: например, тут не надо вводить номер счета, а только номер карты — сама операция технически скорее похожа на покупку.

Иногда такую операцию называют Card2Card или C2C.

Преимущество в том, что можно отсылать и получать деньги с других карт без комиссии.

Главное – удостовериться, что у второй карты эта опция тоже бесплатна.

Хотите еще познакомиться с профессиональным сленгом?

- Ультракард от Связь-банк нельзя «положить на полку».

- Даже если на ней не будет средств, и вы не будете ею пользоваться, ваш долг за обслуживание будет расти.

- Когда вы решите достать карту и пополнить ее, с вас снимутся деньги за обслуживание карты за весь период простоя.

Отзывы на Ultracard найти еще очень непросто, поскольку она еще «свежачок».

Единственное, что могу сказать: никто о проблемах с ней не пишет ни на форумах, ни в интернете в целом.

Это не может не радовать.

Наличные

- Если вдруг потребовались наличные, то их можно снять с карты в банкомате.

- Сделать это можно в банкоматах Связь-банка, ВТБ, Альфы, Газпромбанка, Бинбанка.

- Если снимать до 10 тысяч в месяц, то снятие будет без комиссии.

- Если больше – 1% от суммы.

- А если перечисленные выше банкоматы, кроме Связь-банка, то комиссия минимум 180 рублей после того, как сняли 10 тысяч.

Есть и лимиты по снятию налика:

Но, скажу прямо, приблизиться к ним достаточно сложно, если только не машину за налик покупать.

Итоги

Карта Ultra Card от Связь-банка получилась в целом хорошая, если человек тратит более 10 тысяч в месяц, исключая налоги и ЖКХ.

В таком случае будет выходить 1% на все покупки (кроме того же ЖКХ и прочих исключений), минимум 7% на выбранную категорию, да и процент на остаток будет капать.

Поэтому стоит взвесить все плюсы и минусы Ultracard, перечисленные выше, определиться с категорией и начинать экономить!

Written by MIRovaya • 14.10.2019 • 118 просмотров • 1+ • Дебетовые карты

Совсем недавно о дебетовых картах Связь-банка мало кто слышал, потому что никаких выдающихся или запоминающихся продуктов практически не было. Сегодня банк готов представить своим клиентам новый платежный инструмент, который отличается повышенным кэшбэком за покупки и начислением процентов на остаток по счету. Дебетовая карта с кэшбэком Ultracard Связь-Банка – это выгодный продукт, который дает возможность своему владельцу не только экономить денежные средства, но также получать доход на остаток по счету.

Условия

Ultracard – это дебетовая карточка платежной системы Visa. Она предназначена для оплаты покупок, снятия наличных и совершения других операций за счет средств, заранее внесенных на ее счет. Выпускается пластик бесплатно. По желанию клиента к счету могут быть выпущены также дополнительные карточки для него самого или близких. Отдельно оплачивать выпуск «допок» не требуется.

Вместе с картой клиент получает возможность бесплатно пользоваться онлайн-сервисами банковского обслуживания – мобильный и интернет-банк. Услуга информирования об операциях по SMS и получения кодов подтверждения для онлайн-операций также доступна бесплатно. Если из-за курсовой разницы или по другим причинам клиент допустит технический овердрафт, т. е. израсходует больше средств, чем есть у него на балансе, то ежедневно на сумму, превышающую собственные средства, будут начисляться пени по ставке 0,1%. Лучше ее погасить долг максимально быстро.

Тарифы

Платить за обслуживание счета не надо при расходах в торговых предприятиях на сумму от 10 тыс. р. В остальных случаях плата за ведение карточного счета составит 149 рублей в месяц. 1 дополнительная карта обслуживается без взимания дополнительного вознаграждения. Вторая и каждая следующая «допка» будут стоить по 49 рублей в месяц.

Перевыпуск по инициативе клиента из-за утери, кражи пластика, смены персональных данных и т. д. осуществляется за плату – 400 р. При этом новую карту выпускают с новым сроком действия в 3 года. Наличные можно снимать в банкоматах Связь-Банка и его партнеров (ВТБ, Альфа-Банк, Газпромбанк) без комиссии.

В других устройствах ежемесячно можно снять без комиссии только 10000 рублей. При превышении этого лимита взимается плата за операцию в 1% (мин. 180 р.). Перевод наличных на сторонние карточки стоит 1,5% от суммы транзакции (мин. 50 р.). Отправлять переводы внутри финансового учреждения, а также пополнять карту со стороннего пластика можно без дополнительной платы.

Таблица. Основные тарифы по картам Ultracard.

| Выпуск | 0 р. (основная и дополнительные карты) |

| Обслуживание основной карточки | 0 р. при расходах от 10000 р./мес., иначе – 149 р./мес. |

| Обслуживание «допок» | 0 р. – для первой, 49 р./мес. – для второй и следующих |

| Перевыпуск | 400 р. |

| Снятие наличных | 0 р. в устройствах Связь-Банка и партнеров, а также до 10000 р./мес. в сторонних банкоматах, в остальных случаях через сторонние устройства – 1% (мин. 180 р.) |

| Переводы с карты на карту | 0 р. – внутри банка и со стороннего пластика на Ultracard, 1,5% — при перечислении денег со счета Ultracard в сторонние банки |

| Интернет-банкинг | 0 р. |

| Мобильный банк | |

| SMS-инфо и получение кодов для подтверждения онлайн-операций |

Особенности

При пользовании карточкой клиенту надо учитывать лимиты и все особенности, связанные с начислением кэшбэка, процентов на остаток и т. д. Это позволит получать максимальную выгоду, а иногда – исключит ненужные расходы. По пластику допускается проводить покупки на любые суммы.

Но снять наличными с него можно не больше 300 тыс. р. за сутки и 600 тыс. р. Лимиты являются общими для получения наличных в банкоматах и кассах любых банков. При этом если клиент решит снять наличку со счета по расходному ордеру без карты, то с него банк удержит комиссию в 7%.

Cashback

Базовый кэшбэк выплачивается банком за все покупки. Его размер составляет 1%. Он будет начислен и выплачен, если сумма покупок за месяц превышает 10 тыс. р. При меньших расходах кэшбэка не будет. Повышенный начисляют в 1 категории, которую клиент может выбрать самостоятельно из вариантов, предложенных Связь-Банком. При расходах от 10 до 30 тыс. р. размер повышенного вознаграждения составит 7%, а при сумме покупок от 30 тыс. р. – 10%.

При покупках на сумму до 10 тыс. р. повышенный кэшбэк не выплачивают. Общий лимит по выплате – 5 тыс. р. в месяц. Выплата вознаграждения осуществляется 1 раз в месяц за прошлый отчетный период (месяц). Если сумма начисленного вознаграждения за месяц окажется выше, то банк выплачивает только 5 тыс. р., а остальной кэшбэк сгорает. Переноса вознаграждения на следующий месяц не предусмотрено.

Категории

Клиент самостоятельно выбирает категорию, в которой он хочет получать повышенный кэшбэк. За остальные покупки он будет получать стандартное вознаграждение в 1%.

На выбор банком предлагаются следующие категории:

- такси

- автозаправки

- рестораны/кафе

- развлечение

- спорт

- товары для детей

В рамках промо-акций банк может предложить клиенту повышенный кэшбэк в других категориях. Например, иногда по инициативе кредитной организации может быть подключено повышенное вознаграждение в супермаркетах. Но самостоятельно выбрать промо-категории у клиента возможности нет.

Процент на остаток

Деньги даже при простом размещении на карточном счете могут приносить доход. Связь-банк ежедневно на сумму остатка начисляет проценты. Они выплачиваются 1 раз в месяц – в последний его день.

Ставка для начисления процентов зависит от суммы остатка:

- до 10 тыс. р. – 0,01% годовых

- 10-30 тыс. р. – 3% годовых

- От 30 тыс. р. – 5% годовых

Снятие наличных

При помощи банковской карты можно не только оплачивать покупки в офлайн или онлайн-магазинах, но также и снимать наличные при помощи банкомата. Сделать это можно в любом банкомате, однако, стоит учитывать, что за некоторые операции может взиматься комиссия. При получении наличных через банкоматы Связь-банка или его партнеров, комиссия не взимается. К партнерам относятся Альфа-Банк, БинБанк, ГазпромБанк и т.д. Полный список можно уточнить на сайте банка.

При снятии наличных через сторонние банкоматы, взимается комиссия в размере 1% от суммы, но не менее 80 рублей. Если сумма снятий в месяц не превышает 10000 рублей, то комиссия не взимается.

Пополнение

Для удобства пользователя, доступно несколько вариантов пополнения:

- банковским переводом с одной карты на другую карту

- путем внесения денежных средств через кассу банковского учреждения

- путем зачисления денег через банкоматы банка или через партнеров

- перечислением через интернет-банкинг со своего счета

- безналичным перечислением со счета, открытого в сторонней финансовой организации

В зависимости от выбранного способа, деньги могут поступать как моментально, так и с задержкой до нескольких дней.

Переводы с карты на карту

Для совершения банковского перевода с одной карты на другую, клиентам Связь-банка предлагается воспользоваться специальной формой, которая доступна на сайте. Чтобы провести операцию, клиенту необходимо:

- Заполнить специальную форму для перевода, где нужно указать реквизиты платежного инструмента, с которого будут списаны средства и реквизиты пластика, куда деньги нужно перевести.

- Слева заполняются сведения о платежном инструменте, с которого нужно списать средства: номер карты, срок действия и CVV-код.

- Справа нужно заполнить реквизиты карты, на которую средства будут зачислены: номер банковской карты и сумма перевода.

- Далее необходимо нажать кнопку «Отправить» и подтвердить операцию смс-паролем.

За проведение данной операции взимается комиссия, согласно тарифам банка.

Онлайн заявка

Заказать можно двумя способами:

- в отделении финансовой компании

- дистанционно на сайте банка

При выборе первого варианта, клиенту необходимо лично подойти в офис банка с необходимыми документами. Специалист отделения проконсультирует по тарифам данного предложения и заполнит заявку на выдачу карты. Клиенту необходимо будет только подписать заявление и дальше ждать готовности пластика.

Если клиент желает подать онлайн-заявку, то это можно сделать на сайте финансовой компании. Здесь необходимо заполнить обязательные поля анкеты, после чего отправить заявку на рассмотрение. Как только решение будет принято положительное, клиента уведомят о готовности пластика посредством звонка или смс-сообщения.

Для подачи онлайн-заявки, необходимо заполнить следующие данные:

- Ф.И.О. клиента полностью

- актуальный номер мобильного телефона

- персональные данные – паспорт, место регистрации и жительства, сведения о семейном положении т.д.

Заявка будет рассмотрена специалистами банка в течение нескольких часов.

Требования к клиенту

Так как данный пластик является дебетовым продуктом, а не кредитным, требования для заявителя менее жесткие. Получить его могут практически все граждане РФ, достигшие возраста 18 лет. При этом не имеет значение регион проживания и регистрации клиента. Главное, чтобы прописка и место жительства были на территории РФ.

Документы

Для оформления банковского продукта не требуется предоставлять справки с работы или залоговое имущество. Для получения карты достаточно предоставить только паспорт гражданина РФ. По своему желанию, клиент может также приложить к заявке номер страхового пенсионного свидетельства – СНИЛС.

Сколько ждать

Так как карточка является именной, получить ее сразу же в день обращения не получится. После того, как заявка будет заполнена, неважно, каким способом, клиенту необходимо дождаться готовности пластика к выдаче. Как правило, это не занимает больше 3-10 рабочих дней. Как только продукт будет готов к выдаче, клиент будет уведомлен об этом посредством отправки смс-сообщения, на указанный в анкете номер телефона. Поэтому так важно предоставлять достоверные сведения о номере телефона.

Где получать

При подаче заявки в отделении банка, карта будет доставлена в этот же офис, спустя несколько дней. Получить ее можно будет в любое время с паспортом при личном обращении. Если карта заказывалась дистанционно, в конце заполнения анкеты необходимо выбрать отделение, в которое будет доставлен платежный инструмент. После того, как карта будет готова, она поступит в указанный офис, где ее можно будет получить при предъявлении паспорта. К сожалению, получить банковскую карту по почте или через курьера пока нельзя.

Как пользоваться

Банковский продукт может быть использовать для совершения покупок в магазине, для снятия наличных или для совершение оплат в сети интернет. Перед началом работы карту необходимо подписать, так как без подписи владельца пластик недействителен.

Для совершения оплат в офлайн-магазинах, карту необходимо предъявлять на кассе перед оплатой покупки. Операции до 1000 рублей не требуют подтверждения пин-кодом. Для снятия наличных можно воспользоваться любым банкоматом, находимся на территории РФ. Однако не стоит забывать о комиссии за проведение подобных операций.

При оплате покупок через интернет, потребуется предоставить реквизиты платежного инструмента: номер карты, срок действия и CVV-код. Подтверждается расходная операция смс-паролем, который будет отправлен на мобильный телефон. Все платежи в сети защищены технологией Verified by Visa, поэтому за сохранность персональных данных можно не переживать. Главное, что стоит запомнить – это нельзя сообщать пин-код и смс-пароль третьим лицам.

Отзывы держателей

Большая часть тех, кто пользуется данным продуктом, вполне довольны условиями обслуживания и тарифами по карте. В основном, положительные отзывы касаются кэшбэка за покупки, так как это отличная возможность сэкономить и получить часть потраченных средств обратно на карту. Также карту хвалят те владельцы, кто любит хранить средства на банковском счете, так как по карте предусмотрено начисление до 5% годовых от суммы, расположенной на счете на конец отчетного периода.

Если рассматривать негативные отзывы, то они, в основном, касаются лимита на возврат, так как кэшбэк в месяц не может превышать 5000 рублей. Также некоторые негативные комментарии относятся к невозможности получить пластик по почте, так как не во всех городах есть отделения банка для получения платежного инструмента. Было бы гораздо удобнее, если б карту можно было получить по почте или через курьера.

Преимущества

Среди главных достоинств платежного инструмента можно отметить следующие:

- Доступность, так как получить карту могут практически все желающие.

- Повышенный кэшбэк за покупки в избранных категориях.

- Процент на остаток по счету до 5% годовых.

- Бесплатного ежемесячное обслуживание при выполнении обязательных требований банка.

- Бесплатный выпуск пластика.

- Несколько каналов пополнения карты.

- Большое количество категорий для начисления повышенного кэшбэка.

- Бесплатное снятие наличных.

- Бесплатный интернет-банк.

Недостатки

Что касается недостатков, то они также имеются:

- Нет возможности получить карту по почте или курьером.

- Необходим обязательный визит в офис, а отделения банка есть не во всех городах.

- Ограничения по выплате кэшбэка – не более 5000 в месяц.

В заключении хотелось бы еще раз сказать о том, что Ultracard – это новый банковский продукт, который доступен для оформления в Связь-банке. Ранее подобных предложений не было. С помощью данного пластика можно получить возврат за совершенные расходные операции, а также получить доход от размещения денежных средств на своем счету. Получить пластик довольно просто, так как для оформления необходим только один документ – паспорт гражданина Российской Федерации.

Источник https://creditovanie24.ru/svyaz-bank-kreditnye-karty/

Источник https://mlmwiki.ru/bankovskie-karty-svjaz-bank/

Источник https://anapanews.ru/2019/11/15/svjaz-bank-karta-s-kjeshbjekom/

Источник